С начала года для всех налогоплательщиков изменился механизм уплаты обязательных платежей, появился единый налоговый счет, куда попадают все перечисляемые суммы. Несмотря на это, чтобы закрыть налоговую переплату, бизнес по-прежнему может подать заявление о зачете излишне уплаченного налога. В 2025 году надо заполнять новую форму, а средства зачтут только при отсутствии задолженности.

Навигация

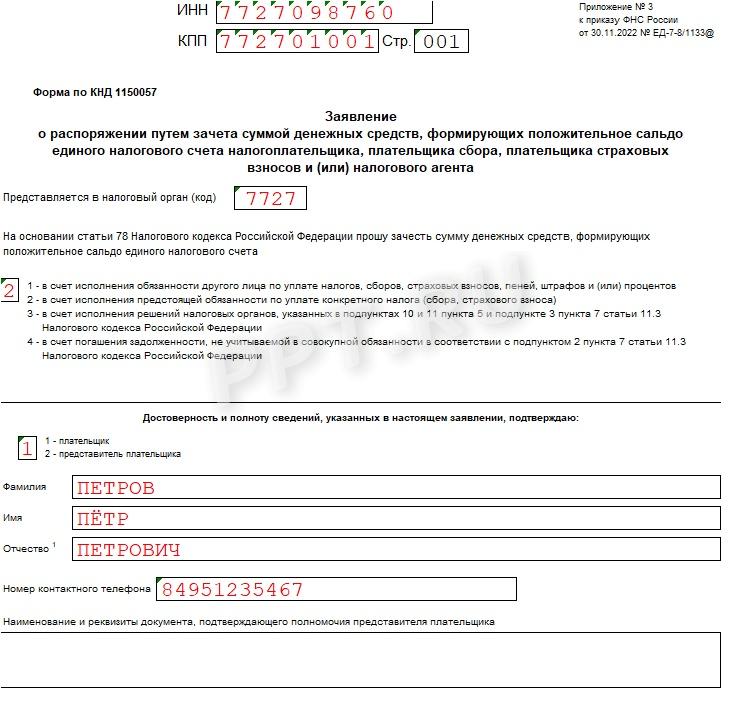

Приказом от 30.11.2022 № ЕД-7-8/1133@ ФНС изменила документы, которые юридические и физические лица используют для зачета и возврата переплаты по налогам, — заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) и обращение о зачете переплаты. Новые бланки начали действовать с 01.01.2023.

Может пригодиться:

Когда понадобятся новые формы заявление о возврате суммы излишне уплаченного налога

На основании главы 12 НК РФ, налогоплательщики, у которых имеются денежные средства, формирующие положительное сальдо его единого налогового счета (ЕНС), вправе распорядиться излишне уплаченными суммами следующим образом:

- зачесть их как будущие платежи;

- использовать для уплаты налогов, сборов, страховых взносов, пеней, штрафов и (или) процентов за другое лицо;

- направить на исполнение решений налоговых органов;

- потребовать возврата средств.

Чтобы распорядиться деньгами, понадобится направить налоговикам новую форму заявления на возврат переплаты по налогу в 2025 г. или заявление о ее зачете в счет других платежей.

Как заполнить заявление о зачете переплаты по налогам

Если налогоплательщик решил перераспределить собственные средства, то ему необходимо написать соответствующее обращение в налоговую службу. Бланк заявления о зачете переплаты по налогам представлен в приложении № 3 к Приказу ФНС от 30.11.2022 № ЕД-7-8/1133@.

Перед заполнением рекомендуем изучить письмо ФНС от 12.04.2023 № КЧ-4-8/4516@, где налоговики привели памятку по заполнению заявления о распоряжении путем зачета средств в счет исполнения предстоящей обязанности по уплате конкретного налога. Здесь же есть КБК, которые следует использовать при подготовке обращения.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы заполнить заявление на зачет переплаты.

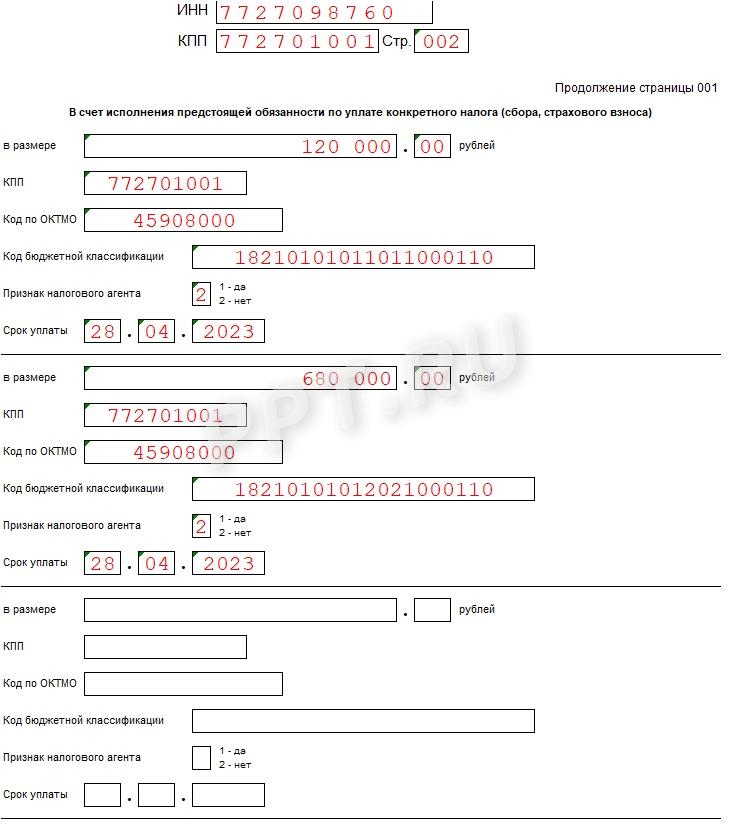

Допустим, у ООО «Ppt.ru» образовалось положительное сальдо на ЕНС, и теперь организация пишет письмо о зачете переплаты в счет другого счета — на предстоящие платежи по налогу на прибыль в следующих размерах:

- 120 000 руб. — в федеральный бюджет;

- 680 000 руб. — в региональный бюджет.

Рассмотрим пошагово, как заполняется такой документ.

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, и свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшихся двух ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители действуют аналогично: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Вписываем код налогового органа, куда отправляется обращение. Это инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль просит ответственный участник этой группы.

Шаг 3. Указываем, на что организация перенаправляет переплату. Вариантов всего четыре, и все они перечислены для удобства пользователей. Вот какие коды возможны:

- «1» — если переплата пойдет в счет уплаты обязательных платежей за другого лица;

- «2» — если сумма направляется на будущие платежи;

- «3» — если перечисляются средства в счет исполнения решений налоговых органов на основании пп. 10 и 11 п. 5 и пп. 3 п. 7 ст. 11.3 НК РФ;

- «4» — в счет погашения отдельных задолженностей (см. пп. 2 п. 7 ст. 11.3 НК РФ).

Шаг 4. Ниже указываем статус заявителя, в соответствии с указаниями:

- плательщик — код «1»;

- представитель плательщика — код «2».

Здесь же налогоплательщик пишет Ф.И.О. обращающегося лица и номер его телефона. Если сведения подает представитель, он указывает наименование и реквизиты документа, подтверждающего его полномочия.

Шаг 5. Заполняем блоки, где указывают, какие суммы на что перераспределить. Блоки отличаются в зависимости от того, на что используют переплату. Если деньги пойдут на счет другого лица, надо указать его ИНН и пересылаемую сумму.

Если переплату направляют в счет предстоящих платежей (как в нашем образце заявления на зачет переплаты по налогу в 2023 году), вписывайте:

- сумму;

- ваш КПП;

- код по ОКТМО по месту зачисления платежа;

- КБК — общий, без указания признака — налог, штраф (список КБК приведен в письме ФНС от 12.04.2023 № КЧ-4-8/4516@);

- признак налогового агента («1» — да, «2» — нет);

- срок уплаты по НК РФ, который не наступил на момент подачи обращения.

Если организация решила использовать деньги на исполнение решения налоговых органов, в специальном блоке следует указать сумму и информацию о документе (код с первой страницы бланка заявления, его номер и дату). Похожие данные запрашивают при перенаправлении средств на погашение задолженности.

Так выглядит заполненная первая страница обращения в налоговую

Эту часть бланка можно заполнять множество раз. В нашем примере переплата разделена на 2 части, поэтому блоки заполнены дважды

Как вернуть деньги

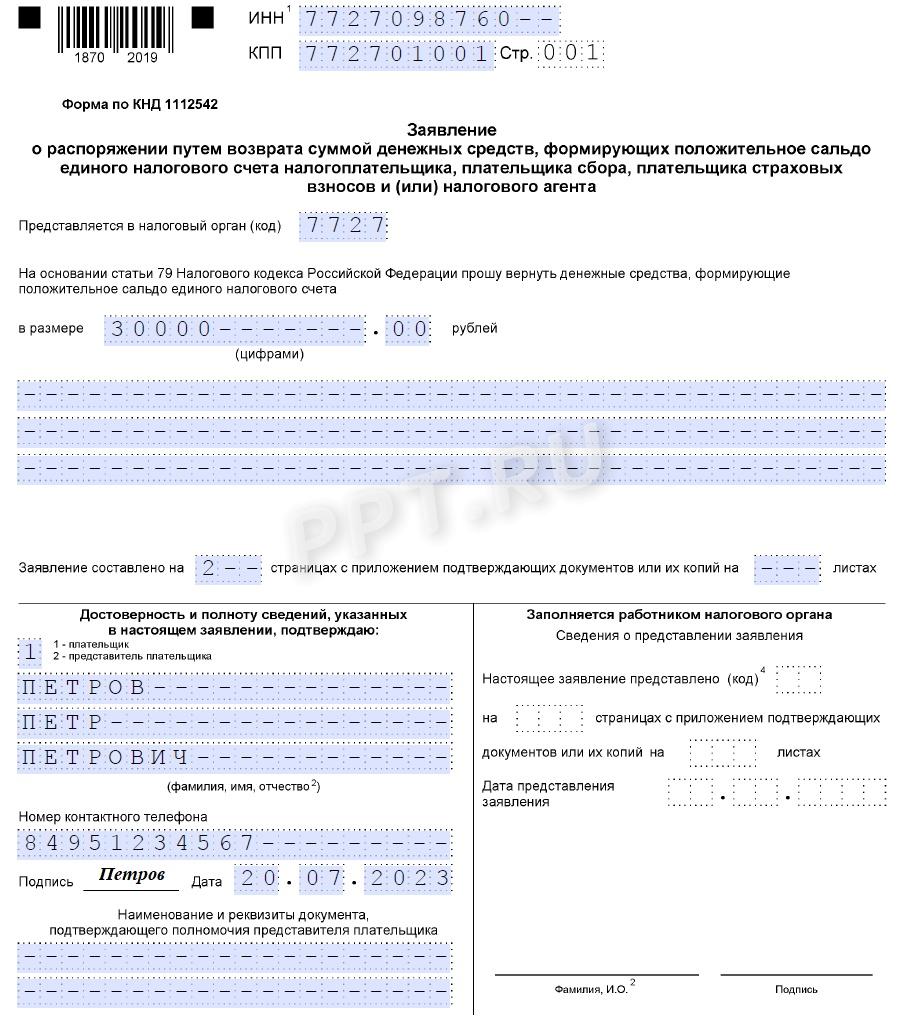

Если предприниматель (компания) решил вернуть сумму переплаты, то ему надо воспользоваться другим бланком. В Приказе ФНС от 30.11.2022 № ЕД-7-8/1133@ новая форма заявления на возврат переплаты по налогу в 2023 году представлена в приложении № 1.

Правила заполнения этого документа проще, детально рассматривать их не будем, а приведем пример заполненного документа. Допустим, ООО «Ppt.ru» хочет вернуть 30 000 рублей. Вот как выглядит обращение в инспекцию.

Заполнять бланк несложно, большую часть информации налоговики уже не просят

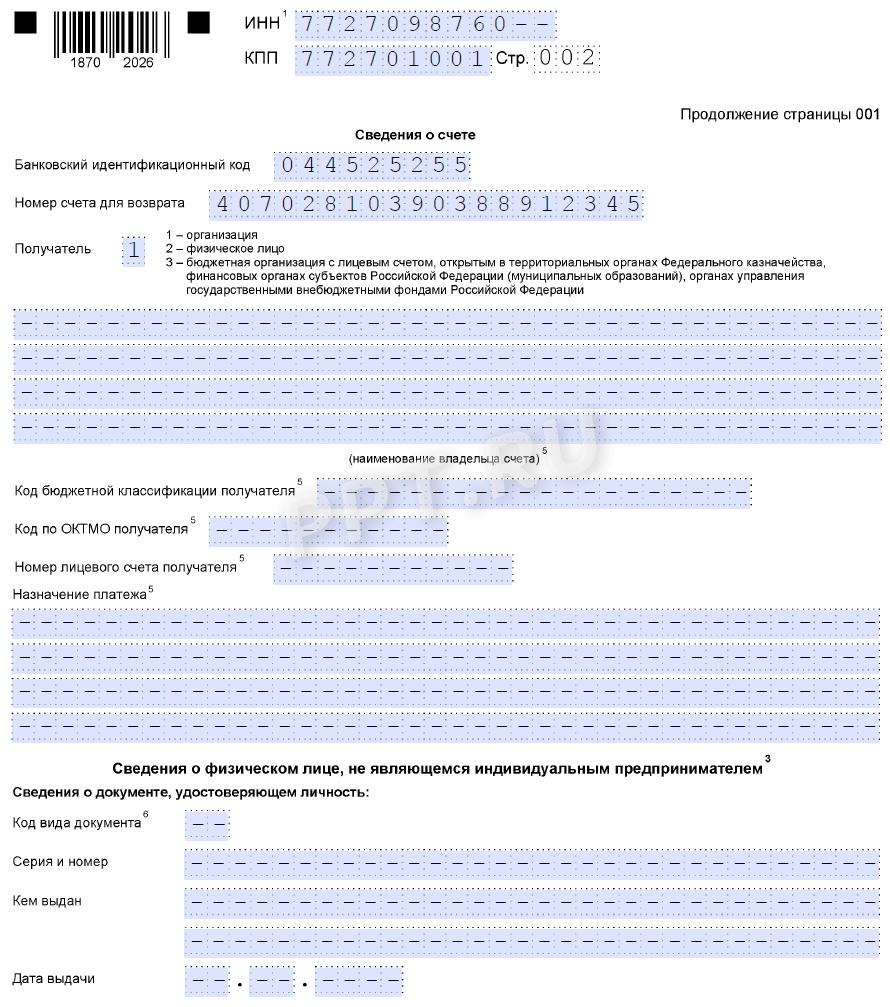

При заполнении главное — не ошибиться с номером счета

Еще подробнее: как составить заявление на возврат переплаты по ЕНС

Когда и как подавать обращение

В общем случае НК РФ не устанавливает конкретных сроков для обращения за зачетом или возвратом. Но если налогоплательщик намерен зачесть сумму в счет исполнения решений налоговых органов или погашения задолженности, заявление следует подать не позднее дня, предшествующего дате вступления в силу судебного акта о взыскании задолженности, с указанием соответствующего решения налогового органа.

Что касается правил, как заполнить заявление на возврат излишне уплаченного налога онлайн или зачет переплаченной суммы, то документы готовят по-разному. Обращение о зачете примут исключительно в электронной форме, подписанной усиленной квалифицированной подписью, через личный кабинет налогоплательщика либо ТКС. Просьбу о возврате налоговики готовы принять еще и на бумажном носителе.

Получив такое обращение, налоговый орган решает, удовлетворить его или нет. Для этого проверяется, действительно ли есть положительное сальдо. Если переплата видна, и суммы достаточно, уже на следующий рабочий день после получения заявления ФНС выполнит поручение. Если средств недостаточно, просьбу о зачете или возврате удовлетворят частично. А если положительное сальдо отсутствует, в удовлетворении обращения откажут.

Если налоговый орган уже перевел средства в счет будущих платежей, организация вправе передумать и подать заявление об отмене зачета полностью или частично (см. п. 6 ст. 78 НК РФ). Такой возможности нет, если зачет произведен в счет уплаты налога за другое лицо или на иные цели.

Важно

ФНС утвердила новую форму единой упрощенной декларации

Важно

ФНС утвердила новую форму единой упрощенной декларации

с учётом дополнительной оплаты приставу.

Куда сначала обратиться в налоговую по месту жительства или по месту нахождения объекта.

И надо ли подать жалобу на пристава,что без предупреждения сняли последние деньги со счёта.

Первое, что важно помнить, - переплата налога не является нарушением. Она может быть возвращена вам по заявлению или зачтена в счет будущих платежей. Выбор между возвратом и зачетом зависит от ваших финансовых потребностей.

Если вам необходимы эти деньги прямо сейчас, можно подать заявление на возврат переплаченной суммы. Однако следует учесть, что процедура возврата может занять некоторое время.

Если вам не требуется немедленный доступ к этим средствам, вы можете использовать переплату для покрытия будущих налоговых платежей. Это может быть более простым и удобным вариантом, особенно если вы ожидаете уплаты налогов в ближайшем будущем.

Важно также помнить, что вы должны подать заявление о возврате или зачете излишне уплаченной суммы налога в налоговый орган по месту учета в течение 3 лет со дня переплаты.

В вашем случае особых "подводных камней" быть не должно. Главное — вовремя обратиться в налоговую инспекцию и правильно оформить все необходимые документы.

Поделитесь, пожалуйста. Вдруг у кого-то есть подобный опыт.