Возможно ли получить освобождение от НДС научно-исследовательским работам? Не всегда. Расскажу о том, когда это возможно, как и какими бумагами документально подтвердить льготу.

Навигация

Какие виды НИОКР освобождаются от НДС

В обычной практике НИОКР облагаются налогом на добавленную стоимость. В отдельных ситуациях освобождение предоставляется налогоплательщикам. Об этом сказано в подпунктах 16 и 16.1 пункта 3 ст. 149 НК РФ. В пп. 16.1 приведены виды НИОКР, позволяющие компании рассчитывать на льготу при уплате налога. Освобождение возможно, если результатом НИОКР станут создание и разработка:

- новейших технологий;

- инженерных конструкций и технических систем;

- опытных образцов продуктов: станков, машин, технологий, материалов и т.д.

В пп. 16 п. 3 ст. 149 НК РФ приведены:

- организации, имеющие право на освобождение от НДС. Это — образовательные и научные учреждения;

- условия: НИОКР оплачиваются из федерального бюджета, из средств РФФИ, Российского фонда технологического развития и фондов поддержки научной, научно-технической, инновационной деятельности, созданных для этих целей в соответствии с 127-ФЗ от 23.08.1996.

Освобождаются от НДС любые виды НИОКР при условии выполнения их казенными, бюджетными и автономными учреждениями в рамках государственного (муниципального) задания за счет субсидий из бюджета (пп. 4.1 п. 2 ст. 146 НК РФ).

В остальных случаях компании исчисляют и уплачивают НДС в бюджет.

Из этого правила есть исключения: работы по научным и технологическим разработкам, перечисленным в пп. 16 и 16.1 п. 3 ст. 149 НК РФ. Независимо от факта признания в расходах по налогу на прибыль, НДС по ним не начисляется.

Если расходы на НИОКР уменьшают налоговую базу по налогу на прибыль (например, через амортизацию), то начислять НДС на стоимость НИОКР, выполненных собственными силами, не требуется.

Подробнее: кто имеет право на освобождение от НДС

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы учесть научные исследования и опытно-конструкторские разработки для целей прибыли.

Какими документами подтвердить право на освобождение НИОКР от НДС

Когда компания применяет льготу по НДС на основании пп. 16.1 п. 3 ст. 149 НК — требуется доказать, что в НИОКР получен абсолютно новый продукт. Документальное подтверждение — это вопрос к технической службе организации, которая представляет документы в бухгалтерию.

Если организация — образовательное учреждение, то льгота подтверждается лицензией, о чем указывается в договоре.

Подробнее: как составить договор на выполнение НИОКР

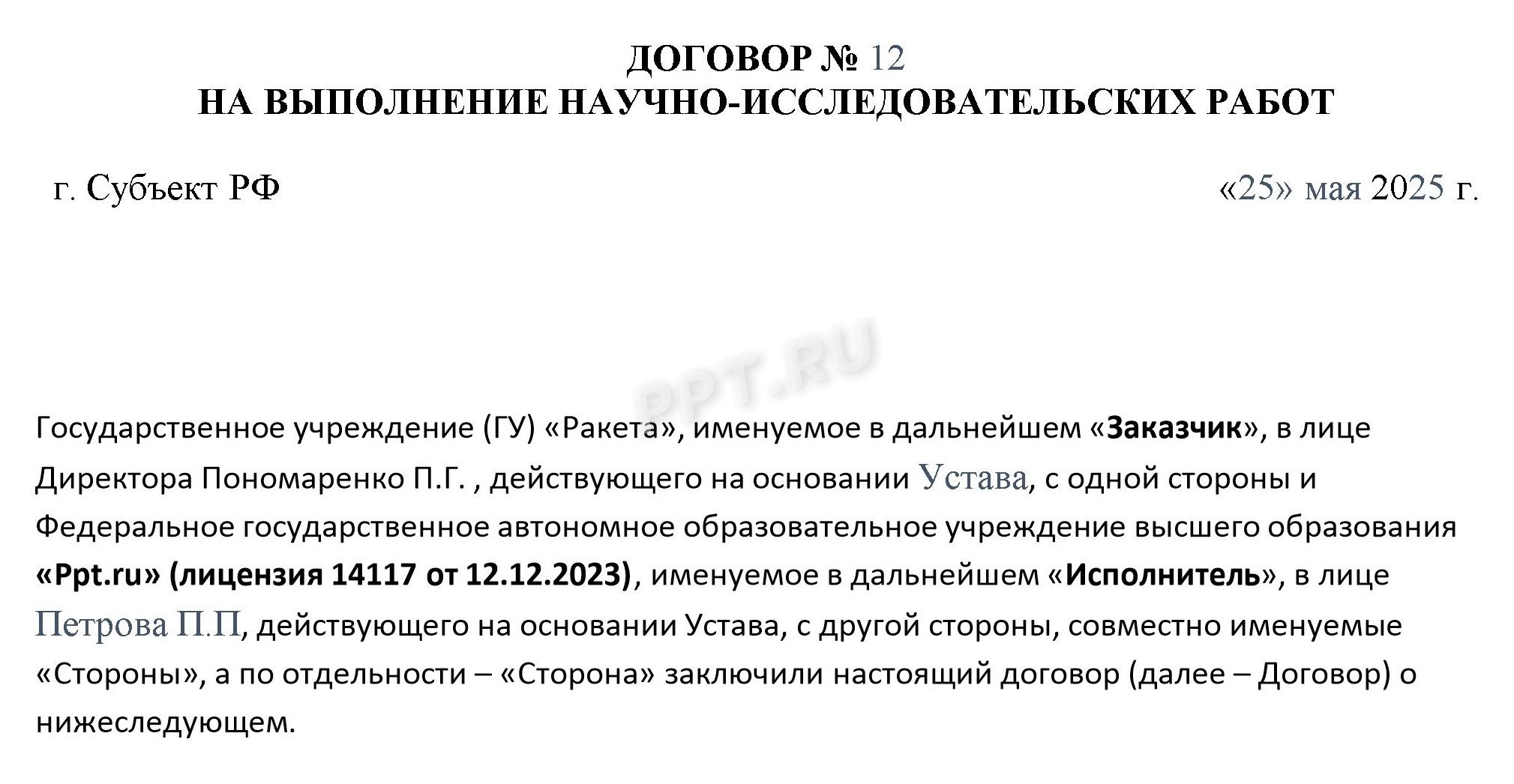

Образец договора на НИОКР:

Шапка договора на НИОКР с образовательным учреждением, что позволяет получить освобождение от НДС

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Когда возникает вопрос о подтверждении права на основании пп. 16 о том, что деньги на НИОКР выделены из федерального бюджета, — Минфин предоставляет свободу действий организациям. Подтвердите освобождение любым документом, который сообщает об этом:

- договором;

- уведомлением;

- другим документом, из которого следует, что деньги выделены из федерального бюджета.

Минфин заявил об этом в следующих письмах:

Если компания планирует пользоваться льготой, то обязана организовать раздельный учет облагаемых и необлагаемых операций по НДС.

Читайте также:

Важно

ФНС обновила форму декларации по туристическому налогу

Важно

ФНС обновила форму декларации по туристическому налогу