Как оформить компенсацию за аренду жилья сотруднику?

- Пропишите порядок возмещения в локальных нормативных актах.

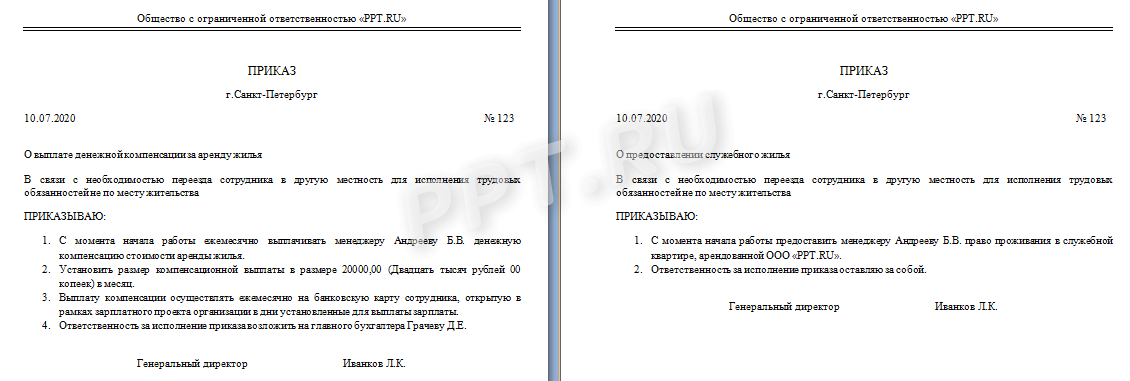

- Издайте приказ.

- Уплатите налоги и правильно отразите в бухгалтерском и налоговом учете.

Навигация

Условия, при которых возмещаются расходы на аренду квартиры

Организация вправе выплачивать компенсацию за съем жилья сотрудникам, вынужденным исполнять трудовые обязанности не по месту постоянного жительства. Трудовое законодательство обязывает работодателя возместить расходы на переезд и обустройство работника при вынужденном переезде (ст. 169 ТК РФ). Компенсация аренды жилья сотрудникам в составе таких расходов не поименована. Но компания вправе прописать подобное возмещение в коллективном договоре или ином локальном нормативном акте.

Документы, необходимые для возмещения затрат

Перечислим, какие документы нужны для компенсации аренды жилья. Обычно требуется всего 2 документа

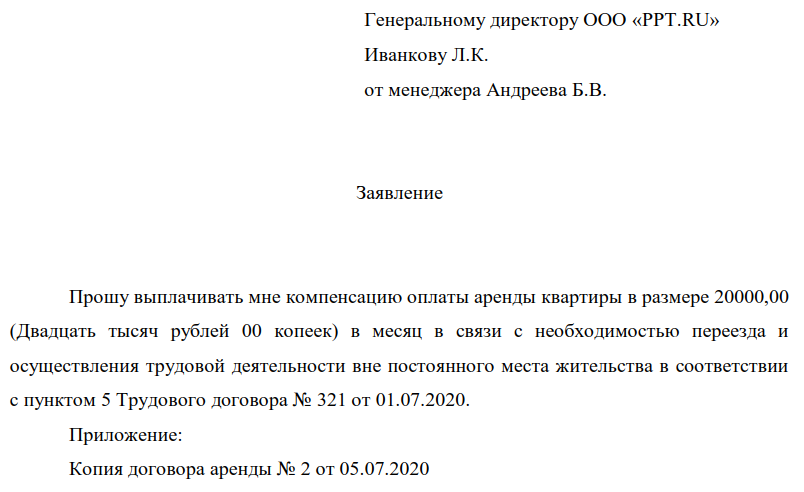

- Заявление сотрудника на компенсационную выплату.

- Копии договора аренды, платежных документов.

Образец заявления

Организация вправе не компенсировать понесенные затраты работникам, а арендовать жилое помещение для размещения работников самостоятельно и предоставлять его в пользование работникам, вынужденным сменить место жительства. В этом случае необходимы:

- Договор аренды жилого помещения на организацию.

- Договор безвозмездного пользования квартирой работником.

Собрав пакет документов, издайте приказ на компенсацию жилья или предоставление в пользование служебной квартиры.

Надо ли удерживать НДФЛ и страховые взносы

Контролирующие органы относят компенсацию оплаты жилья работнику по трудовому договору к зарплатным выплатам (Письмо Минфина от 14.01.19 №03-04-06/1153) и полагают, что с них уплачиваются:

- НДФЛ;

- страховые взносы.

И предоставление безвозмездного проживания в служебной квартире, и компенсация расходов на аренду жилья сотруднику являются доходом физического лица. Следовательно, облагаются налогом на доходы физлиц в полном объеме (ст. 422 НК РФ).

Поскольку компенсационная выплата производится в рамках трудовых отношений и не включена в необлагаемые (ст. 422 НК РФ), то ее включают в базу обложения страховыми взносами в полном объеме.

| Как компенсируются затраты сотруднику | Как определить налогооблагаемую базу |

|---|---|

| Выплачивается возмещение расходов | Сумма компенсационной выплаты |

| Предоставляется служебная квартира | Сумма арендного платежа, уплачиваемого организацией |

Отражаем в бухучете и учитываем в целях налогообложения

В бухгалтерском учете затраты на возмещение арендных платежей за квартиру относятся к расходам по основной деятельности. Проводки формируются следующие:

| Операция | Дебет | Кредит |

|---|---|---|

| Начислено возмещение арендных платежей работнику | 26, 44 | 73 |

| Возмещение расходов на аренду выплачено работнику | 73 | 50, 51 |

| Арендные платежи за квартиру организацией учтена в расходах | 26, 44 | 60, 76 |

| Арендные платежи перечислены арендодателю | 60, 76 | 51 |

| Удержан НДФЛ | 70 | 68 |

| Начислены страховые взносы | 26, 44 | 69 |

В налоговых расходах компенсация найма жилья сотрудникам признается только в размере, не превышающем 20% от начисленной заработной платы работника. Дело в том, что Минфин относит такие выплаты к оплате труда в натуральной форме (Письмо от 14.09.16 №03-04-06/53726, ст. 131 ТК РФ). Отстоять право учитывать возмещение аренды сотрудникам при исчислении налога на прибыль в большем размере удастся только в суде.

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать