Шифр плательщика страховых взносов в 2016 году был необходим всем страхователям при заполнении формы 4-ФСС. Где его взять и что изменилось в этом коде с момента передачи администрирования страховых взносов в ФНС в 2020 году?

Навигация

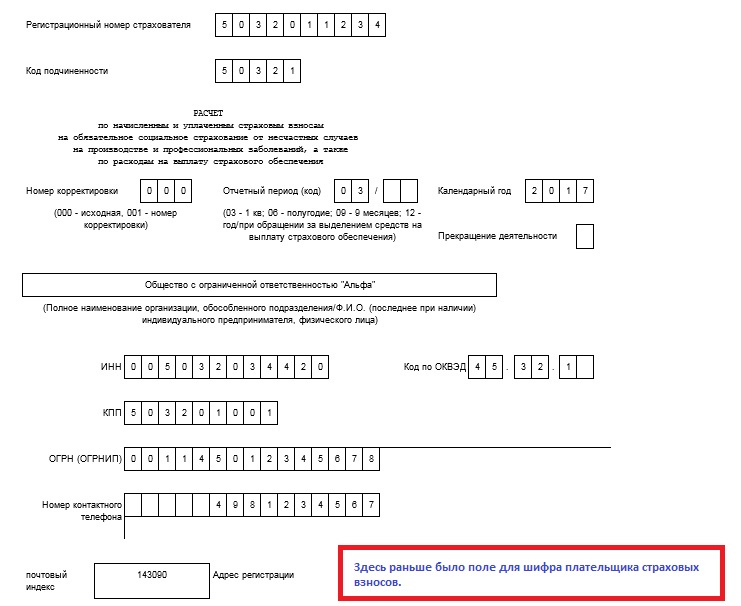

Поле для указания шифра плательщика страховых взносов больше не предусмотрено в форме 4-ФСС, которую все организации-страхователи по прежнему сдают в Фонд социального страхования России. На титульном листе новой формы расчета 4-ФСС, утвержденной приказом ФСС России от 26.09.2016 N 381 нет специального поля, которое так и называется «Шифр плательщика страховых взносов». Такое поле было в упраздненной форме отчета, которую организации и ИП в последний раз сдали за 2016 год. Но если в ней или в учете были допущены какие-либо ошибки, то страхователи должны сдавать уточненный расчет в той же форме. Разберемся, что означает сам шифр и все цифры, которые нужно вписать, а также каков порядок заполнения шифра.

Шифр плательщика страховых взносов (страхователя): что изменилось?

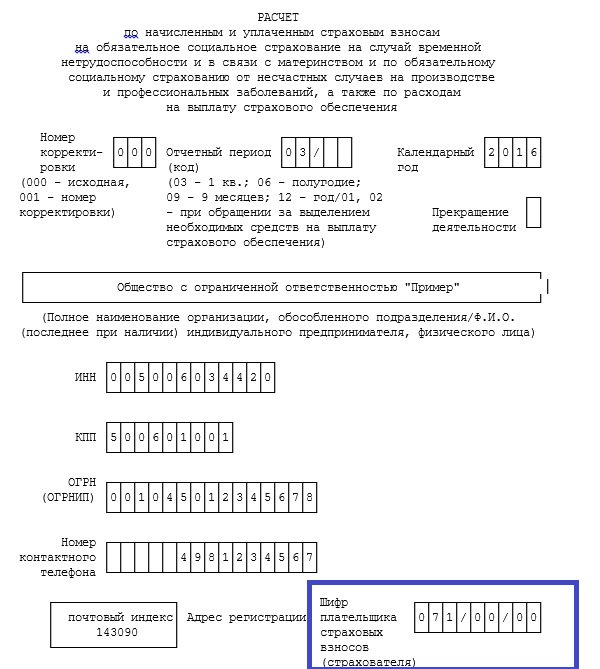

В специальном поле старой формы расчета 4-ФСС указывается шифр, который определяет категорию плательщика страховых взносов (страхователя). Эта категория определяет по какому тарифу данный работодатель оплачивал страховые взносы. Вот так выглядит титульный лист прежнего отчета:

Итак, в первых трех ячейках этого поля нужно было указывать код, определяющий категорию плательщика страховых взносов в соответствии с приложением № 1 к порядку заполнения 4-ФСС, утвержденным приказом ФСС от 26 февраля 2015 г. N 59 в редакции от 2016 года. В следующих двух ячейках данного поля код должен соответствовать рекомендациям из приложения № 2 к вышеуказанному приказу, а в последних двух ячейках код ставится в соответствии с приложением № 3.

Из нового расчета это поле убрали. Теперь титульный лист отчета выглядит так:

Порядок формирования шифра

Рассмотрим, что скрывают за собой цифры кода, которые понадобятся плательщикам только при заполнении уточненного расчета. Первые три цифры указывают на категорию плательщика и его тариф страховых взносов. Тарифы бывают:

- основными;

- пониженными.

Важно: Шифр таких категорий не зависит от выбранной организацией или индивидуальным предпринимателем системы налогообложения только в случае применения основных тарифов. Так, шифр плательщика страховых взносов страхователя ФСС при УСН в случае применения основного тарифа будет 071, равно, как и для организации или ИП на ЕНВД или ОСНО. При пониженных взносах коды предусмотрены разные. Для удобства применения мы привели их в таблице:

| Категория плательщика взносов | Шифр |

|---|---|

| Юридические лица, которые ведут деятельность в области информационных технологий и имеют право на льготу в силу ч. 3 статьи 58 Федерального закона от 24.07.2009 № 212-ФЗ. | 091 |

| Юрлица и ИП, которые заключили соглашения с органами управления ОЭЗ об осуществлении технико-внедренческой деятельности, а также туристско-рекреационной деятельности | 051 |

| Организации и ИП, осуществляющие выплаты и вознаграждения в пользу членов экипажей судов, зарегистрированных в Российском международном реестре судов (в отношении этих выплат) | 131 |

| Юридические лица, имеющие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов «Сколково» | 081 |

| Юридические лица и ИП, имеющие статус участников ОЭЗ на территории Республики Крым и города федерального значения Севастополя | 181 |

| ИП и юрлица, имеющие статус резидентов территории опережающего социально-экономического развития | 191 |

| ИП и организации, имеющие статус резидентов свободного порта «Владивосток» | 201 |

|

Организации и ИП на УСН, на льготируемом виде деятельности, если доход от него составляет не менее 70% в общем объеме доходов в силу ч.3.4 статьи 58 ФЗ от 24.07.2009 № 212-ФЗ |

121 |

| Аптеки и ИП, применяющие ЕНВД, которые имеют лицензию на ведение фармацевтической деятельности (в отношении доходов работников, занятых в фармакологической деятельности) | 141 |

| ИП, применяющие ПСН, – в отношении выплат и вознаграждений работников, занятых в патентном виде деятельности | 171 |

| Благотворительные организации на УСН, в отношении выплат работникам, осущесчтвляющим соответствующую деятельность | 161 |

| Некоммерческие организации, применяющие УСН (исключение: государственные и муниципальные учреждения, ведущие деятельность в сфере социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры, искусства и массового спорта | 151 |

| Хозяйственные общества и партнерства, которые занимаются внедрением результатов интеллектуальной деятельности, права на которые принадлежат бюджетным и автономным учреждениям, при условии применения УСН | 101 |

В настоящее время право на пониженные взносы для этих плательщиков определяет Налоговый кодекс РФ. Но на заполнение отчета 4-ФСС это уже не влияет.

Средние две цифры шифра указывали на режим налогообложения. Организации и ИП, которые применяют специальные режимы ставили специальные коды:

- 01 - на УСН;

- 02 - на ЕНВД.

Все остальные плательщики страховых взносов на общей системе налогообложения указывали "00". Аналогично должны действовать страхователи на патентной системе налогообложения. При совмещении ПСН и УСН применяется код "01", как при просто упрощенной системе. Последние две ячейки указывают на форму собственности, поэтому все коммерческие субъекты хозяйственной деятельности указывают "00", а вот казенные и бюджетные учреждения должны указывать "01". Других вариантов для этих ячеек нет.

Пример:

Допустим, ООО "Пример" является плательщиком страховых взносов, применяет общий режим налогообложения и платит взносы по основному тарифу. В этом случае в расчете 4-ФСС за 2016 год, в случае его уточнения, нужно указать шифр 071/00/00. А если ИП Иванов Иванович применяет ЕНВД и занимается фармацевтической деятельностью, то это поле у него должно быть заполнено следующим образом: 02/141/00.

Важно

Минфин утвердил КБК для НДФЛ на 2025 год

Важно

Минфин утвердил КБК для НДФЛ на 2025 год