Цифровой рубль вводится как новая форма валюты наряду с уже знакомыми способами расчётов. Гражданам предоставляется возможность выбирать, какую валюту использовать. Проект находится на стадии пилотирования и вызывает много вопросов о возможности перехода на цифровую версию рубля, а также о будущем наличных денег — разбираемся подробнее.

Навигация

Коротко о главном: 5 пунктов

- Цифровой рубль — это новая форма денег, которая существует только в интернете.

- Для использования электронного рубля нужно завести специальный кошелёк в банке.

- До 2025 года пользоваться цифровым рублём можно бесплатно, как физическим лицам.

- Оплачивать покупки цифровым рублём можно с помощью QR-кода или NFC.

- Наличные деньги не исчезнут и продолжат существовать наряду с электронными.

Цифровой рубль: что это такое

Цифровой рубль, известный как цифровая валюта Центрального банка (ЦВЦБ), представляет собой новую форму денег, которая доступна исключительно в электронном формате. Это уникальный цифровой код, который хранится в электронном кошельке, управляемом Центробанком.

Правовые рамки применения электронного рубля устанавливаются федеральными законами № 339-ФЗ и № 340-ФЗ, которые были приняты 24 июля 2023 года.

Электронная валюта функционирует параллельно с наличными и безналичными средствами, создавая третью группу в системе расчётов. Один ЦВЦБ имеет равнозначную стоимость с одним бумажным и безналичным рублём. У него нет отдельного курса.

Подробнее: что такое цифровой рубль и зачем он нужен

Как цифровой рубль работает на практике

Переход на ЦВЦБ необязателен, что даёт возможность гражданам спокойно решить, стоит ли переводить средства в электронный формат.

Тарифы

До 2025 года в стадии тестирования все операции на платформе Банка России бесплатны. После 2025 года для физических лиц переводы останутся бесплатными. Бизнес начнёт отчислять 0,3 % от суммы платежа за использование ЦВЦБ (Решение Совета директоров Банка России от 02.08.2023 о тарифах цифрового рубля).

Платформа

Платформа ЦВЦБ интегрируется в мобильные приложения банков, предоставляя клиентам доступ к электронному кошельку. После подключения банка к системе ЦВЦБ пользователи получают возможность использовать новые технологии.

Электронный кошелёк позволяет пользователям выполнять покупки и переводить деньги так же просто, как и с традиционными банковскими услугами. Банки информируют клиентов о поступлении и списании средств, а также следят за операциями для предотвращения отмывания денег (в рамках ПОД/ФТ/ФРОМУ).

Платформа для ЦВЦБ основывается на гибридной модели, объединяющей централизованные и децентрализованные элементы, используя смарт-контракты — сделки фактически напрямую проходят между отправителями и получателями платежей.

В централизованной модели все операции связаны с конкретными счетами и контролируются регулятором, который отвечает за их выпуск и управление. Это аналогично ситуации, когда курирует операции только Центробанк, и, если что-то пойдёт не так, вся система может выйти из строя.

В децентрализованной модели используются криптотокены, которые принадлежат только их владельцам, и их можете получить, используя защитный ключ. Это повышает устойчивость системы, хотя и снижает контроль со стороны регуляторов.

Система взаимодействия в гибридной модели ЦВЦБ состоит из двух уровней:

- на первом находится ЦБ, который управляет платформой и эмитирует валюту;

- на втором — коммерческие банки, открывающие кошельки и выполняющие операции.

Открытие кошелька

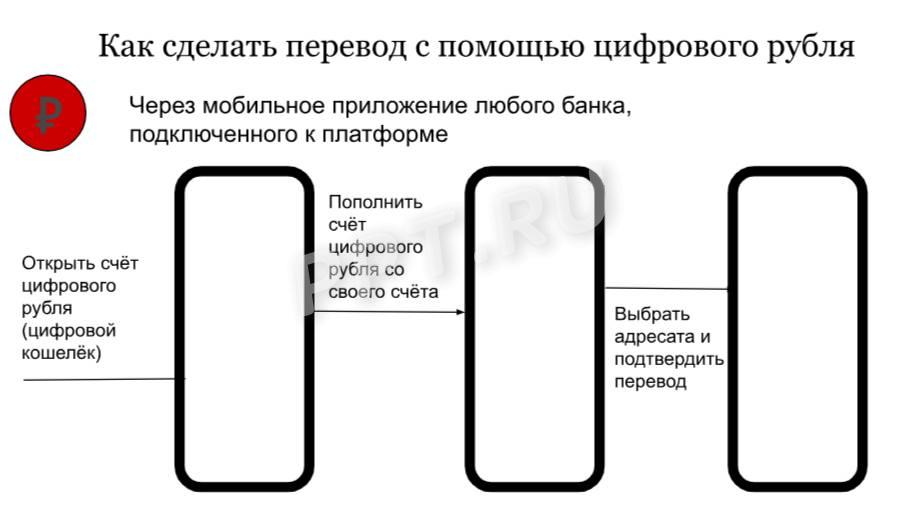

Для открытия цифрового кошелька обращаться в Банк России не нужно. Достаточно обратиться в свой банк, как это происходит и сейчас. Процесс следующий: клиент банка регистрирует кошелёк в приложении, затем с помощью этого же приложения пополняет его, и банк сам производит все необходимые операции.

По теме: как открыть счет в цифровых рублях

Оплата покупок

Оплачивать покупки цифровыми рублями нужно, сканируя QR-коды. Продавец указывает сумму и предоставляет код, который покупатель сканирует в своём банковском приложении и подтверждает платёж. Также доступна возможность оплаты с использованием NFC-технологии, которая позволяет проводить бесконтактные платежи с картами и телефонами.

Перевод средств

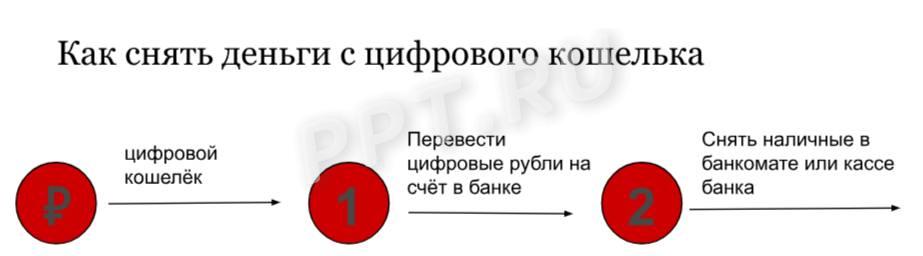

Для перевода денег другому человеку достаточно указать его номер телефона, что схоже с работой сервисов денежных переводов. Деньги обмениваются на наличные по курсу 1:1, для чего необходимо использовать банкомат после перевода средств с электронного кошелька на банковский счёт.

Схема перевода с помощью цифрового рубля

Снятие

Чтобы снять деньги, надо обменять электронные деньги на наличные по курсу 1:1. Для этого потребуются банковское приложение и доступ к банкомату. Необходимо сначала перевести ЦВЦБ на свой безналичный счёт через приложение, а затем уже снять наличные в банкомате.

Разберемся в схеме снятия денег с цифрового кошелька

По этой теме: можно ли обналичить цифровой рубль

Можно ли перейти на цифровые рубли, и что будет дальше с наличными

Россияне по-прежнему смогут сами выбирать, в какой форме использовать рубль: наличной, безналичной или цифровой. Представители Центробанка подчёркивают, что ЦВЦБ доступны для платежей и переводов наравне с наличными и безналичными. Каждый сам решает, какая форма рубля ему удобнее.

Использовать электронные деньги станет возможно по мере их поступления в оборот. Система тестируется, и участвует в ней ограниченное число пользователей. Банк России ожидает, что все желающие смогут ознакомиться с преимуществами ЦВЦБ уже во второй половине 2025 года.

Центробанк не рассматривает ЦВЦБ как замену наличным или безналичным деньгам. Это лишь дополнительная форма валюты с уникальными особенностями.

Дискуссии о возможном уходе наличных в прошлое ведутся давно, даже растущее распространение безналичных расчётов не приводит к этому. У наличных есть качества, которых не имеется у цифровых или безналичных средств, включая анонимность, что делает их востребованными.

Также есть мнение, к которому я отношусь настороженно, что будущее не наличных, а криптовалют окажется под угрозой. Если развитые страны внедрят свои цифровые валюты центральных банков, то это может привести к возникновению альтернативных валютных бирж, конкурирующих с существующими платформами для криптовалют. Моя позиция, что центральные банки мира осознали, что технологии, применяемые для выпуска национальной валюты, уже не соответствуют современным требованиям. В условиях роста популярности криптовалют становится очевидным, что для эффективной конкуренции внедрение блокчейн-технологии — необходимость.

По этой теме:

Часто задаваемые вопросы по теме

-

Что такое цифровой рубль?

ЦВЦБ — это новая форма денег, которая существует только в цифровом виде.

-

Какие операции можно будет совершать с цифровым рублем?

Пользователи ЦВЦБ смогут выполнять такие же операции, как и с другими формами безналичных средств. Это включает в себя возможность оплачивать покупки и отправлять деньги друзьям. В техническом плане процесс очень схож.

-

Можно ли уже перейти на цифровые рубли?

ЦВЦБ возможно использовать по мере их внедрения в экономику. В настоящее время система находится на стадии тестирования, и в ней участвует ограниченное количество пользователей. Банк России планирует, что к концу 2025 года все желающие смогут оценить преимущества ЦВЦБ.

-

Что станет дальше с наличными?

Они продолжат своё существование, как и раньше, так же, как и безналичные деньги.

Важно

Шкалу НДФЛ предложили пересмотреть

Важно

Шкалу НДФЛ предложили пересмотреть

Важно отметить, что ЦВЦБ не могут использоваться для получения кредитов или открытия депозитов, а проценты на остаток также не начисляются (ч. 4 ст. 30.8 закона № 161-ФЗ и ч. 8 ст. 5 ФЗ от 02.12.1990 № 395-I). Однако эти средства подлежат наследованию, что делает их полноценной формой денежных активов для владельцев (п. 4 ст. 1128 ГК).