В отчете ДСВ-3 в ПФР показывают, сколько работодатель перечислил дополнительных страховых взносов. Форму направляют в Пенсионный фонд каждый квартал.

Навигация

Отчет ДСВ-3 отменили!

С 2023 года форму ДСВ-3 сдавать не нужно! Последний раз отчитываемся за 4 квартал 2022 года. Это нужно сделать до 20.01.2023.

Изменение связано с объединением ПФР и ФСС. Законодатели объединили 5 форм СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД, ДСВ-3 и 4-ФСС в единый отчет ЕФС-1.

Подробнее: как заполнить отчет ЕФС-1

Для чего нужен отчет по форме ДСВ-3

Каждый застрахованный гражданин вправе самостоятельно увеличить размер своих пенсионных отчислений путем зачисления дополнительных взносов. Правильная расшифровка ДСВ — дополнительные страховые взносы на накопительную часть пенсии, их уплачивает работодатель. Базой для этих выплат служат (ст. 7, 8 56-ФЗ от 30.04.2008):

- собственные средства сотрудника;

- средства страхователя, когда возможность таких отчислений указана в коллективном или трудовом соглашении или приказе (ч. 1 ст. 8 закона 56-ФЗ).

Чтобы отразить величину уплачиваемых дополнительных страховых платежей, специалистами Пенсионного фонда разработаны унифицированный бланк и инструкция по его заполнению. Простыми словами, реестр ДСВ-3 — это отчет о перечисленных допвзносах, и сдается он в ПФР.

Чтобы правильно рассчитать и оплатить дополнительные страховые взносы на пенсию, бесплатно используйте инструкцию от экспертов КонсультантПлюс.

Когда сдавать ДСВ-3

Это ежеквартальный отчет по дополнительным страховым взносам: форму ДСВ-3 ежемесячно подавать не требуется. Бланк предоставляется в территориальное отделение ПФР в срок до 20-го числа месяца, следующего за отчетным кварталом (ч. 6 ст. 9 Федерального закона 56-ФЗ).

Все сроки сдачи отчетности ДСВ-3 в 2022 году и по итогам отчетного периода:

- 20.01.2022 — за октябрь, ноябрь и декабрь 2021 г.;

- 20.04.2022 — за январь, февраль и март 2022 г.;

- 20.07.2022 — за апрель, май и июнь 2022 г.;

- 20.10.2022 — за июль, август и сентябрь 2022 г.;

- 20.01.2023 — за октябрь, ноябрь и декабрь 2022 г.

Срок уплаты дополнительных страховых платежей — до 15-го числа месяца, следующего за отчетным, то есть тот же, что и для уплаты основных страховых платежей.

Кто и куда сдает ДСВ-3

В 56-ФЗ указано, кто сдает форму ДСВ-3, — отчет по дополнительным страховым взносам обязан подавать каждый работодатель, уплачивающий допвзносы. Причем вне зависимости от того, за счет каких средств производилось перечисление.

В законе прописано, куда сдавать ДСВ-3 в 2022 году, — ее необходимо предоставить в территориальный ПФР, но страхователь имеет возможность отчитаться через МФЦ (ч. 7 ст. 9 56-ФЗ). Отчетный бланк формируется по каждому платежному документу-поручению. Отчет подается в разрезе данных по взносам, которые уплачивают работодатели за счет собственных средств и за счет платежей работников (заполняются две отдельные формы). Когда сотрудник увольняется, страхователь выдает ему экземпляр справки об уплаченных дополнительных страховых взносах.

Если в штате страхователя 10 человек и более, то отправляйте отчетность в электронном виде после подписания усиленной квалифицированной электронной подписью. Если работодатель предоставляет отчет на бумажном носителе, то он обязан оформить подаваемый пакет документов надлежащим образом: все страницы прошивают, нумеруют и закрепляют бумажным листом с подписью руководителя (главного бухгалтера) и печатью организации (если она используется в учреждении).

Какова ответственность за нарушения

Если отправить форму с опозданием, то страхователю назначат штраф за несвоевременную сдачу ДСВ-3 — 500 рублей за каждое застрахованное лицо (ст. 17 27-ФЗ от 01.04.1996). Статья 17 налагает на работодателя ответственность и при нарушении порядка предоставления отчетности в электронной форме. Нарушителю придется заплатить 1000 рублей за каждый выявленный случай.

Пенсионный фонд обязан хранить полученные отчеты: срок хранения формы ДСВ-3 в ведомстве — не менее 6 лет при сдаче на бумаге и не менее 75 лет — при отправке в электронном виде после подписания ЭЦП (ч. 4 ст. 8 27-ФЗ от 01.04.1996).

Какой бланк использовать

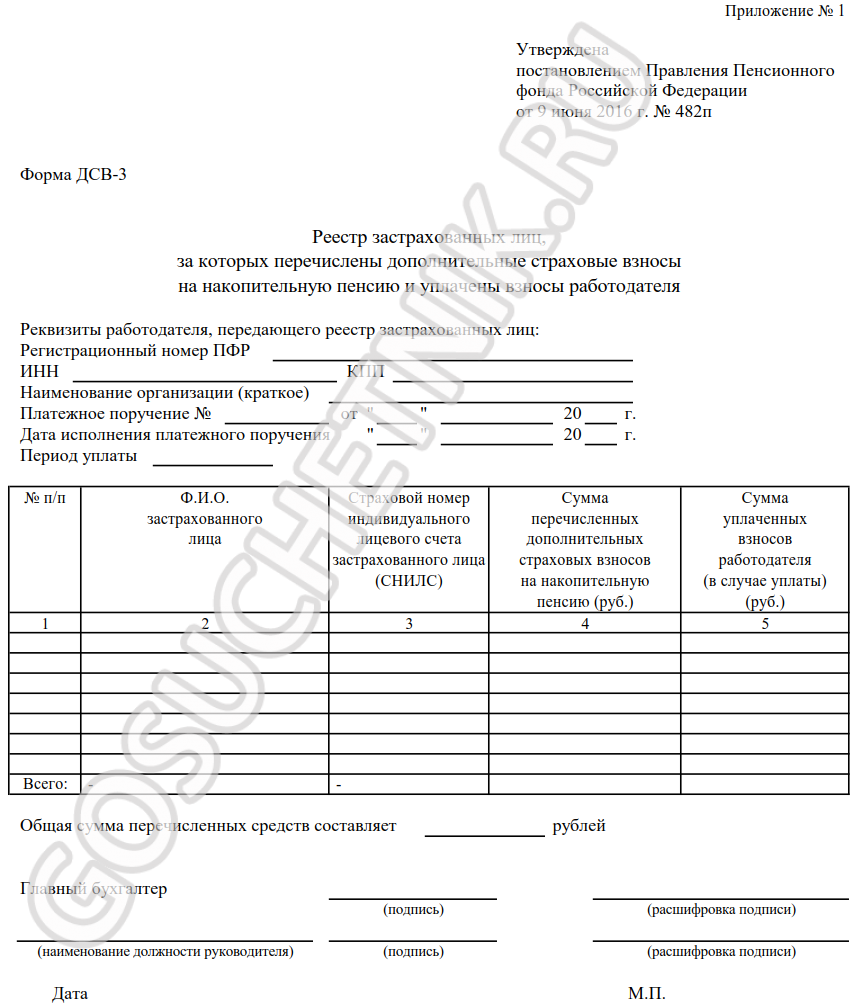

Формальный вид отчета о застрахованных лицах, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя, закреплен постановлением Правления ПФР № 482п от 09.06.2016.

Так выглядит бланк ДСВ-3

Как заполнить ДСВ-3

Пенсионный фонд разработал и утвердил порядок (ПП ПФР № 482п от 09.06.2016), по которому заполняется ДСВ-3.

Чтобы корректно заполнить и сдать отчет по дополнительным страховым взносам, ответственному специалисту надлежит придерживаться следующей инструкции:

- В первую очередь заполняются сведения об организации в полном соответствии с уставными документами. В шапку реестра вносятся краткое наименование, ИНН и КПП учреждения и регистрационный номер в Пенсионном фонде.

- Далее заполняется табличная часть, которая состоит из пяти колонок. В первой колонке указывается номер реестровой записи по порядку, во второй — ФИО каждого застрахованного лица, в третьей — СНИЛС работников, в четвертой и пятой — величины перечисленных ДСВ на накопительную пенсию за счет работника и работодателя (в случае таких перечислений).

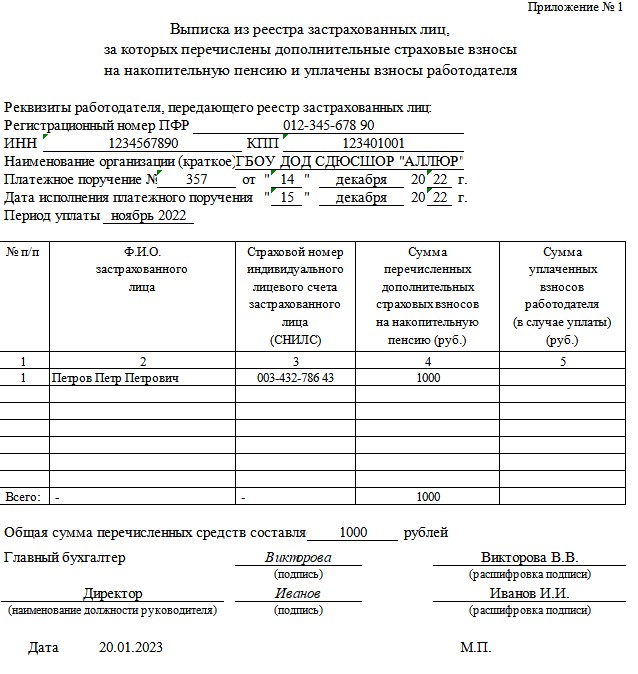

- В порядке ПФР указано, что такое выписка из ДСВ-3, — это документ, который предоставляет работодатель уволенному работнику. Его не подают в ПФР, а формируют только на одного человека и указывают в нем суммы дополнительных взносов, перечисленных по этому сотруднику за весь период его работы.

Для оплаты допвзносов используйте коды бюджетной классификации:

- КБК по дополнительным взносам за счет работника — 392 1 02 02041 06 1100 160;

- КБК по дополнительным взносам за счет организации — 392 1 02 02041 06 1200 160.

В обязательном порядке необходимо указать номер и дату платежного поручения, дату исполнения платежного документа и период, за который дополнительные взносы были уплачены. В соответствии с ч. 5 ст. 9 56-ФЗ каждый предоставляемый реестр заверяется банком, который проводил указанные платежи. Подготовьте отдельный отчет ДСВ-3 на каждое платежное поручение на оплату допвзносов в отчетном периоде.

Если делаете выписку ДВС-3 при увольнении, то укажите все допвзносы, которые перечислили в ПФР за увольняемого сотрудника. Учитывается весь период его работы. Это обязательный документ, его выдают в последний рабочий день служащего вместе с трудовой книжкой. За нарушение этого правила грозит дисциплинарное или административное наказание.

Заполняйте выписку ДСВ-3 только на уволенного сотрудника

Важно

Будет новый порядок доступа к сведениям из ГИРБО

Важно

Будет новый порядок доступа к сведениям из ГИРБО