Форма 26.2-8 — это уведомление в Налоговую инспекцию, в котором налогоплательщик сообщает о своем желании прекратить деятельность, облагаемую единым налогом, уплачиваемым в связи с применением УСН.

Навигация

Причины отказа от УСН

Почему отказываются:

- Прекращение деятельности. В этом случае порядок ликвидации практически не отличается от общей системы и включает выполнение всех необходимых этапов, в том числе составление промежуточного ликвидационного баланса.

- Переход на другой режим налогообложения. Смена налогового режима происходит на основании добровольного решения налогоплательщика либо по вынужденным обстоятельствам.

Причины добровольного отказа:

- покупатели (заказчики), обеспечивающие наибольший оборот компании, являются плательщиками НДС. Сотрудничество с контрагентом на упрощенке становится для них невыгодным ввиду невозможности возмещения сумм налога;

- в будущем году планируется открытие филиалов или увеличение штата сотрудников;

- ИП переходит на режим для самозанятых (применяется в некоторых регионах России).

Принудительный отказ происходит по причине превышения предельного размера выручки или других критериев, соблюдение которых обязательно при УСН. Во всех случаях необходимо уведомить налоговые органы о смене режима.

Как уведомить налоговую

При добровольном переходе уведомление в налоговую службу необходимо подать не позднее 15 января года, в котором планируется переход. Если вы приняли решение о смене режима позднее этого срока, то переход возможен только в следующем году. Рекомендованная форма уведомления — 26.2-3 (Приказ ФНС России от 02.11.2012 № ММВ-7-3/829@). Подача декларации по налогу, уплачиваемому в связи с применением упрощенной системы и уплата налога, производится в обычные сроки:

- для организаций — не позднее 31 марта года, следующего за истекшим налоговым периодом;

- для ИП — не позднее 30 апреля года, следующего за истекшим налоговым периодом.

В случае прекращения деятельности, в отношении которой применялась упрощенка, необходимо подать уведомление в течение 15 рабочих дней после принятия соответствующего решения.

Порядок заполнения уведомления

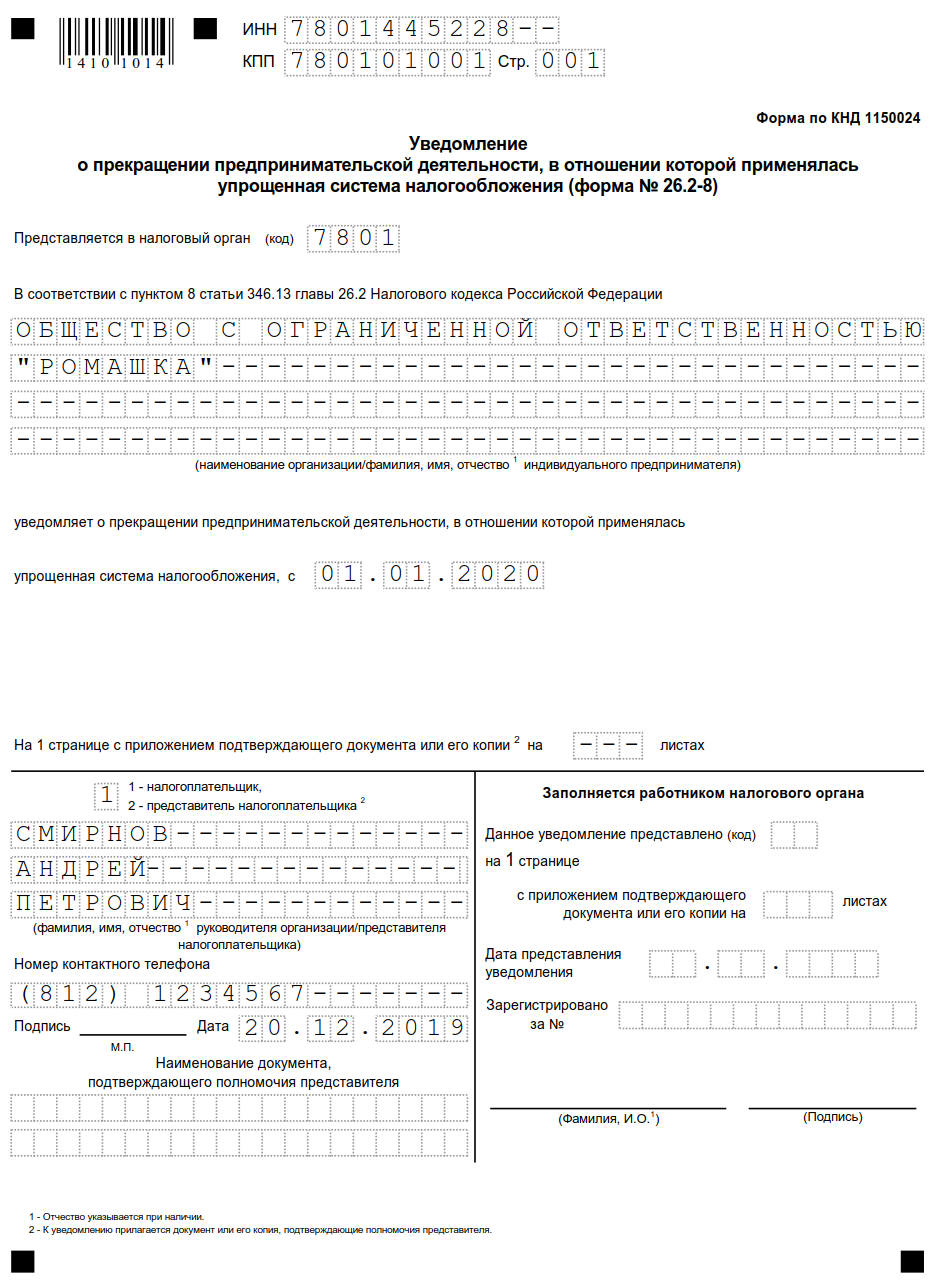

Для удобства приведем образец заполнения формы КНД 1150024, используемой при прекращении деятельности на упрощенке.

При этом налог уплачивается не позднее 25 числа месяца, следующего после подачи уведомления. В эти же сроки необходимо предоставить налоговую декларацию.

Плюсы и минусы отказа от УСН

Преимущества добровольного отказа от УСН:

- расширение клиентской базы;

- увеличение оборотов.

Недостатки:

- более сложный бухгалтерский и налоговый учет;

- увеличение налоговой нагрузки.

Порядок прекращения деятельности

Процедура прекращения деятельности при УСН делится на несколько этапов:

- Принятие решения.

- Подача уведомления по соответствующей форме. Необходимо заполнить его вручную или машиночитаемым способом. Документ предоставляется лично, передается по телекоммуникационным каналам или отправляется заказным письмом.

- Сдача отчетности и уплата налога.

Риски отказа от УСН

Необходимо проанализировать текущие обороты, источники пополнения оборотных средств и благонадежность контрагентов. Желательно запросить у существующих и потенциальных покупателей (заказчиков) следующие документы:

- копии налоговых деклараций и бухгалтерской отчетности за последний отчетный период;

- справку о состоянии расчетов с бюджетом;

- справку об оборотах по расчетному счету.

Кроме того, следует уточнить, являются ли основные поставщики плательщиками НДС. Если вы работаете с компаниями, применяющими спецрежимы, возмещение НДС невозможно, а значит, теряется смысл отказа от упрощенки.

В каких случаях уведомление не заполняется

Уведомление не заполняют:

- при ликвидации;

- при планируемом переходе на ОСНО или другой спецрежим по тем видам деятельности, которые облагаются единым налогом по УСН;

- при превышении установленных критериев для упрощенки (принудительный отказ).

Что будет, если не уведомить налоговые органы

Штрафные санкции за непредоставление уведомления 26.2-8 в установленные сроки невелики — 200 руб. за документ (п. 1 ст. 126 НК РФ). Но следует помнить, что в таком случае сохраняется обязанность предоставления декларации по УСН за текущий год и последующие периоды до подачи такого уведомления.

Важно

ФНС обновила форму декларации по НДПИ

Важно

ФНС обновила форму декларации по НДПИ