Заявление о перерегистрации ККТ — это документ, которым пользователь онлайн-кассы уведомляет ФНС об изменении реквизитов, указанных при регистрации аппарата.

Навигация

Обязательно ли подавать заявление

В 2020 году применение онлайн-кассы при расчетах обязательно для большинства налогоплательщиков. Просто установить ККМ нового образца не достаточно. Требуется регистрация в ФНС.

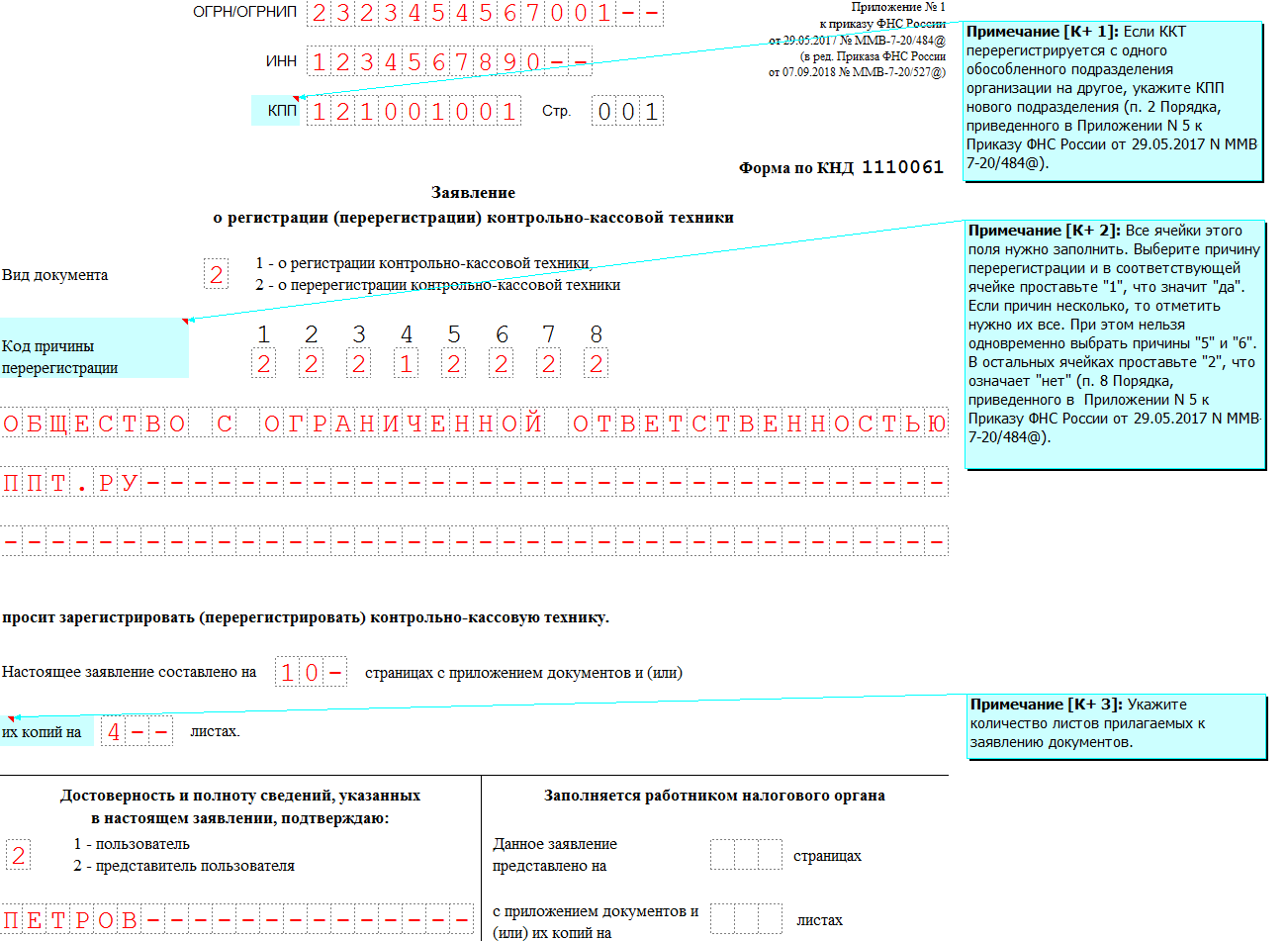

Пользователь заполняет специальную карточку, в которой отражается вся обязательная информация о новом агрегате и особенностях его применения. Если в процессе деятельности указанные сведения изменяются, налогоплательщику необходимо подать заявление 1110061 на перерегистрацию кассового аппарата.

Бланк утвержден приказом ФНС России от 29.05.2017 №ММВ-7-20/484@ (ред. от 07.09.2018)

Кому нужна касса

Не тратьте впустую время и деньги! Проверьте в КонсультантПлюс, обязательно ли вам использовать кассовую технику. Ведь в законе есть исключения.

Когда нужно подать

Уведомить инспекцию придется в определенных случаях. Причем для каждого основания ФНС утвердила специфичные коды, которые отражаются в заявлении. Причины для перерегистрации кассы в ФНС следующие:

|

Код для отражения в заявлении |

Содержание основания |

|---|---|

|

Код 1 |

Изменение адреса и (или) места установки (применения) ККТ. Обратите внимание, если изменился адрес организации, а место применения онлайн-кассы осталось прежним, то направлять заявление о перерегистрации ККТ при смене адреса в ФНС не требуется (п. 4 ст. 4.2 закона №54-ФЗ). Так как сведения о местонахождении юрлица не отражаются в регистрационной карточке. Но если компания «переехала» вместе с кассой, например, сменила локацию торговой деятельности, то придется подать заявку в налоговую службу. |

|

Код 2 |

Смена оператора фискальных данных |

|

3 |

Изменение сведений о применении ККТ в составе автоматического устройства для расчетов. Этот код необходимо использовать и при перерегистрации ККТ из-за изменения сведений об автоматическом устройстве для расчетов. |

|

4 |

Делаем соответствующую отметку, если основанием для подачи заявки в ФНС стала смена фискального накопителя |

|

5 |

Отражаем перевод кассы в режим передачи фискальных данных в инспектуру через специализированного оператора фискальных данных |

|

6 |

Фиксируем перевод кассы в режим, не предусматривающий обязательную передачу фискальных данных в ИФНС через ОФД |

|

7 |

Изменение наименования организации |

|

8 |

Иные причины |

Как заполнить бланк заявления

Алгоритм заполнения заявления напрямую зависит от способа его подачи:

|

В электронном виде |

В бумажном виде |

|---|---|

|

Воспользуйтесь кабинетом ККТ, который размещен в личном кабинете налогоплательщика на сайте ФНС России. ВАЖНО! Цифровое заявление подписывается усиленной квалифицированной электронной подписью. В противном случае документ нельзя отправить на рассмотрение в инспекцию

|

Воспользуйтесь формой, приведенной в Приложении №1 к приказу ФНС России от 29.05.2017 №ММВ-7-20/484@. Порядок ее заполнения регламентирован в Приложении №5 к названному приказу. ВАЖНО! Соблюдайте общепринятые правила заполнения бумажных форм для ФНС:

|

Алгоритм заполнения заявки на перерегистрацию аналогичен правилам заполнения при первичной регистрации онлайн кассы в ФНС. Но есть исключения:

- Заполняется «Код причины перерегистрации» на титульном листе. Все ячейки этого поля необходимо заполнить. Выберите причину перерегистрации и в соответствующей ячейке проставьте «1», что означает «да». Если причин несколько, то отметить необходимо их все. При этом нельзя одновременно выбрать причины «5» и «6». В остальных ячейках проставьте «2», что означает «нет» (п. 8 Порядка, приведенного в Приложении №5 к приказу ФНС России от 29.05.2017 №ММВ-7-20/484@).

- Не указывайте ОГРН/ОГРНИП в верхней части каждой страницы заявления, если организация является иностранной.

- Не заполняйте поля, которые предназначены для заполнения сотрудником налогового органа: сведения о регистрации ККТ в налоговом органе, количестве страниц заявки и прилагаемых к нему документов, дате представления КНД1110061 и его регистрации.

- Оставьте пустой строку 150, если организация не применяет кассу для формирования БСО в электронном виде и их печати на бумаге.

- Не заполняйте раздел 3, если фирма использует кассу без передачи в электронной форме фискальных данных в ФНС. Но в этом случае придется заполнить строчку 170 «ИНН оператора фискальных данных», проставив в ней нули.

Если оформляете заявку вручную, то сведения вписывайте в графы полей слева направо заглавными печатными буквами. В случае, когда остаются пустые графы или поля, в них проставляется прочерк.

Образец

Куда его подать

Заявку на бумаге разрешается подать в любой территориальный орган налоговой инспекции. Электронный документ подготовьте в личном кабинете налогоплательщика на официальном сайте ФНС, в специальном разделе «Кабинет ККМ».

Полное руководство по кассовой технике

КонсультантПлюс собрал в одной инструкции все, что нужно знать. Если остались вопросы, ответы точно найдете в этом материале.

Что делать дальше

В случае перерегистрации кассы в связи с заменой фискального накопителя вместе с заявкой необходимо подать сформированные отчеты (фискальные данные) (п. 4, 8, 14 ст. 4.2 закона №54-ФЗ). Они подаются в электронной форме.

После процедуры перерегистрации налогоплательщику необходимо получить новую карточку по онлайн ККМ. Регистрационный формуляр выдают в течение десяти рабочих дней со дня подачи унифицированной формы (п. 7 ст. 4.2 закона №54-ФЗ). Порядок ее выдачи такой же, как и при регистрации ККМ.

Важно

Соцфонд подготовил формы документов для добровольного страхования самозанятых

Важно

Соцфонд подготовил формы документов для добровольного страхования самозанятых