Чек и товарный чек для авансового отчета — это основные документы, подтверждающие оплату и получение товаров или услуг сотрудником организации, если он рассчитался за них денежными средствами, выданными в подотчет.

Навигация

Как сотруднику подтвердить понесенные расходы

Обязанность сотрудника отчитаться по установленной форме о расходовании денежных средств, выданных ему предприятием, закреплена законодательно. Для указанной процедуры принят специальный бланк АО-1, утвержденный постановлением Госкомстата № 55 от 1 августа 2001 года. В пункте 6.3 указания ЦБ № 3210 от 11 марта 2014 года сообщается, что указанная форма предоставляется на утверждение руководителю или бухгалтеру вместе с приложениями к авансовому отчету работника.

К АО необходимо приложить документы, которые отражают факт совершения оплаты и полный список понесенных расходов. Определим, какие чеки можно принимать к авансовому отчету с 2021 года:

- фискальный, сформированный на ККТ;

- бланк строгой отчетности;

- квитанция ПКО;

- товарный.

При соблюдении ряда условий сотрудник вправе приложить к отчету только один из указанных бланков.

Подтверждающие расходы документы

Бланк строгой отчетности

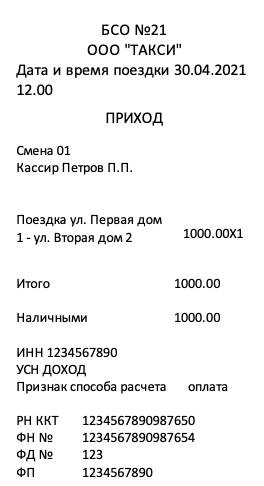

Некоторые категории продавцов оформляют бланки строгой отчетности при оказании услуг. Работник в подтверждение своих расходов предоставляет тот документ, который получил от продавца, например, чек на такси в авансовом отчете или бланк строгой отчетности. Чтобы бланк строгой отчетности использовать для подтверждения понесенных трат, он формируется на специальном автоматизированном оборудовании, аналогичном ККТ, и содержит обязательные реквизиты, которые поименованы в статье 4.7 закона 54-ФЗ.

Важно знать, что с 1 февраля 2021 года предприятия и индивидуальные предприниматели, применяющие специальные налоговые режимы, обязаны включать в бланк строгой отчетности наименование оказанной услуги или выполненной работы и их количество.

Товарный чек

Прилагаемый к авансовому отчету товарный чек без кассового можно принять в расходы в 2025 году, если его выдал продавец — ИП на ПСН в отношении видов деятельности, указанных в п. 2.1 ст. 2 Закона о применении ККТ.

Необходимо проверить, что товарный чек содержит все обязательные реквизиты:

- дату формирования;

- номер документа;

- наименование и ИНН продавца (для индивидуального предпринимателя — ФИО);

- полный перечень оплаченных товаров и их количество;

- сумму подотчетных денежных средств, заплаченных продавцу в рублях;

- должность и ФИО сотрудника, который выдал товарный бланк.

На практике часто происходит обратная ситуация, когда сотрудник приносит кассовый чек без товарного для авансового отчета в 2025 году. Если прилагаемый к авансовому отчету бланк оформлен на онлайн-устройстве и содержит информацию о приобретенном товаре или оказанной услуге и их количестве, то его вправе принять для подтверждения понесенных расходов. Таким образом, на основании Письма Минфина России от 18.02.2019 № 03-03-06/1/10344 ответ на вопрос, нужен ли товарный чек, если есть кассовый чек для авансового отчета в 2025 г., — нет при надлежащем оформлении фискального документа.

Можно ли подтвердить расходы квитанцией ПКО

Еще один способ подтвердить понесенные работником расходы — предоставить полученную от продавца квитанцию приходного кассового ордера.

Для принятия приходный кассовый ордер:

- составляется строго по форме КО-1;

- печать продавца проставляется на обеих частях документа;

- в графе «Сумма» значение пишется сначала цифрами, а затем прописью.

Так как в приходном кассовом ордере не раскрывается информация о приобретенном товаре (услуге), то вместе с ним к авансовому отчету следует предоставить товарную накладную или акт.

Электронный кассовый документ

В современных условиях бумажный документооборот заменяется электронным. Эта тенденция коснулась и расчетных операций. Сотрудник вправе отчитаться о понесенных расходах с помощью электронных форм. Согласно п. 2, 3, 3.1 ст. 1.2 Закона о применении ККТ такой документ необходимо распечатать. Также предоставленный работником электронный чек в авансовом отчете следует проверить на официальном сайте налоговой инспекции или в специальном приложении ФНС, а результат проверки приложить к АО.

Важно

Численность забронированных сотрудников отнесли к гостайне

Важно

Численность забронированных сотрудников отнесли к гостайне