Заявление о распределении имущественного вычета между супругами составляется только в случае совместной собственности. Есть нюансы составления подобного документа, и зависят они от порядка применения ст. 220 НК РФ.

Навигация

Когда и зачем составляется заявление о распределении вычета между супругами

Право применения физическими лицами имущественного налогового вычета (или ИНВ) установлено ст. 220 Налогового кодекса РФ.

Наиболее востребованные имущественные НВ:

- размер фактически произведенных физлицами расходов на строительство частного дома;

- расходы на приобретение жилья, например квартиры;

- затраты на погашение процентов по ипотеке, связанной с объектом недвижимости и т.д.

Не всегда у приобретенного объекта один собственник. Даже если граждане находятся в браке, виды собственности подразделяются на (ст. 244 ГК РФ):

- общую совместную: доли не выделяются, распоряжение происходит с согласия всех собственников, расходы по содержанию общие;

- долевую: из названия следует, что каждому владельцу выделяются доли в праве владения имуществом.

По имуществу, купленному в общую долевую собственность, и НВ предоставляется с учетом долей физических лиц на основании ст. 220 НК РФ.

Приведем пример.

Супруги Пэпэтэшин Петр Петрович и Пэпэтэшина Полина Петровна приобрели квартиру за 3 000 000 руб., доля каждого 50 %. Оплату доли супруги производили самостоятельно по 1,5 млн каждый. В такой ситуации обоим физлицам предусмотрено представление ИНВ в сумме 195 тыс. руб. (1 500 000 * 13 %).

Если квартира куплена в общую совместную собственность Пэпэтэшиных, то не имеет значения, кто вносил денежные средства за недвижимость или кто является собственником в документах из ЕГРН: при подаче заявления о распределении имущественного вычета между супругами ИНВ может быть распределен между ними. Минфин подтвердил данную позицию в Письме № 03-04-05/64291 от 03.10.2017.

Рассмотрим пример.

Пэпэтэшины, находясь в официальном браке, купили квартиру в общую совместную собственность за 4 млн руб. Все денежные средства перечислял Петр Петрович. Максимальная сумма ИНВ установлена п. 3 ст. 220 НК РФ и составляет 2 млн руб. Чтобы каждый из физлиц смог воспользоваться ИНВ по 2 млн, они подали в ИФНС заявление о распределении налогового вычета между супругами: так, каждый из них сможет возместить из бюджета НДФЛ по 260 тыс. руб. (2 000 000 * 13 %).

Правила оформления заявления

Установленной законодательством формы нет, поэтому она составляется в произвольной форме. Представляется при подаче декларации по форме 3-НДФЛ в ИФНС или личном визите в инспекцию, если физлицо планирует получать НВ у работодателя.

Какие данные указать в форме письма:

- информацию об инспекции, в которую представляете декларацию 3-НДФЛ: наименование, ФИО руководителя ИФНС;

- данные физических лиц: ФИО супругов, их адрес проживания, ИНН, паспортные данные, контактный телефон и т.д.;

- информацию об объекте недвижимости (адрес, кадастровый номер и т.д.);

- доли распределения;

- перечислите копии документов, прилагаемых к письму.

Представьте копии подтверждающих документов — например, свидетельство о заключении брака, договор купли-продажи квартиры или жилого дома, кредитный договор, справку об уплаченных процентах и т.д.

Эксперты КонсультантПлюс разобрали, как получить вычет при покупке жилья в долевую собственность. Используйте эти инструкции бесплатно.

Нюансы составления заявления

4 октября 2021 года ФНС опубликовала письмо № БС-3-11/6615@, в котором сказано, что после предоставления НВ перераспределить его или перенести остаток на последующие налоговые периоды по заявлению на перераспределение долей к налоговой декларации в 2025 г. супругов о распределении имущественного налогового вычета не допускается, так как в НК РФ возможность отказа от уже предоставленного НВ не предусмотрена.

Второй вид ИНВ, предусмотренный п. 4 ст. 220 НК РФ, — сумма фактически произведенных плательщиком расходов по уплате процентов по ипотеке (кредиту) не более 3 млн руб. Применяется он в том случае, когда недвижимость приобретена в кредит и физлицо уплачивает проценты банку. Для его получения представляется декларация 3-НДФЛ и прилагается справка банка о сумме уплаченных процентов с начала действия кредитного договора (нарастающим итогом). В Письме ФНС № БС-3-11/6615@ от 04.10.2021 г. сказано, что супруги вправе подать 3-НДФЛ на получение ИНВ по процентам с приложением заявления на распределение вычета по процентам между супругами, которое вправе подавать каждый раз вместе с декларацией 3-НДФЛ с указанием различных процентных соотношений по понесенным расходам в конкретном году.

Много вопросов у плательщиков возникает о дате заявления о договоренности о распределении имущественного вычета: проставьте дату договора купли-продажи недвижимости, по которому возникла общая совместная собственность. Это поможет избежать вопросов со стороны налогового органа.

Как распределяются доли вычета между супругами

В заявлении на распределение долей при имущественном вычете указывается информация о том, каким образом они поделены. В ст. 220 НК РФ сказано, что размер ИНВ распределяется между совладельцами имущества пропорционально их доле в собственности или по договоренности между ними. Второй вариант относится к общей совместной собственности.

Мы сделали несколько вариантов образцов.

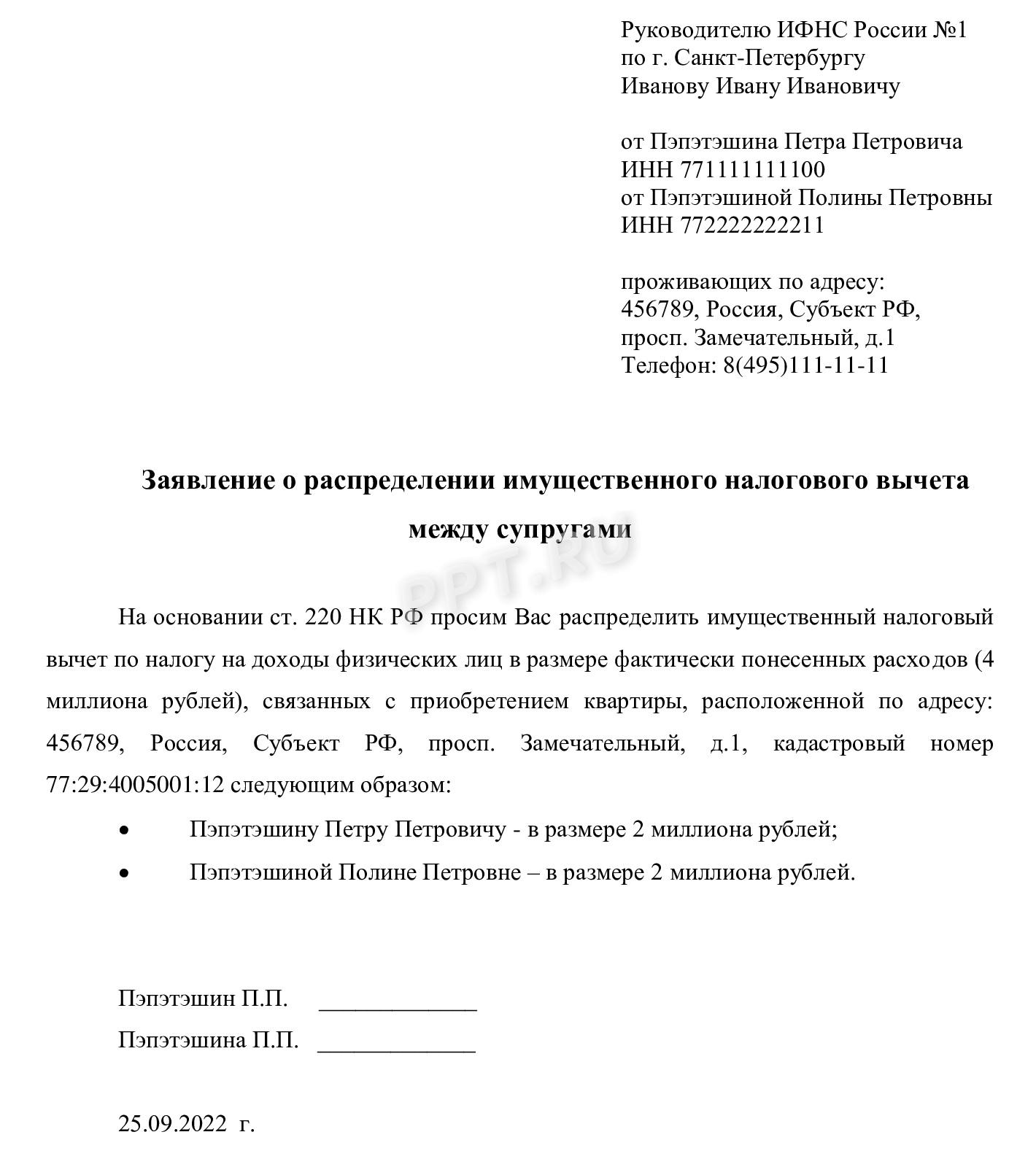

Вариант 1.

На распределение ИНВ в рамках общей совместной собственности.

Образец заявления о перераспределении по имущественному налоговому вычету между супругами

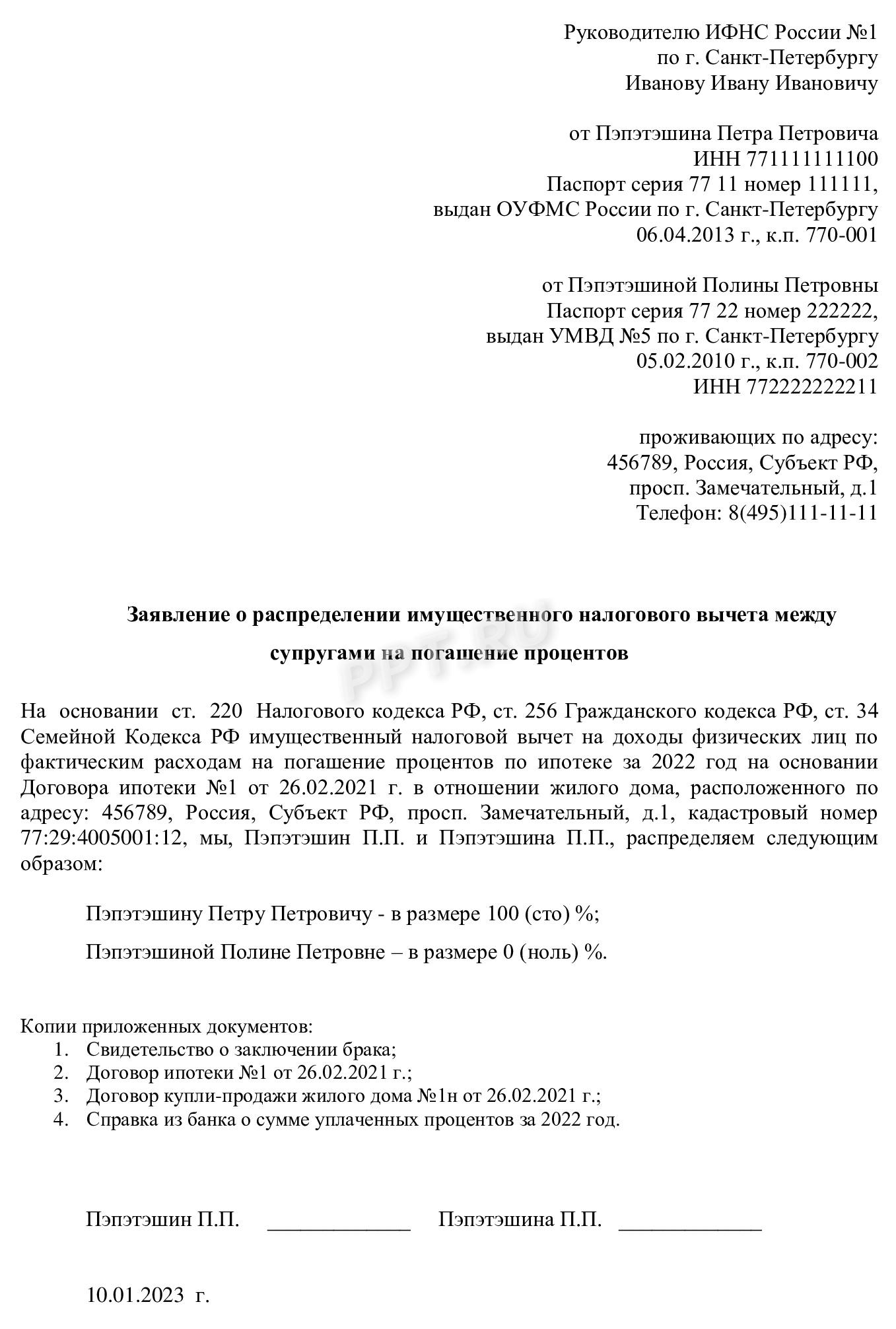

Вариант 2.

Образец перераспределения по процентам по целевому кредиту в рамках ИНВ.

Образец перераспределения имущественного налогового вычета между супругами по уплаченным процентам по ипотеке

Может пригодиться:

Важно

С 19 января — новые формы для освобождения от НДС и налога на прибыль

Важно

С 19 января — новые формы для освобождения от НДС и налога на прибыль