Справку о применении УСН для контрагента направляют в налоговую, чтобы подтвердить применение спецрежима. Такое подтверждение может понадобиться и при проведении торгов.

Навигация

Коротко о главном: 5 пунктов

- Организации и предприниматели по умолчанию используют общую систему налогообложения (ОСНО).

- Чтобы перейти на УСН, нужно подать специальное заявление по форме № 26.2-1.

- Поставщикам на УСН иногда нужно подтвердить свой налоговый режим, чтобы участвовать в закупках.

- Для этого можно запросить подтверждающий документ у налоговой (ИФНС).

- Налоговая выдаст подтверждение в течение 30 дней после получения запроса.

Когда понадобится подтвердить применение УСН

Для всех организаций и предпринимателей по умолчанию установлена ОСНО, или общая система налогообложения. Когда налогоплательщик регистрирует юридическое лицо или ИП, он автоматически подпадает под ОСНО. Для перехода на упрощенную систему налогообложения необходимо подать специальное заявление по форме № 26.2-1.

По правилам, форму КНД 1150001 (заявку 26.2-1) готовят в трех экземплярах: один — для налоговой, остальные с отметками ИФНС возвращают заявителю. Но иногда налогоплательщики подают только одну форму, и никаких подтверждений о применении УСН у них не остается.

Эксперты КонсультантПлюс разобрали, что такое УСН. Используйте эти инструкции бесплатно.

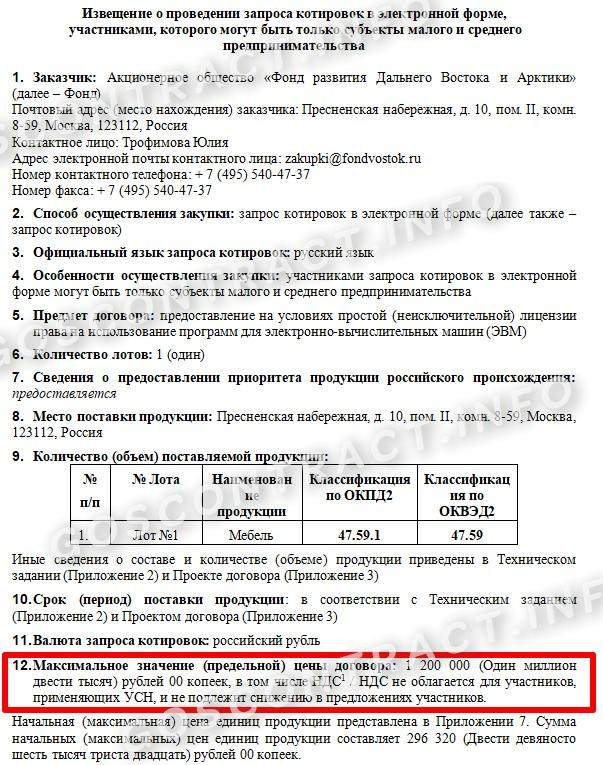

В некоторых случаях поставщикам потребуется подтвердить работу на упрощенной системе налогообложения. Поставщики на УСН вправе участвовать в закупках наравне с остальными организациями (п. 4 ст. 3 44-ФЗ). Никаких исключений для них, как неплательщиков НДС, не предусмотрено — цена контракта не уменьшается.

Заказчик обязан рассчитывать НМЦК таким образом, чтобы в ней учитывались все ценообразующие факторы, в том числе и налоговые сборы (письмо Минфина № 24-01-07/34829 от 15.05.2019). Контракт заключается по требованиям извещения и предложениям поставщика — по той цене, которую предложил исполнитель. Цена является твердой и не меняется в процессе исполнения контракта. Заказчик оплачивает товары, работы и услуги по цене победителя, независимо от применяемой исполнителем системы налогообложения.

Заказчики по 44-ФЗ не включают сведения о применяемом налоговом режиме в список обязательных документов закупки. Поставщики предоставляют подтверждающий документ по желанию.

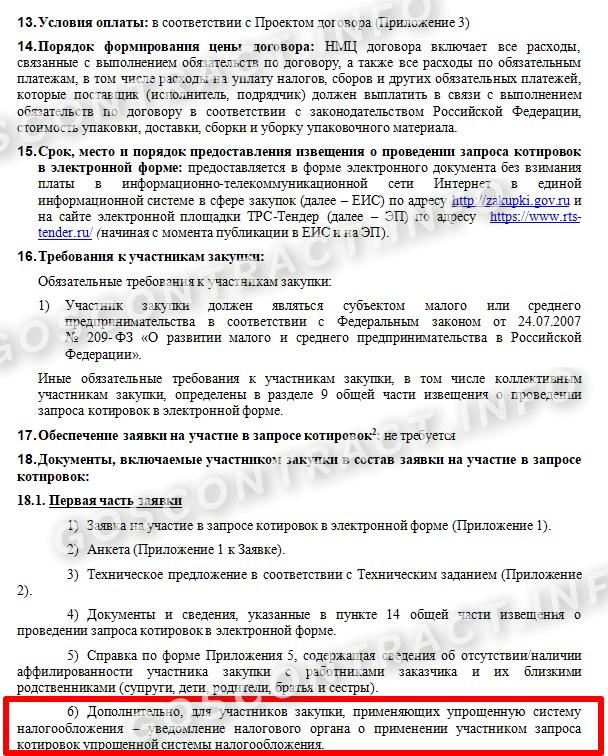

А вот в закупках по 223-ФЗ иная ситуация. Если заказчик включил такое условие в закупочную документацию, поставщик обязан подтвердить применяемый налоговый режим. А вот как узнать налоговый режим ООО или ИП — исполнитель прикладывает к заявке документ-основание: заявку 26.2-1 с отметкой ИФНС или подтверждение о применении УСН от территориальной инспекции.

Как составить обращение в ИФНС

Заказчик определяет порядок, как запросить уведомление о применении УСН из налоговой у поставщика, в локальном положении о закупке. А поставщик формирует запрос о подтверждении упрощенки в свободной форме. Унифицированного бланка для такой заявки не предусмотрено. В письменном обращении рекомендуется указать:

- название организации или Ф.И.О. заявителя-ИП;

- адрес местонахождения, а для ИП — адрес регистрации. Контактную информацию;

- суть запроса: ИП или организация перешли на упрощенку, подавали заявление по форме 26.2-1 и налоговую декларацию УСН. Необходимо получить документальное подтверждение о переходе.

Варианты передачи письма в ИФНС — лично или по почте. Если передаете по почте или курьером, то только заказным письмом с уведомлением о вручении и описью вложений. Только так у отправителя появится отметка о вручении.

Рекомендуемый текст письма об обращении в ФНС о предоставлении справки о системе налогообложения, заполните его и передайте в инспекцию:

|

Начальнику ИФНС России по г. ___________ от _______________________ _______________________ _______________________ _______________________ _______________________ _______________________ Исходящий № __________ от ____________ (наименование организации, ИНН, КПП, адрес местонахождения, контактный телефон) Запрос Согласно ст. 346.12, 346.13 Налогового кодекса Российской Федерации, с __________________20____г. наша организация перешла/переходит на упрощенную (ненужное зачеркнуть) систему налогообложения в соответствии с заявлением (уведомлением) от _____________________20___г. В связи с этим просим выдать информационное письмо о применении упрощенной системы налогообложения. _____________________ ________________ __________________ (Должность руководителя) (Подпись) (Ф.И.О., полностью) Печать организации |

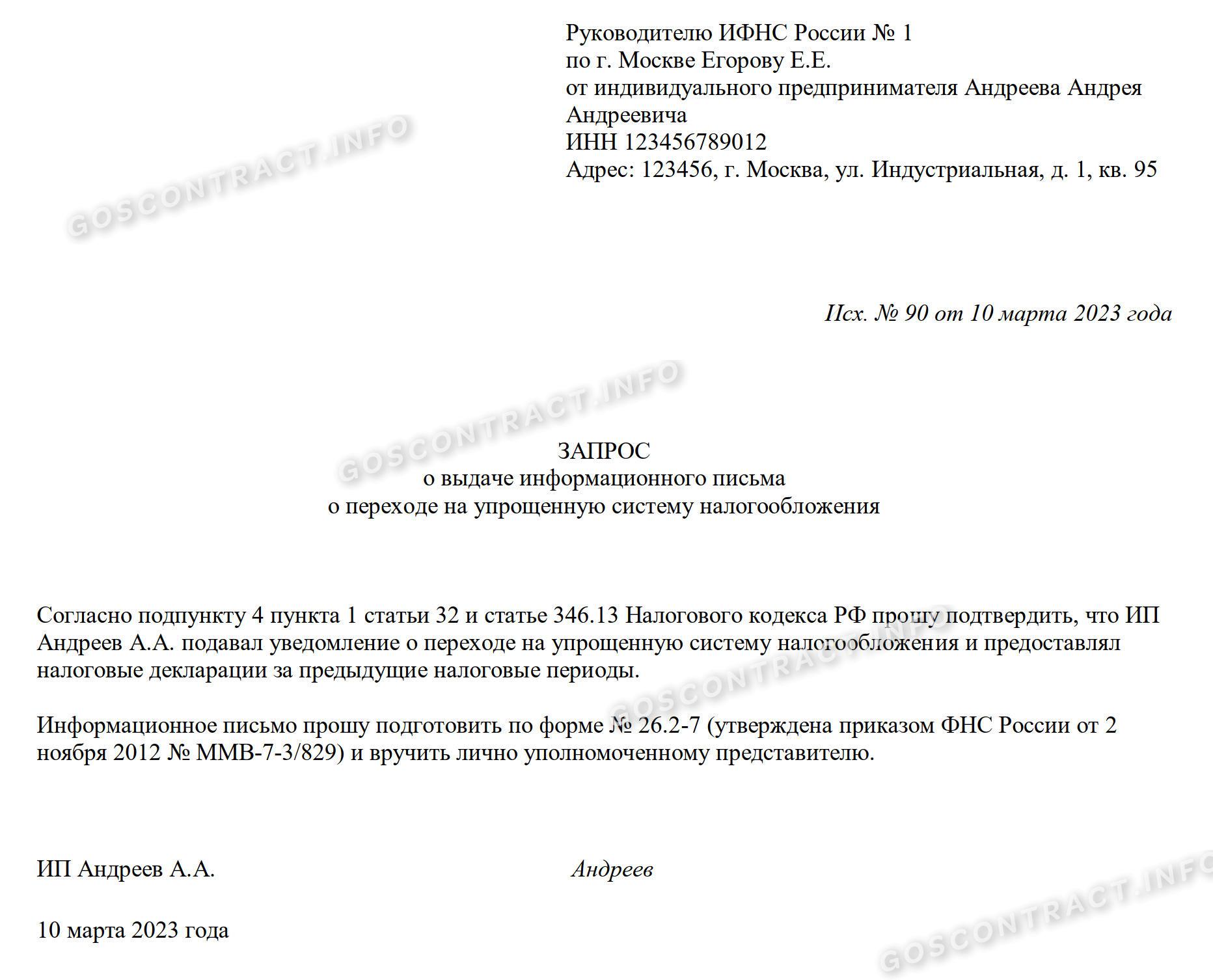

Образец такого письма от индивидуального предпринимателя:

Пример письма, как получить подтверждение о применении УСН из налоговой

Что ответит налоговая

ИФНС подтвердит переход на упрощенку в ответном документе в течение 30 дней. Подтверждение составляют по унифицированной форме 26.2-7. Регламент, как получить информационное письмо о применении УСН по форме 26.2-7, утвержден Приказом ФНС № ММВ-7-3/829@ от 02.11.2012. В ответном письме ФНС подтверждает переход организации или ИП на упрощенную систему налогообложения с указанием даты получения заявления на переход и даты подачи налоговой декларации УСН.

Если заказчик в извещении запросил подтверждение применения упрощенной системы налогообложения, поставщик вправе предоставить копию этого письма в составе заявки как документ соответствия.

Важно

Росстат обновил формы отчётности по численности и зарплате

Важно

Росстат обновил формы отчётности по численности и зарплате