До 2 апреля 2020 года все налоговые агенты обязаны направить в органы ФНС справки по форме 2-НДФЛ с информацией о доходах каждого налогоплательщика и суммах удержанного налога за 2017 год. Ситуация осложняется тем, что налоговики разработали и утвердили новый бланк в справки, а также в очередной раз ввели новые коды доходов и вычета. Как заполнить бланк с учетом всех изменений, подскажет эта статья.

Навигация

Справку 2-НДФЛ в 2020 за 2017 год можно сдавать как на старом бланке, утвержденном приказом ФНС России от 30.10.2015 N ММВ-7-11/485@, без внесенных изменений, так и на новом бланке, утвержденном приказом ФНС России от 17.01.2018 N ММВ-7-11/19@. Об этом уже сообщила налоговая служба. Поскольку обновленная форма бланка учитывает изменения в законодательстве за прошедший год, будет удобнее использовать ее. Кстати, такую же справку работодатели обязаны оформлять по требованию налогоплательщиков, если им нужно подтвердить свои доходы. Скорее всего, банки и другие инстанции будут требовать именно обновленный бланк. Разберемся вместе, какие изменения внесены и как заполнить этот отчет без ошибок.

Для информации: как выглядит правильно оформленная справка, заменившая собой 2-НДФЛ

Срок сдачи справки 2-НДФЛ

В вопросе сроков сдачи отчетности ничего не изменилось. Эту ежегодную форму налоговые агенты обязаны направить в территориальные органы ФНС по месту учета до 1 апреля года, следующего за отчетным. В 2020-м 1 апреля выпало на воскресенье, поэтому крайним днем для отчета будет 2 апреля.

Кроме того, не следует забывать о том, что в отношении тех доходов налогоплательщиков, с которых не удалось удержать налог, нужно отчитаться до 1 марта 2020 года.

По требованию работника, в том числе и после его увольнения, работодатель обязан заполнить и предоставить ему справку 2-НДФЛ в любое время в течение года (ст. 230 НК РФ). Срок для подготовки документа — 3 дня, как это определено статьей 62 Трудового кодекса РФ.

2-НДФЛ в 2020 будут сдавать организации-правоприемники

Сдавать справки 2-НДФЛ в 2020 году должны, в том числе, правоприемники организации-работодателя, прекратившей действовать в результате реорганизации. Этого требует пункт 5 статьи 230 НК РФ, внесенный в нее Федеральным законом от 27 ноября 2017 г. № 335-ФЗ. Правопреемники, которые получили имущество, права и штат работников другой компании в результате:

- ликвидации;

- присоединения;

- разделения;

- преобразования;

- слияния,

получают и обязанности налогового агента. Поэтому такой работодатель обязан отчитаться по налогу на доходы физических лиц за реорганизованную компанию в инспекцию ФНС по месту своего учета. Если, конечно, сама реорганизованная компания не сделала этого ранее. Уточненные сведения также должна направлять организация-правопреемник.

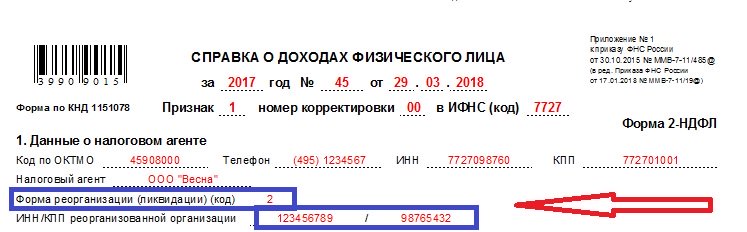

Соответствующие поправки внесены в форму справки 2-НДФЛ. В частности, разделе 1 «Данные о налоговом агенте» появились два новых поля:

- «Форма реорганизации (ликвидации)» для указания кода, обозначающего тип реорганизации;

- «ИНН/КПП реорганизованной организации».

Всего кодов предусмотрено шесть:

- «0» — ликвидация;

- «1» — преобразование;

- «2» — слияние;

- «3» — разделение;

- «5» — присоединение;

- «6» — разделение с одновременным присоединением.

На приведенном примере указан код 2, что означает, что компания была преобразована. Главное, на что нужно обратить внимание при заполнении справки 2-НДФЛ за 2017 год в этом случае — нужно указывать наименование не организации-правопреемника, а реорганизованной компании — налогового агента. Если организация работает в обычном режиме, она должна оставить эти поля справки пустыми.

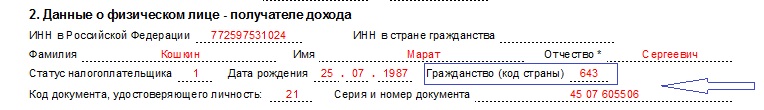

Налогоплательщики без адреса

Еще одним новшеством в бланке стало исключение из него адресных данных налогоплательщика. Теперь в форме 2-НДФЛ за 2017 г. больше не нужно указывать даже код страны проживания. Остались только сведения о гражданстве и данных документа, удостоверяющего личность. Нужно указать его код (паспорт обозначают «21»), серию и номер. Дату выдачи указывать не нужно.

Сведения о доходах и новые коды

Новые коды по доходам и вычетам, которые необходимо использовать при заполнении справки 2-НДФЛ в 2020 году, введены приказом ФНС от 24.10.2017 № ММВ-7-11/820. Всего их 6: 5 для доходов и 1 — по вычетам. Все они представлены в таблице:

| Код | Расшифровка |

|---|---|

| 2013 | Компенсации за неиспользованный отпуск |

| 2014 | Выходное пособие/средний месячный заработок на период трудоустройства. Либо компенсация, выплаченная руководителю, его заместителям и главному бухгалтеру в размере, превышающем трехкратный размер среднемесячного заработка |

| 2301 | Штрафы и неустойки потребителю от организации на основании решения суда |

| 2611 | Списанный безнадежный долг с баланса |

| 3021 | Процент (купон) по обращающимся рублевым облигациям отечественных компаний |

В целом раздел 3 справки, в котором нужно указывать доходы, не изменился. В нем нужно указать все полученные по месяцам доходы, ставку их обложения НФЛ, а также суммы вычета из них. В заполненном виде раздел выглядит так:

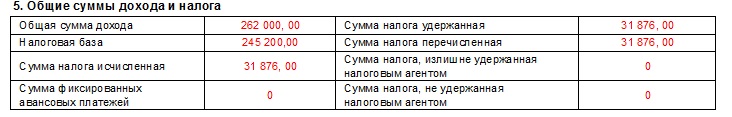

А вот из раздела 4 справки 2-НДФЛ удалили упоминание об инвестиционных вычетах. Теперь он называется «Стандартные, социальные и имущественные вычеты». При заполнении нужно указывать код вычета и сумму. Ниже нужно проинформировать налоговый орган об уведомлении о праве на социальный вычет (если такие были). Если у плательщика есть право на получение инвестиционного вычета, он по-прежнему может воспользоваться им в соответствии с п. 1 статьи 219.1 НК РФ. Хотя отдельного упоминания о нем нет в названии раздела, его код не изменился — «619». Особенностей при указании сумм не предусмотрено. В конце все данные по доходам суммируются, и приводится сумма удержанного налога. Для этого предназначен раздел 5:

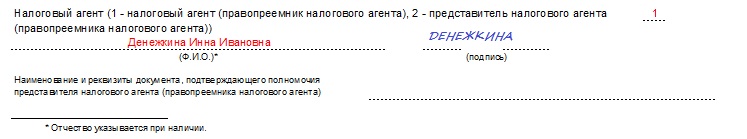

Подпись и печать

В конце заполненную справку 2-НДФЛ, как и раньше, должен заверить своей подписью руководитель компании — налогового агента или уполномоченное лицо (по доверенности). В первом случае ставится код «1», а во втором — «2». Если форму подписал представитель, нужно указать реквизиты документа, удостоверяющего его полномочия.

Место для печати в бланке не предусмотрено, но если организация ее использует, нужно поставить оттиск рядом с подписью.

Порядок сдачи формы 2-НДФЛ в 2020 г.

Теперь разберемся с тем, какие изменения произошли в части представления отчета в орган ФНС. Отчитываться нужно по месту учета компании в качестве налогового агента, это не изменилось. Также по нормам статьи 230 НК РФ справка может быть направлена двумя способами:

- на бумаге;

- в электронной форме.

Бумажный вариант налоговики готовы принимать только в том случае, если сведения подаются по 24 физическим лицам (не более). Если плательщиков больше — предусмотрен только электронный вариант. Но в 2020 году отчет нельзя сдать на таких электронных носителях, как: диски СД, дискеты, флэшки. Соответствующий пункт удален из раздела II Порядка сдачи 2-НДФЛ, как устаревший. Направить электронный вариант в орган ФНС теперь возможно только по телекоммуникационным каналам связи (ТКС).

Дополнительно:

Важно

КПРФ предлагает оплачивать простой по-другому

Важно

КПРФ предлагает оплачивать простой по-другому