Многие ведут бизнес в качестве индивидуального предпринимателя. Разберем, как проходит процедура ликвидации ИП: порядок, сроки, необходимые действия.

Навигация

- Подготовка к закрытию ИП

- Процедура закрытия ИП пошагово

- Увольнение сотрудников при закрытии ИП

- Какие документы подготовить при закрытии ИП

- Подача документов для закрытия ИП

- Сроки закрытия ИП

- Какую отчетность подавать при закрытии ИП

- Уплата налогов при закрытии ИП

- Порядок уплаты взносов и задолженностей при закрытии ИП

Подготовка к закрытию ИП

Осуществление предпринимательской деятельности в индивидуальном порядке, без образования юридического лица имеет широкое распространение. Оно привлекает простотой оформления и минимумом отчетности в контролирующие органы. В некоторых случаях предприниматель вынужден провести ликвидацию бизнеса и закрыть ИП. Например, если деятельность не приносит ожидаемой прибыли, при образовании долгов.

Процедура закрытия ИП достаточно проста. Ликвидация производится путем снятия предпринимателя с государственного регистрационного учета в качестве ИП и исключения сведений о нем из Единого государственного реестра индивидуальных предпринимателей (ЕГРИП). Снятие с учета осуществляется территориальным органом Федеральной налоговой службы по месту регистрации лица, осуществляющего индивидуальную предпринимательскую деятельность.

До момента обращение в ФНС с заявлением о ликвидации ИП потребуется произвести ряд процедур. К ним относятся:

- Увольнение работников. Этот шаг выполняется индивидуальными предпринимателями, которые работают с наемным персоналом в рамках трудовых взаимоотношений. Другие пропускают его.

- Снятие с учета ККТ, если она использовалась в предпринимательской деятельности. Процедура снятия с учета при ликвидации индивидуального бизнеса законодательством не предусмотрена и не обязательно, т. к. налоговая служба автоматически осуществит снятие аппарата с учета с момента внесения в ЕГРИП данных о закрытии бизнеса ИП. Но если планируется продать ККТ или на ином основании предать в пользование другому лицу, потребуется снять аппарат с учета до ликвидации индивидуального предпринимателя. Для этого необходимо подать в налоговую заявление по утвержденной форме (приложение № 2 к Приказу ФНС № ЕД-7-20/799@ от 08.09.2021) и отчет о закрытии фискального накопителя. Налоговая по результатам рассмотрения поступивших документов выдаст карточку о снятии ККТ с регистрационного учета.

- Уплата госпошлины за проведение процедуры ликвидации. Ее размер составляет 160 рублей. Сформировать квитанцию на оплату госпошлины можно на сайте ФНС, выбрав место регистрации ИП, где пошлину возможно сразу оплатить. Если удобнее, допускается распечатать платежный документ и произвести оплату через банк. Оплата госпошлины потребуется только при подаче документов на закрытие ИП на бумажном носителе. При подписании заявления на ликвидацию УКЭП пошлина за снятие с учета не взимается.

- Выдача доверенности представителю. Если предприниматель планирует проводить ликвидацию бизнеса не лично, а поручить эти полномочия представителю, потребуется обратиться к нотариусу для оформления доверенности.

Процедура закрытия ИП пошагово

Процедура ликвидации бизнеса индивидуального предпринимателя пошагово выглядит следующим образом:

- Обращение в Федеральную налоговую службу с заявлением о прекращении деятельности в качестве индивидуального предпринимателя и комплектом необходимых документов.

- Уплата страховых взносов индивидуального предпринимателя за себя и уволенных сотрудников, если таковые имелись.

- Сдача налоговой отчетности, уплата налогов. Сроки сдачи и уплаты налогов отчетности зависят от используемой предпринимателем системы налогообложения.

- Уничтожение печати. С момента внесения записи в ЕГРИП печать становится недействительной и подлежит уничтожению. Для этого потребуется составить соответствующий акт.

- Закрытие расчетного счета. Не является обязательной процедурой, но если счет не закрыть, банк продолжит списывать средства за его обслуживание. Поэтому рекомендуется счет закрыть, переведя остаток средств на иные счета.

Остановимся более подробно на некоторых этапах процедуры ликвидации ИП.

Альтернативный способ: как закрыть ИП онлайн

Увольнение сотрудников при закрытии ИП

При ликвидации индивидуального предпринимателя увольнение сотрудников происходит с соблюдением следующей процедуры:

- Предупредить сотрудников о предстоящем увольнении в связи с прекращением деятельности индивидуального предпринимателя в письменной форме. Сроки уведомления ТК РФ не предусмотрены, двухмесячный срок, установленный ст. 80 ТК РФ, на индивидуальных предпринимателей не распространяется. Если сроки уведомления не прописаны в трудовых договорах с работниками, обычно предупреждают не позднее чем за две недели до предстоящего увольнения.

- Уведомить об увольнении сотрудников службу занятости за две недели до предстоящего увольнения. Уведомление подается через портал «Работа России».

- Издать приказ об увольнении сотрудников по основанию п. 1 ч. 1 ст. 81 ТК РФ, внести записи в трудовую книжку.

- Выдать работнику в последний рабочий день, который является днем увольнения, документы о трудовой деятельности (трудовую книжку, если ведется в бумажном виде, или выписку по форме СТД-Р, справку о доходах и уплаченных сумах НДФЛ и др.).

- Перечислить или выдать на руки сотруднику в последний рабочий день причитающиеся ему денежные средства (заработную плату, компенсацию за неиспользованный отпуск и т. д.).

Подробнее: порядок увольнения при ликвидации компании

Какие документы подготовить при закрытии ИП

Для ликвидации ведения предпринимательской деятельности в индивидуальном порядке потребуются следующие документы:

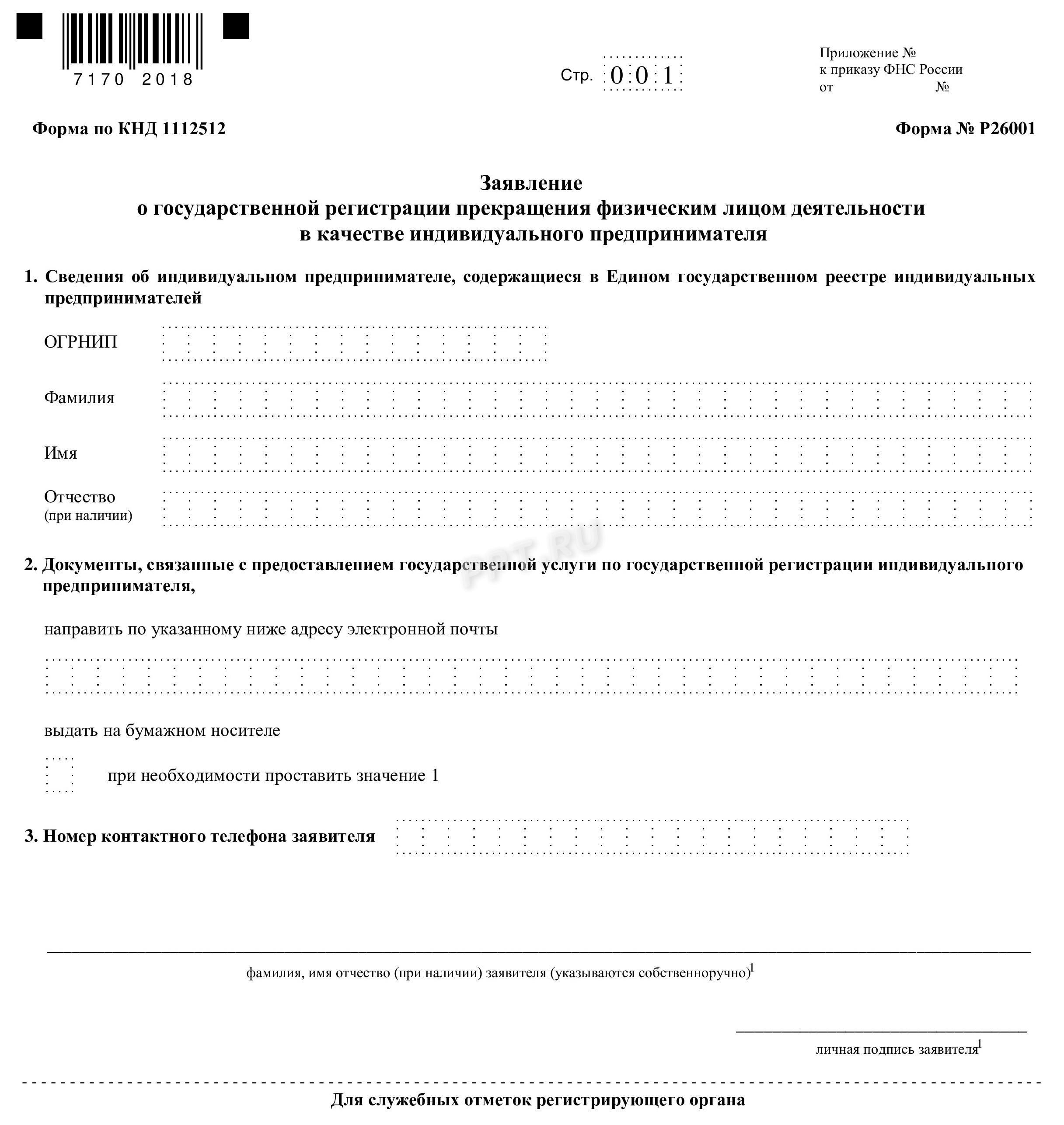

- заявление по форме Р26001;

- паспорт индивидуального предпринимателя или другой документ, удостоверяющий его личность;

- доверенность, удостоверенная нотариусом, при проведении процедуры ликвидации представителем;

- справка, подтверждающая передачу необходимых сведений в Социальный фонд. Этот документ предоставляется по желанию заявителя. Если он не предоставлен, ФНС самостоятельно запрашивает необходимую информацию в СФР по каналам межведомственного взаимодействия.

Заявление на прекращение индивидуальной предпринимательской деятельности составляется по форме Р26001, утвержденной Приказом ФНС № ЕД-7-14/617@ от 31.08.2020. Оно состоит из двух листов: заявителю необходимо заполнить только первый лист, второй заполняется специалистами налогового органа. В заявлении потребуется указать следующие сведения:

- ОГРНИП;

- Ф.И.О. индивидуального предпринимателя;

- адрес электронной почты, куда ФНС направит выписку из ЕГРИП после внесения в него сведений о ликвидации;

- отметку о необходимости выдачи выписки из ЕГРИП на бумажном носителе;

- контактный телефон заявителя.

Заявление в налоговую для прекращения деятельности ИП, форма Р26001

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

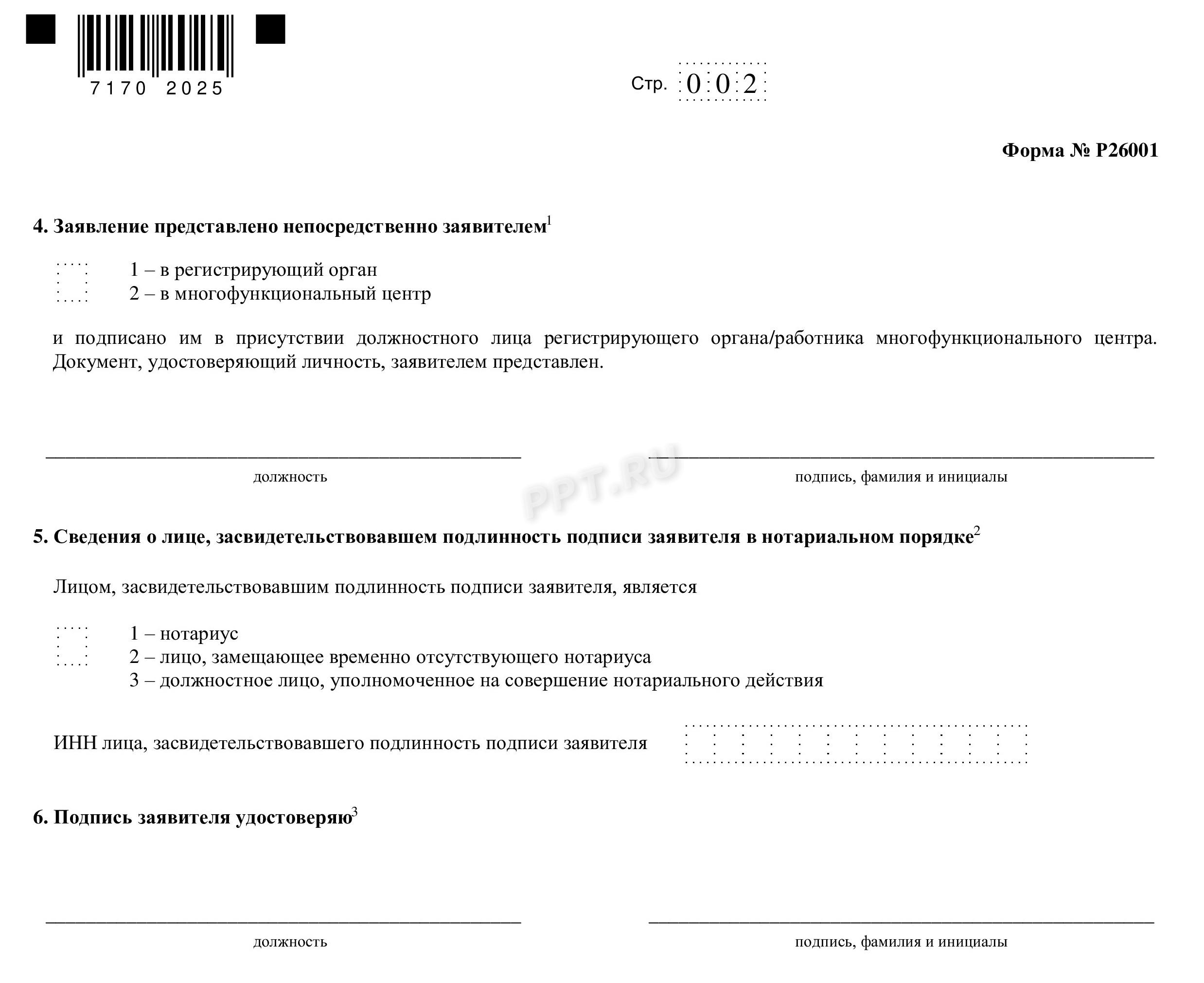

Подача документов для закрытия ИП

Подать документы на ликвидацию деятельности индивидуального предпринимателя возможно лично или в дистанционном формате. Личное обращение предусмотрено одним из следующих способов:

- через ФНС. Потребуется лично ИП или его представителю обратиться в территориальное отделение налоговой инспекции по месту регистрации предпринимателя. Заявление о ликвидации подписывается в присутствии специалиста налоговой службы;

- через МФЦ, если в районе, где зарегистрирован ИП, предусмотрено взаимодействие МФЦ и ФНС. Заявление о ликвидации подписывается в присутствии специалиста МФЦ.

Подробно о том, как закрыть ИП через МФЦ

В дистанционном режиме подача документов осуществляется в электронной форме или на бумажном носителе и возможна следующими способами:

- почтовым отправлением. Потребуется оформить ценным письмом с описью вложения. Подпись индивидуального предпринимателя в заявлении удостоверяется нотариусом;

- через DHL Express и Pony Express (доступно для Москвы). Подпись на заявлении удостоверяется нотариально;

- через сервис «Государственная онлайн-регистрация бизнеса». Потребуется в разделе «Индивидуальные предприниматели» выбрать вкладку «Прекратить деятельность»;

- через нотариуса. Обратиться допускается к любому нотариусу. Заявление скрепляется УКЭП нотариуса, который затем направляет всю необходимую документацию в налоговую.

Сроки закрытия ИП

Срок закрытия бизнеса индивидуального предпринимателя составляет 5 рабочих дней. Отсчитывать этот срок требуется с момента получения налоговой службой заявления и других необходимых документов. Например, если документация сдана в МФЦ или направлена почтой, к указанному сроку требуется прибавить время, необходимое на передачу (доставку) документов в налоговую.

На шестой рабочий день предприниматель лично или его представитель по доверенности получает в налоговой лист записи из ЕГРИП с данными о прекращении индивидуальной предпринимательской деятельности. Документ могут направить по электронной почте, если о таком способе получения сделана отметка в заявлении Р26001. Возможна и отправка простой почтой, а для зарегистрированных в Москве — курьерской службой.

При подаче заявления в электронном виде лист записи из ЕГРИП также направят электронно в личный кабинет ИП. При необходимости получения документа о ликвидации на бумажном носителе потребуется обратиться в ФНС.

Какую отчетность подавать при закрытии ИП

После увольнения работников предпринимателю необходимо сдать отчетность по уволенным работникам:

- в Федеральную налоговую службу — расчет по страховым взносам, декларацию 6-НДФЛ, персонифицированные сведения по физическим лицам;

- в Социальный фонд — отчет по форме ЕФС-1.

В зависимости от используемой системы налогообложения, сдаются:

- при УСН и ЕСХН — налоговая декларация не позднее 25-го числа месяца, следующего за месяцем ликвидации ИП. На титульном листе декларации в поле «Код налогового периода» указывается 50;

- на ОСН — декларацию 3-НДФЛ в течение 5 дней после закрытия индивидуального предпринимателя; отчет по НДС — не позднее 25-го числа месяца, следующего за кварталом, когда проведена ликвидация.

Уплата налогов при закрытии ИП

При ликвидации индивидуальный предприниматель, в зависимости от используемой системы налогообложения, уплачивает налоги в следующие сроки:

- при УСН и ЕСХН — налоги требуется оплатить не позднее 25-го числа следующего месяца;

- ОСН — НДФЛ уплачивается в течение 15 дней после ликвидации индивидуального предпринимателя, НДС — в течение квартала, в котором подана декларация, единовременно или тремя платежами;

- ПСН — налог уплачивается при оформлении патента на весь срок его действия. При ликвидации индивидуальный предприниматель вправе подать заявление о пересчете стоимости патента пропорционально времени осуществления предпринимательской деятельности, с зачетом или возвратом пересчитанной суммы. Заявление на перерасчет подается до окончания срока действия патента.

Порядок уплаты взносов и задолженностей при закрытии ИП

Страховые взносы за себя индивидуальный предприниматель обязан оплатить в течение 15 дней с момента ликвидации. Сумма рассчитывается пропорционально времени, в течение которого осуществлялась предпринимательская деятельность в течение года. Для точного расчета рекомендуем воспользоваться онлайн-калькулятором, размещенном на сайте ФНС. Страховые взносы, указанные в РСВ и ЕФС-1, за работников, если такие имелись у индивидуального предпринимателя до его ликвидации, необходимо уплатить не позднее 15 календарных дней со дня подачи расчета в ФНС.

Используйте для расчетов онлайн-калькуляторы:

Если после ликвидации у индивидуального предпринимателя остались задолженности по уплате налогов и взносов, иных обязательных платежей, долги перед контрагентами, они подлежат взысканию с бывшего ИП, как с физического лица. Не имеет значения, образовались задолженности в момент ведения индивидуальной предпринимательской деятельности или после ликвидации бизнеса, отвечать за них придется всем принадлежащим гражданину имуществом. Если долги не погашены в добровольном порядке, их взыскание производится принудительно — через суд и службу судебных приставов.

Может пригодиться: все, что нужно знать о процедуре банкротства ИП

Приказ ФНС России от 13.12.2018 N ЕД-7-20/799@

Приказ ФНС России от 31.08.2020 N ЕД-7-14/617@

Статья 307 ТК РФ. Прекращение трудового договора

Статья 80 ТК РФ. Расторжение трудового договора по инициативе работника (по собственному желанию)

Статья 81 ТК РФ. Расторжение трудового договора по инициативе работодателя

Важно

Будет новый порядок доступа к сведениям из ГИРБО

Важно

Будет новый порядок доступа к сведениям из ГИРБО