Компенсацией называются денежные выплаты работнику за расходы, произведенные в связи с выполнением своих служебных обязанностей. При использовании личного автомобиля в служебных целях работнику может быть предоставлена компенсация за использованные горюче-смазочные материалы.

Навигация

К горюче-смазочным материалам (ГСМ) относятся бензин, дизельное топливо, сжиженный газ, моторные и трансмиссионные масла, жидкости для охлаждения и тормозные.

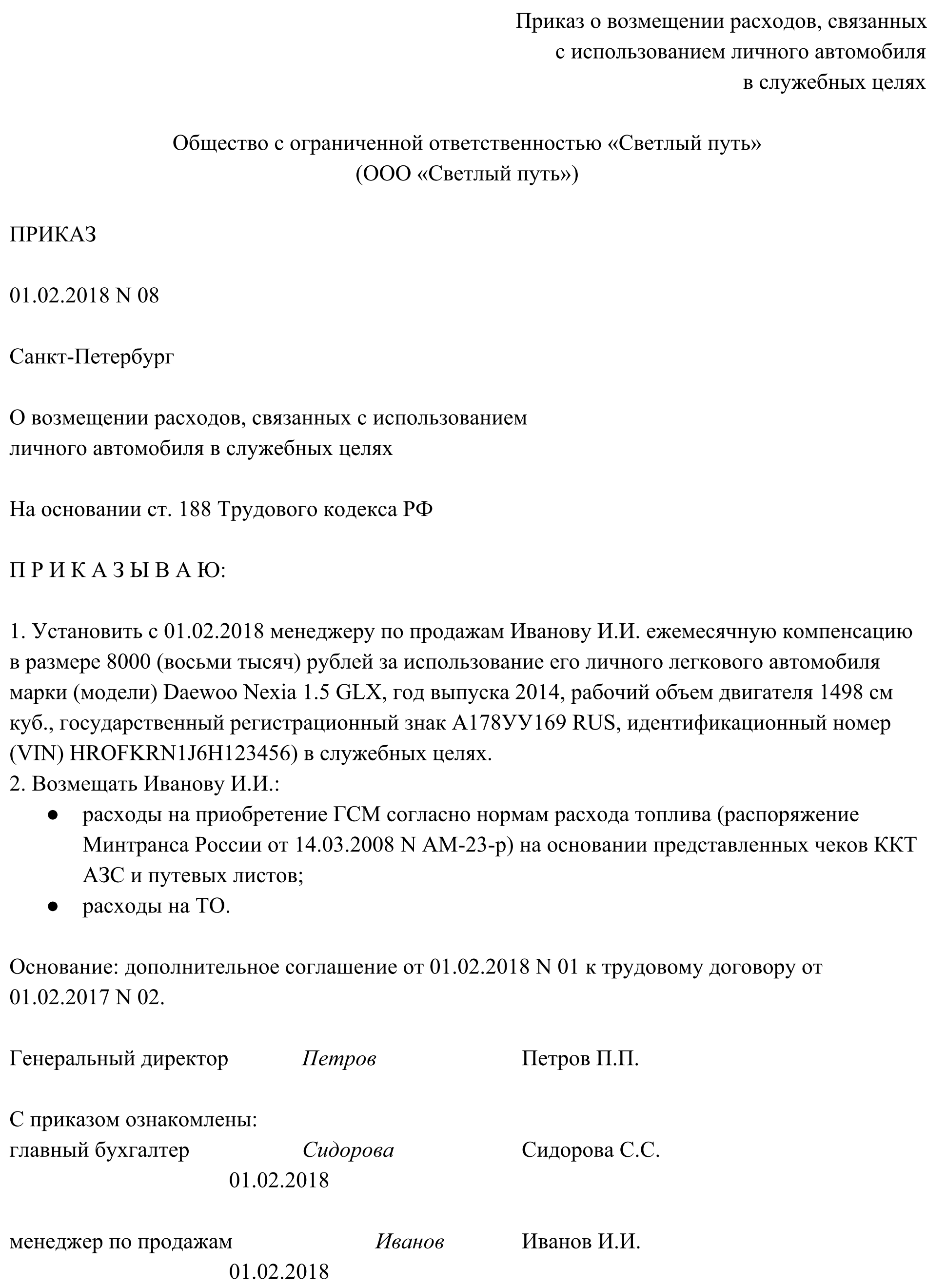

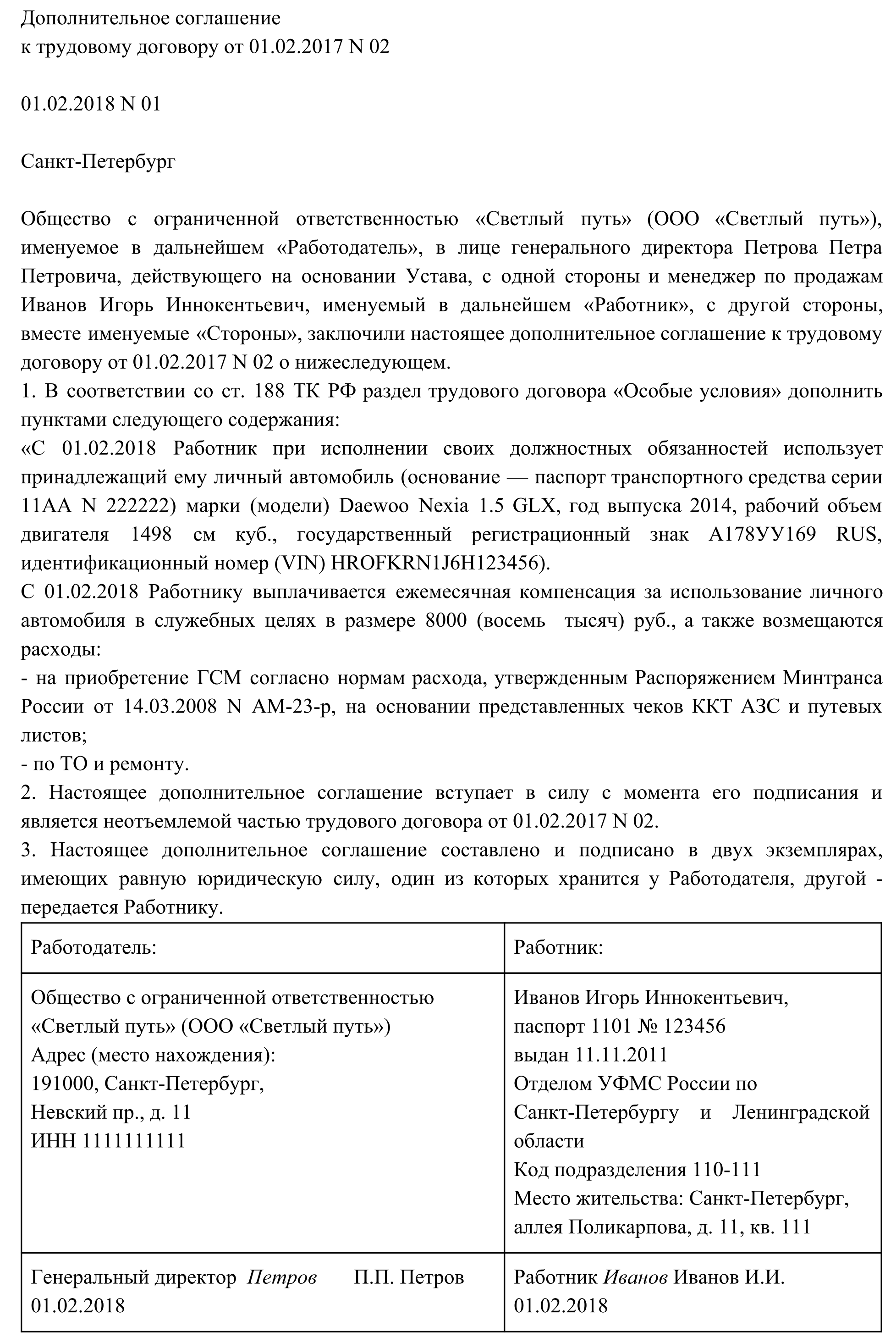

Решение о компенсации ГСМ сотрудникам, использующим личный транспорт в служебных целях, должно быть оформлено приказом директора. Размер возмещаемых расходов следует указать в письменном соглашении, как того требует ст. 188 ТК РФ.

Для определения норм расходов топлива и других ГСМ можно использовать Распоряжение Минтранса России от 14.03.2008 N АМ-23-р.

Дополнительно: как и когда антифриз учитывается вместе с ГСМ

Документальное оформление

Любые расходы должны быть документально подтверждены, только тогда они смогут уменьшить налогооблагаемую базу. Это правило действует и в отношении возмещения расходов работника в связи с эксплуатацией личного автомобиля.

Для возмещения ГСМ необходимы следующие документы:

- Подтверждение права собственности работника на автомобиль (Свидетельство о регисорации ТС).

- Приказ о возмещении расходов.

- Дополнительное соглашение к трудовому договору, устанавливающее размер возмещения.

- Подтверждение служебного характера поездок.

- Экономически обоснованный расчет возмещения за расход ГСМ.

- Документы, подтверждающие произведенные издержки (чеки, товарные и ККМ).

Образец приказа

Образец дополнительного соглашения

Пункты 5 и 6 подтверждаются заполненным путевым листом, в котором указывается как маршрут поездки, так и показания спидометра, по которому можно рассчитать километраж и определить количество бензина, необходимое для поездки.

Если форма путевого листа, разработанная Госкомстатом, окажется сложной в заполнении, следует разработать и утвердить свой отчетный документ о поездках. В отчете должно быть указано время выезда и возвращения, дата и цель поездки, адрес места назначения.

Подробно о заполнении путевого листа рассказано в нашей статье на сайте.

Налогообложение компенсации ГСМ

Все виды законодательно установленных выплат не подлежат налогообложению.

В соответствии с пунктом 3 статьи 217 НК РФ, компенсация не облагается НДФЛ, а в соответствии с пунктом 1 статьи 420 НК РФ, на нее не начисляются страховые взносы.

Письмо Минфина от 24.11.2017 № 03-04-05/78097 напоминает, что необходимым условием для того, чтобы сумма возмещения, выплаченная работнику, не облагалась страховыми взносами и НДФЛ, являются документальное оформление, экономически обоснованные расчеты и подтверждение служебной цели использования личного транспорта.

Важно

Лимит сверхурочной работы изменится: кабмин поддержал поправки

Важно

Лимит сверхурочной работы изменится: кабмин поддержал поправки

Подскажите есть ли какие либо нормативные требования по оформлению к документам, подтверждающие произведенные издержки (чеки, товарные и ККМ). К примеру, дата месяца,праздник, времени дня и т.п. ? Проверяют ли это налоговые органы?

Заранее спасибо