В 2019 году ко мне обратился однокурсник с просьбой о помощи в ведении бухгалтерии его компании, у которой большая часть поставщиков находится за пределами РФ. Я согласилась, и вот уже пять лет постоянно изучаю тонкости внешнеэкономической деятельности, в том числе и нюансы расчета и оплаты таможенных пошлин.

Навигация

Коротко о главном: 5 пунктов

- Таможенная пошлина — это обязательный платеж за пересечение товаров через границу.

- Существуют два основных вида: ввозная и вывозная пошлины, которыми облагаются товары при импорте и экспорте.

- Оплату обычно вносит получатель товара, будь то физическое или юридическое лицо.

- Размер зависит от стоимости товара и установленной ставки, которая может быть адвалорной, специфической или комбинированной.

- Оплачивать пошлину нужно авансом, до подачи грузовой декларации, и деньги поступают на счет Федеральной таможенной службы (ФТС).

Что такое таможенная пошлина

Таможенная пошлина (ТП) — это обязательный платеж, который физические и юридические лица уплачивают за то, что принадлежащий им товар пересекает установленную границу. Важно отметить, что государственная и таможенная границы могут не совпадать, если страна объединена в экономический союз с другими государствами.

В России регулирование происходит на основании глав Таможенного кодекса Евразийского экономического союза.

Выделяют два основных вида таможенных пошлин:

- ввозная — уплачивается при ввозе продукции на территорию РФ;

- вывозная — назначается при экспорте товаров, произведенных внутри государства.

Также различают специальные, антидемпинговые, компенсационные пошлины, которые взимают с определенных категорий товаров независимо от ввозной. Их цель — поддержать экономику и внутренних производителей. Перечень товаров, на которые распространяются антидемпинговые взыскания, опубликован на портале ЕАЭС.

Законодательство устанавливает ограничения на ввоз большинства товаров. Однако допустимо привозить некоторое количество вещей, предназначенное только для личного использования. Лимиты устанавливаются на стоимость и вес ввозимого груза. Не облагается ввозной пошлиной продукция:

| Вид перевозки | Стоимость, евро | Вес, кг |

|---|---|---|

| Наземная и водная лично покупателем | 500 | До 25 |

| С помощью почты или перевозчика | 200 | До 31 |

| Воздушная | 10 000 | До 50 |

Также от уплаты освобождены некоторые категории продукции медицинского назначения, смартфоны, ноутбуки и другие, которые не производятся на территории страны.

Может пригодиться:

Кто обязан платить таможенную пошлину

Оплату таможенной пошлины, как правило, осуществляет получатель товара — импортер. Обязанность возложена как на физических, так и юридических лиц.

В России экспортные операции не облагаются пошлинами, но есть исключения, обозначенные в Постановлении Правительства № 2068 от 27.11.2021. Экспортеры товаров, поименованных в нормативном акте, обязаны уплачивать вывозной платеж в ФТС.

Размер таможенной пошлины

Величина платежа в ФТС рассчитывается, исходя из таможенной стоимости (ТС) ввозимого товара и установленной для него ставки (СП). Ставка определяется в зависимости от кода ТН ВЭД и страны-производителя. Определить код товарной номенклатуры можно самостоятельно, основываясь на положениях главы 3 Таможенного кодекса и других нормативных документах, либо обратившись к специалисту в данной области.

Для расчета применяют следующие виды ставок:

- адвалорная — представляет собой процент от стоимости товара. Формула для расчета выглядит так: ТП = ТС × СП;

- специфическая — определяется как заданная сумма за объем продукции (например, 1 евро за пару обуви);

- комбинированная — совокупность первого и второго видов. Уплате подлежит большая из полученных сумм.

Таможенная стоимость представляет собой сумму цены ввозимых товаров и расходов покупателя. Выражается она в рублях по курсу ЦБ на день подачи грузовой декларации.

При ввозе товаров физическими лицами для собственного потребления таможенная пошлина рассчитывается только с величин, превышающих беспошлинные лимиты. Тарифы установлены Постановлением ЕЭК (Евразийской экономической комиссии) в следующем размере:

- 15% с превышения стоимости;

- 2 евро — за каждый килограмм превышения веса.

Например, стоимость посылки из интернет-магазина составила 225 евро, а вес — 22 кг. Превышение цены над лимитом получилось 25 евро, следовательно, ТП равна 25 × 15%, то есть 3,75 евро. Изменим условия примера на вес — 33 кг. Перевес составит 2 килограмма, а платеж 2 × 2 евро = 4 евро.

Может быть полезно: как заполнить таможенную декларацию на посылку

Порядок уплаты таможенной пошлины

Таможенные платежи вносятся плательщиком на счет ФТС, где происходит оформление ввозимого груза. Оплата производится авансом, должна быть зачислена на расчетный счет до того, как будет подана грузовая декларация.

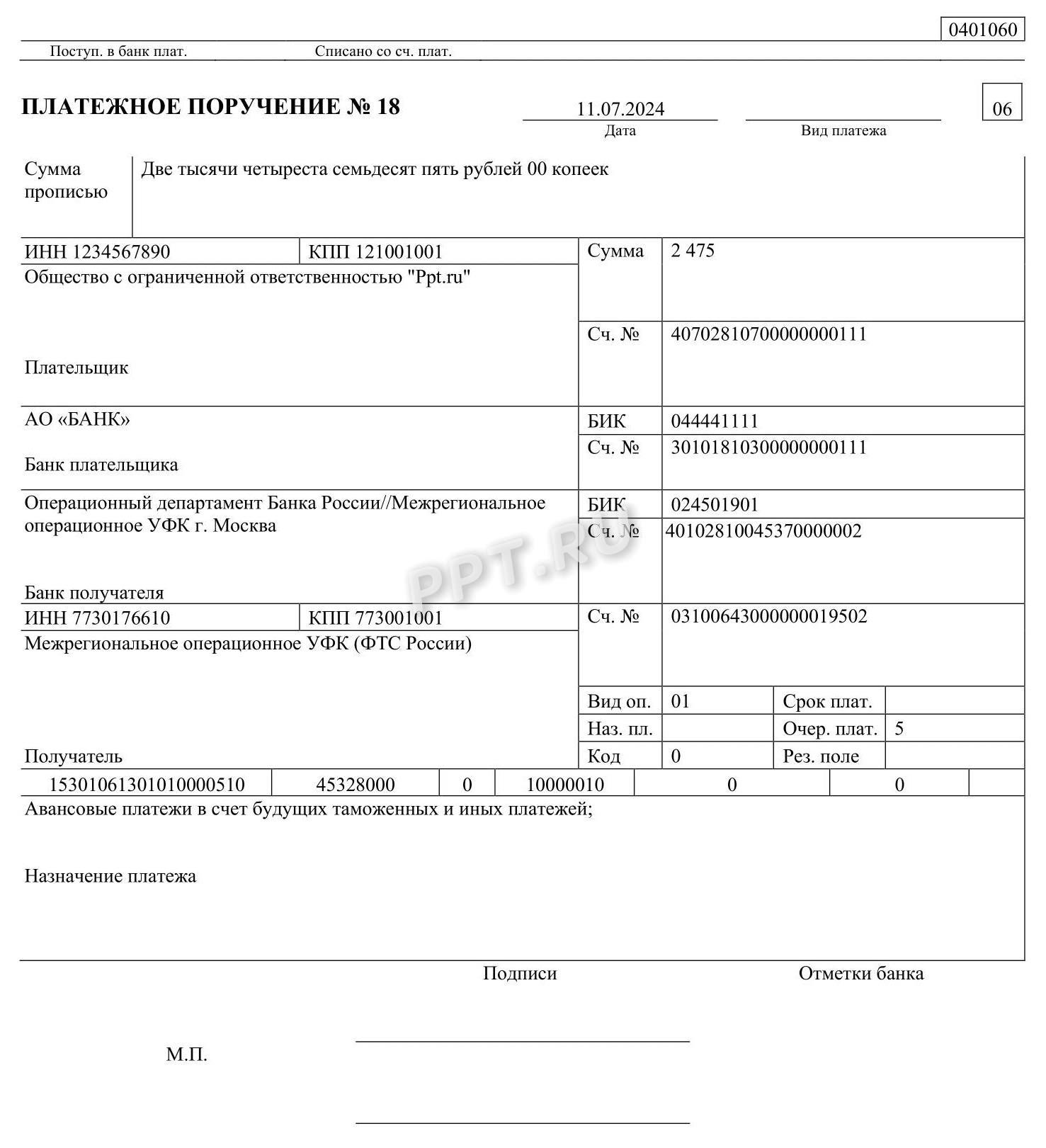

Перечень обязательных реквизитов платежного поручения установлен Положением Банка России № 762-П от 29.06.2021 и Приказом Минфина России № 107н от 12.11.2013. Правильность их заполнения обеспечит своевременное зачисление денежных средств. Важно корректно выбрать значение поля 101 — статус плательщика:

- 06 — юридическое лицо, участник ВЭД;

- 16 — физическое лицо;

- 17 — индивидуальный предприниматель;

- 30 — иностранное лицо, не состоящее на учете в ФНС РФ.

Еще один важный реквизит — КБК в поле 104, заполняется на основании бюджетной классификации Российской Федерации.

Подробнее: как заполнять поля платежного поручения

Образец платежного поручения юридического лица для оплаты аванса:

ПП от ЮЛ, аванс на таможню для оплаты пошлины

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Если после списания таможенном органом оплаты пошлины останутся денежные средства, плательщик вправе обратиться с письменным заявлением о возврате неиспользованного остатка. К обращению следует приложить документы, подтверждающие факт образовавшейся переплаты.

Часто задаваемые вопросы о таможенной пошлине

-

Что такое таможенная пошлина?

Это обязательный платеж, уплачиваемый импортером или экспортером при перемещении груза через границу. Различают ввозную и вывозную пошлину, а также специальные, антидемпинговые, компенсационные.

-

Кто обязан платить пошлину?

Физические лица при ввозе импортных товаров на территорию РФ. Юридические лица при импорте продукции и экспорте определенных категорий товаров.

-

Что влияет на расчет таможенной пошлины?

На расчетную величину влияет стоимость ввозимого груза, его количество и ставка, которая определяется в зависимости от товарной номенклатуры ВЭД, страны-производителя и иных критериев.

-

Каков порядок оплаты таможенной пошлины?

Плательщик вносит аванс на счет ФТС до момента подачи грузовой декларации. При оформлении уполномоченный орган спишет рассчитанную сумму из заранее внесенных средств.

Важно

Лимит сверхурочной работы изменится: кабмин поддержал поправки

Важно

Лимит сверхурочной работы изменится: кабмин поддержал поправки