Чтобы налоговики не оштрафовали за банальные опечатки в отчетах и декларациях, предпринимателям рекомендуется проверять все данные о деятельности предприятия с помощью контрольных соотношений. Рассмотрим, что это такое, нужно ли ими всегда пользоваться и как их применять для проверки формы 6-НДФЛ.

Контрольные соотношения: что это такое, кто и зачем их дает

До сдачи декларации по тому или иному налогу лучше перестраховаться и проверить все указанные данные в ней дважды. Чтобы избежать нелепых ошибок, а затем и камеральных налоговых проверок, работодателям следует пользоваться специальными контрольными соотношениями данных. Они представляют собой некую методику математического расчета, позволяющую выявить как маленькие неточности, например опечатки, так и грубейшие ошибки.

Каким образом можно проанализировать правильность указанных сведений, в каждом конкретном случае определяет Федеральная налоговая служба. Специально разработанные контрольные соотношения показателей едины и используются налогоплательщиками для проверки данных до их передачи в территориальную инспекцию, а налоговиками – для их анализа в дальнейшем.

Сегодня ФНС предлагает пользоваться контрольными соотношениями, чтобы проверить корректность заполнения деклараций по налогам, уплачиваемым в связи с применением льготных режимов уплаты налогообложения, по акцизам, по НДФЛ, НДС и пр. При этом налогоплательщик не обязан сравнивать показатели, чтобы найти ошибки: ему достаточно правильно заполнить все строки декларации или иной формы отчётности. Но человеческий фактор пока никто не отменял, поэтому специалисты все-таки рекомендуют пользоваться контрольными соотношениями для проверки, особенно если декларация заполняется вручную. Если отчеты формируются в специальных программах, обычно в них уже содержатся критерии оценки корректности документа. Тем не менее, перепроверить данные никогда не будет лишним.

Контрольные соотношения для проверки формы 6-НДФЛ

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), утвержден Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@. Здесь же представлен общий порядок заполнения отчета, обязательного для всех налоговых агентов (юридических и физических лиц, осуществляющих выплаты в пользу работников) с 1 января 2016 года.

Учитывая, что контрольные соотношения приводятся для удобства налогоплательщиков, они содержатся не в приказах, определяющих правила заполнения деклараций, а в разъяснительных письмах. Так, контрольные соотношения для проверки формы 6-НДФЛ представлены в Письме ФНС России от 10.03.2016 N БС-4-11/3852@. В приложении к письму содержится 12 пунктов, на которые налогоплательщики должны обратить внимание. Рассмотрим подробно, какие именно данные и нестыковки могут заинтересовать и вызвать подозрения у налоговиков.

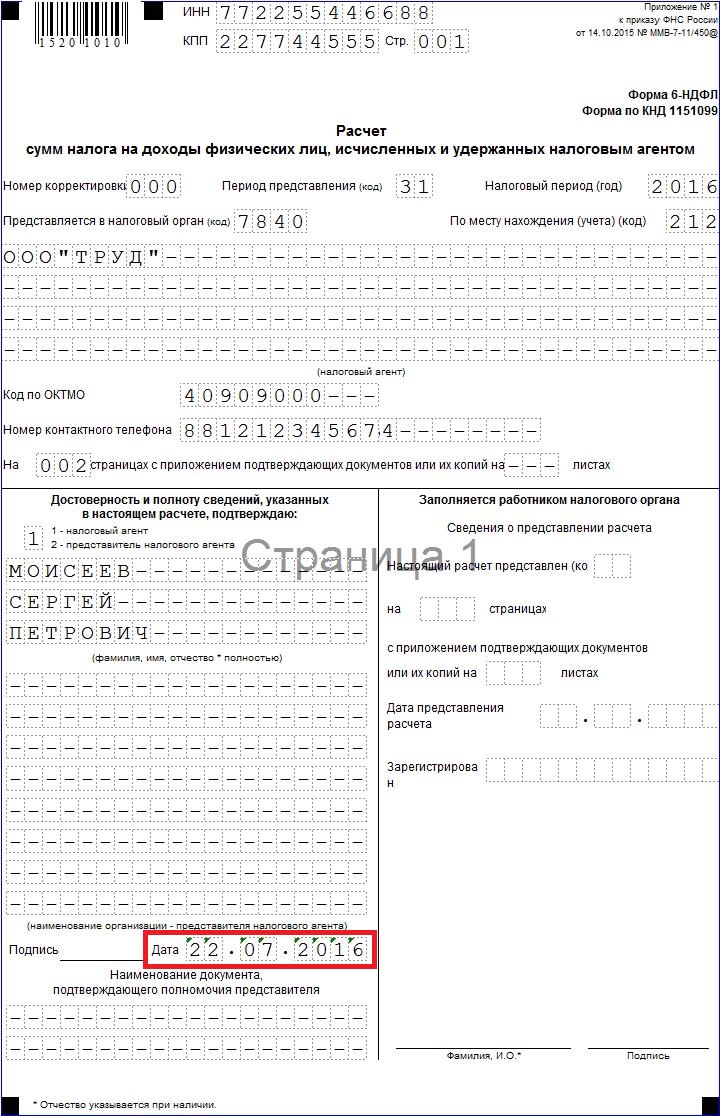

Титульный лист формы 6-НДФЛ.

Строка 001 (дата представления расчета)

Форма 6-НДФЛ сдается ежеквартально, и конкретные сроки ее сдачи в этом году уже известны:

по итогам 1 квартала – до 4 мая;

за полугодие – до 1 августа;

за 9 месяцев – до 31 октября;

за год – не позднее 3 апреля следующего года.

Если в строке 001 указана более поздняя дата, налоговики имеют право оштрафовать налогового агента за нарушение сроков представления отчета на 1 тысячу рублей (п. 1.2 статьи 126 НК РФ). Это первое контрольное соотношение - дата должна соответствовать верному сроку подачи документа.

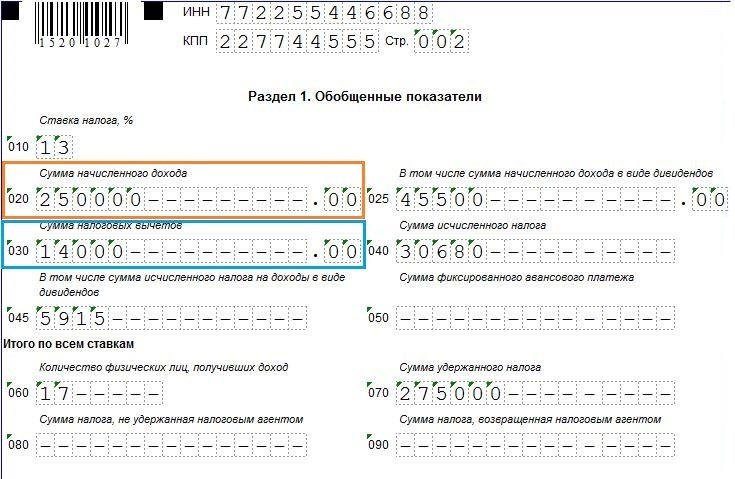

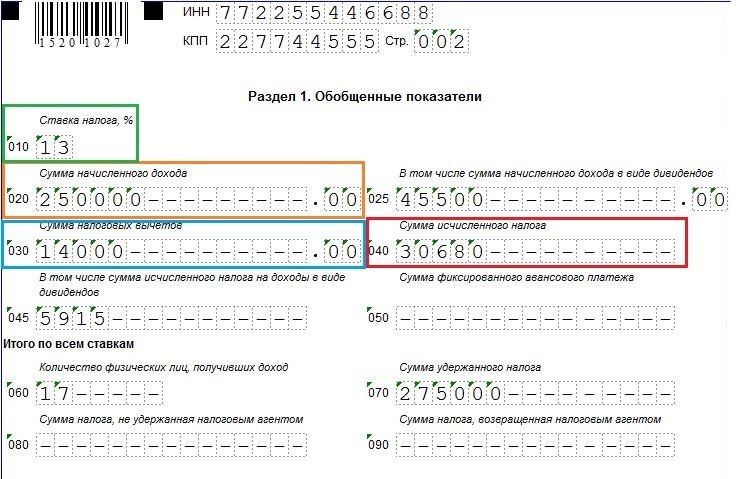

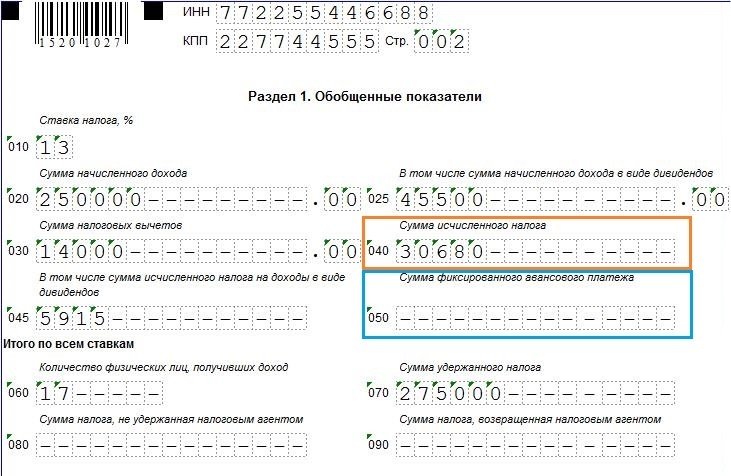

Раздел 1 формы 6-НДФЛ. Строки 010 – 050

По расчетам ФНС, в разделе 1 формы 6-НДФЛ должно соблюдаться несколько требований. Во-первых, данные из графы 020 (сумма начисленного дохода) не могут быть меньше показателя, указанного в строке 030 (сумма налоговых вычетов). Если выявлено несоответствие, то, скорее всего, налоговый агент при заполнении отчета допустил ошибку, завысив сумму налоговых вычетов. Это противоречит нормам статьи 210 НК РФ, как указано в контрольных соотношениях для проверки формы.

Если найти разность между цифрами, указанными в строках 020 и 030, поделить ее на 100 и умножить на налоговую ставку (показатель из строки 010), то обязательно должно получиться значение, указанное в поле 040 (сумма исчисленного налога). Допускаются небольшие погрешности в обе стороны, но в случае заметного расхождения показателей проверяющие могут заподозрить, что налоговый агент завысил или занизил сумму начисленного подоходного налога.

Еще одно правило проверки: данные из строки 040 (сумма исчисленного налога) должны быть больше либо равны цифрам, вписанным в графу 050 (сумма фиксированного авансового платежа). Если этот критерий контрольного соотношения нарушен, налоговый агент завысил сумму фиксированного авансового платежа, решат инспекторы.

При обнаружении перечисленных несоответствий при проверке формы 6-НДФЛ о выявленных ошибках налоговики должны уведомить налогового агента, подавшего отчет с недостоверными данными. У предпринимателя имеется пять дней на подачу разъяснений и исправление отчета. После этого проверяющие проанализируют причину ошибок и могут, при выявлении факта нарушения законодательства, оштрафовать налогоплательщика на 500 рублей за каждый представленный документ, содержащий недостоверные сведения (п. 1 статьи 126.1 НК РФ).

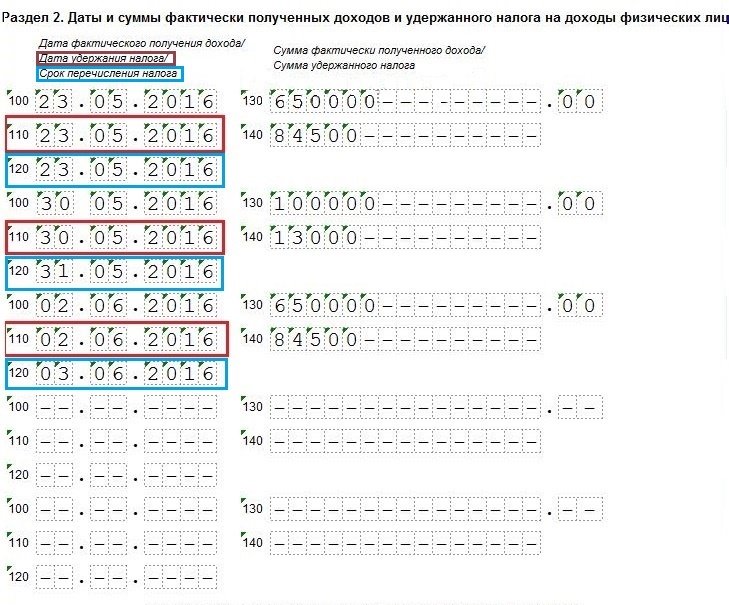

Раздел 2 формы 6-НДФЛ. Строки 110 и 120

Налоговики заподозрят предпринимателя в передаче недостоверных сведений, если дата, указанная в поле 120 (срок перечисления налога в бюджет) раздела 2 бланка 6-НДФЛ, не будет совпадать с датой перечисления (уплаты) подоходного налога, вписанной в карточку расчетов с бюджетом. Кроме того, штрафа не миновать, если обнаружится, что дата, указанная в строке 120 (срок перечисления налога в бюджет), меньше даты, прописанной в графе 110 (дата удержания налога).

Иные способы проверки 6-НДФЛ

Некоторые контрольные соотношения для формы 6-НДФЛ можно проверить только при наличии дополнительной информации. Налоговикам сделать это легко, поскольку на каждого предпринимателя у них заведена карточка расчетов с бюджетом, есть доступ к сведениям об уплаченном налоге на прибыль, в их распоряжении документы, подтверждающие право на уменьшение исчисленной суммы НДФЛ на уплаченные фиксированные авансовые платежи.

Например, для проверки корректности сведений в форме 6-НДФЛ налоговики сравнивают разницу между данными, указанными в строке 070 (сумма удержанного налога) и графе 090 (сумма налога, возвращенная налоговым агентом). Если результат меньше, чем показатели из карточки расчетов с бюджетом, не исключено, что налоговый агент не перечислил соответствующую сумму налога в бюджет.

Объемная аналитическая работа проводится и с данными, которые подают налогоплательщики по форме 2-НДФЛ (сведения о доходах физического лица). В частности, сравниваются сведения из двух отчетов о суммах подоходного налога, не удержанных налоговым агентом, об исчисленном НДФЛ, о доходах в виде дивидендов и пр.

Хотя контрольные соотношения помогают не допустить ошибок, рассматривать их как единственный критерий корректности формы 6-НДФЛ нельзя. Об этом предупреждают сами налоговики, отмечая, что каждый случай выплаты дохода, удержания и перечисления подоходного налога уникальный. Поэтому, если после проверки контрольных соотношений выявится несоответствие, не стоит подтасовывать данные в отчете. О противоречиях, которые по факту не являются ошибкой или нарушением законодательства, следует уведомить налоговиков, обеспечив их документами, подтверждающими объективные причины расхождения данных при проверке.