Платежное поручение — это документ, который используют для перевода средств с расчетного счета организации ее контрагентам для оплаты товаров, работ и услуг. Его же заполняют для перечисления в бюджет сумм, которые входят или не входят в единый налоговый платеж. В течение 2026 года платежкой можно заменить и уведомления об исчисленных суммах налогов (сборов, взносов, авансовых платежей).

Навигация

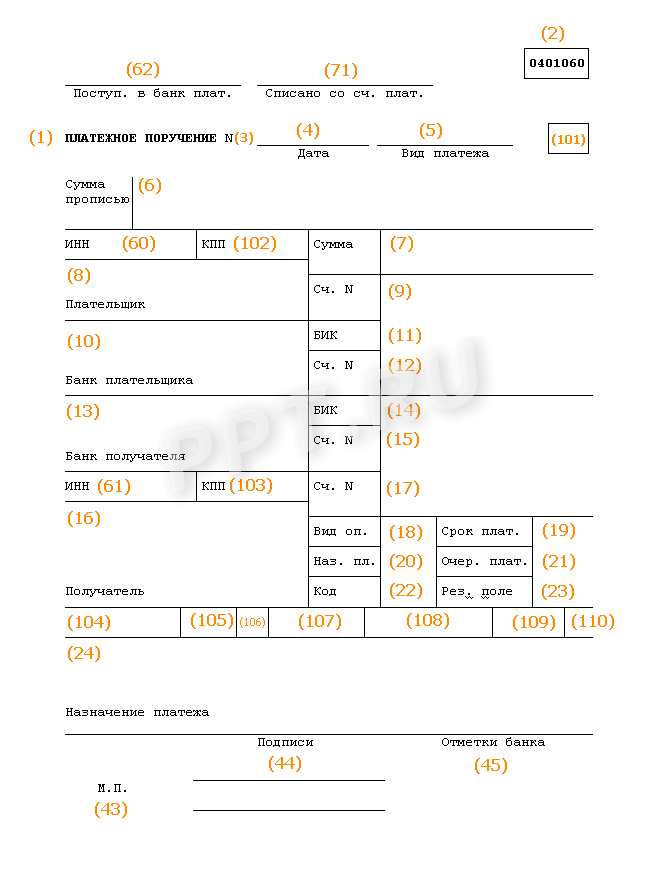

Форма платежного поручения и его реквизиты

Форма платежки (код по ОКУД 0401060) утверждена Положением Банка России № 762-П от 29.06.2021. Правила заполнения платежки при перечислении денежных средств в бюджетную систему приведены в Приказе Минфина № 107н от 12.11.2013.

Властям пришлось вносить существенные изменения в платежных поручениях с 2023 года, поскольку с января изменились правила уплаты налогов, появился единый налоговый счет и единый налоговый платеж (ЕНП), ввели уведомления об исчисленных суммах налогов, сборов, взносов и авансов. Все эти поправки отразились на порядке заполнения платежек. В частности, в Приказе Минфина № 199н от 30.12.2022 прописаны детали заполнения платежек для:

- уплаты сумм единым налоговым платежом;

- перевода иных сумм, не входящих в ЕНП;

- перечисления платежей, на основании которых формируют уведомления об исчисленных суммах.

Платежное поручение — документ, который следует заполнять корректно, иначе деньги не поступят на счет получателя, и если таковым является бюджет, то администратор платежей начнет начислять пени. Чтобы разобраться, какие сведения необходимы для каждого поля в платежном поручении в 2026 году, Центробанк присвоил строкам номера.

Ниже представлен пример платежного поручения — бланк, который и следует заполнять при переводе денег на счет контрагента или в бюджетную систему. Каждому полю, строке присвоен собственный номер, для каждой имеется расшифровка и правила заполнения.

Форму ПП разработал Центральный банк, использовать иной бланк недопустимо

Эксперты КонсультантПлюс разобрали общие правила заполнения платежных поручений. Используйте эти инструкции бесплатно.

Пошаговая инструкция по заполнению полей платежного поручения

Разберемся в правилах заполнения платежного поручения. Они общие и для ООО, и для плательщиков иной организационно-правовой формы, и для ИП. Есть небольшие отличия в зависимости от того, входят ли перечисляемые суммы в ЕНП или нет, но на этих моментах по ходу рассмотрения примера остановимся детальнее.

В первую очередь плательщику необходимо указать номер и дату составления документа, затем все остальные поля платежных поручений, чтобы стало понятно, кто, сколько и за что перечислил деньги.

Остановимся на порядке заполнения полей подробно.

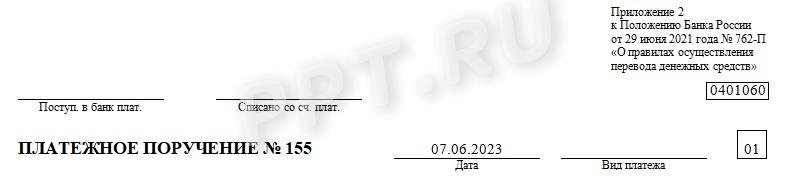

Поля 3 (номер) и 4 (дата) заполнить несложно: указываете арабские цифры в обычном формате.

В поле 5 (вид платежа в платежном поручении 2026 г.) при подготовке документа на бумаге ничего не пишут. Если распоряжение формируется в электронном виде, то указывают «электронно» либо код, который введен банком.

Здесь же есть поле 101, которое заполняется, только если распоряжение о перечислении денег связано с уплатой налогов, сборов, взносов в бюджет. Если это ваш случай, то в строке укажите статус плательщика. Лица, исполняющие обязанности по уплате налогов и сборов за других плательщиков, должны указывать в реквизите 101 код, предусмотренный для их категории.

Обратите внимание: для поля платежного поручения в 2026 году с расшифровкой с реквизитом 101 введены варианты:

- указывайте 01, если перечисляете ЕНП;

- вписывайте 01 или 13, если переводите платежи, уплачиваемые не в качестве ЕНП;

- пишите 02, если заполняете платежку вместо уведомления об исчисленных суммах налогов и взносов.

Всегда ставьте дату подготовки платежного поручения

Подробнее: как заполнить поле 101 в платежном поручении

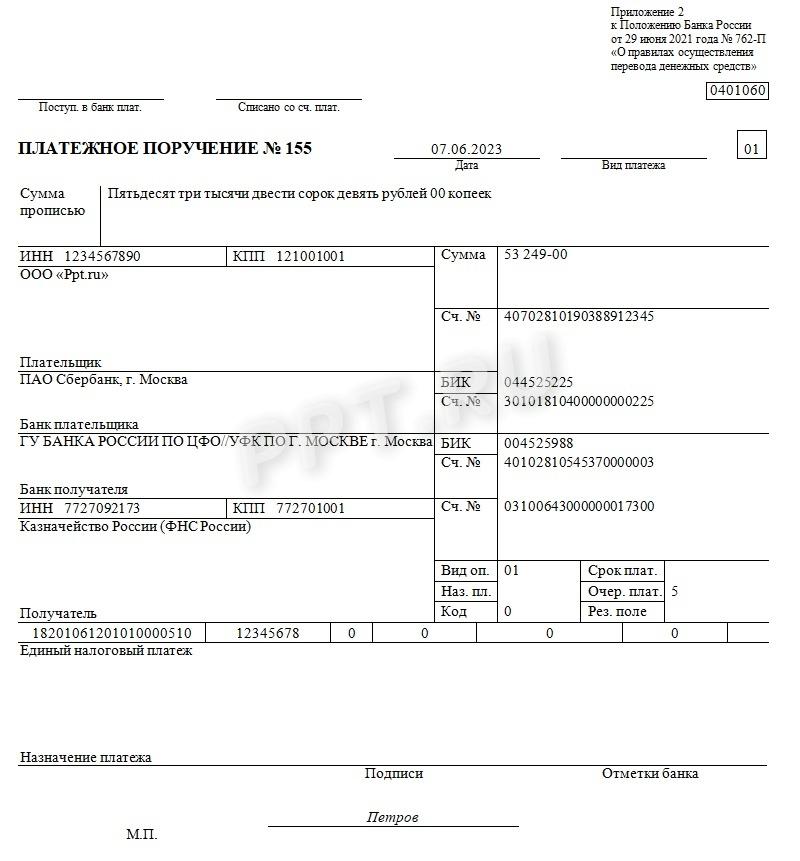

Далее в платежном поручении значатся поля 6 и 7. Здесь указывают суммы, которые плательщик направляет на уплату налогов или оплату товаров, сначала прописью, а затем цифрами. Слова «рубль» и «копейки» в требуемой форме не сокращаются.

Примеры правильных записей для полей 6 и 7:

- прописью: пятнадцать тысяч двести сорок рублей, цифрами: 15 240,00;

- прописью: триста восемьдесят рублей 35 копеек, цифрами: 380-35.

Сумму всегда дублируют прописью и цифрами

Вам поможет быстро перевести цифры в слова наш онлайн-сервис «Сумма прописью»

Рядом расположены поля 60 (ИНН), 102 (КПП), 8 (плательщик) и 9 (номер расчетного счета). В них прописывают сведения о той организации, которая переводит деньги. Помните, что у ИП нет КПП, поэтому индивидуальные предприниматели в этой клетке ничего не указывают либо в поле ставят 0.

В реквизитах кодов 10 (банк плательщика), 11 (БИК) и 12 (номер счета) указывают данные плательщика, а следующие три поля (13, 14 и 15) разработаны для уточнения сведений о банке-получателе. При заполнении строк 11 и 14 обязательно пользоваться справочником БИК. Его актуальная версия доступна на отдельной странице ЦБ РФ. Ошибки в БИК приведут к отказу банка принять платеж, поскольку невозможно идентифицировать банк получателя.

Уточните нужные сведения, чтобы не переделывать платежку

Для определения счета своей ИФНС налогоплательщики вправе использовать таблицу от ФНС, где для территориальных подразделений указаны (письмо № КЧ-4-8/16504@ от 08.10.2020):

- БИК;

- наименование банка получателя средств;

- номер счета в составе ЕКС;

- номер счета получателя (номер казначейского счета);

- номер действующего банковского счета органа Казначейства.

Блок полей с кодами 61, 103, 17, 16 (частично пример заполнения на картинке выше) предназначен для указания сведений о получателе — организации, ИП или ИФНС, куда отправляется платеж (вписывают код и наименование). Актуальная информация об ИФНС доступна на сайте Налоговой службы.

Пройдемся по блоку справа с реквизитами 18–23 и правилами, как заполнить платежное поручение в этой части. Вид операции (реквизит 18), независимо от ситуации, всегда 01. Строки 19, 20 и 23 пока остаются пустыми: ЦБ никаких разъяснений на этот счет не дает.

Поле 21 предназначено для уточнения очередности списания средств со своего банковского счета — от 1 до 5. Заполнять его надо всегда, даже если на счету достаточно денег для проведения всех операций. На основании статьи 855 ГК РФ плательщик указывает в поле 21 одно из значений:

- 1 — при уплате возмещения вреда, алиментов;

- 2 — при выплате по исполнительным листам заработной платы, выходных пособий — работникам, вознаграждений — авторам;

- 3 — при перечислении средств на зарплату;

- 4 — при удовлетворении других денежных требований по исполнительным документам;

- 5 — при иных платежах, в том числе оплате товаров или услуг (см. Письмо ФНС России № ГД-4-8/12408 от 11.07.2016).

Поле 22 (код платежа в платежном поручении) используется для указания уникального идентификатора платежа. Код состоит из 20 или 25 цифр и присваивается только платежам в пользу госорганов. УИН вносят, если его установил получатель средств и довел до сведения плательщика. Если указать его неверно, то банк вправе отклонить платежку. А если такого номера нет, то надо поставить «0».

В этом блоке вы точно не ошибетесь

Подробнее: как заполнять поле 22 в платежном поручении

В реквизите 24 «Назначение платежа» должна содержаться информация, по которой легко идентифицировать, на что отправляются деньги. В этом же поле уточняется, включен ли НДС в сумму платежа.

Примеры записей:

- единый налоговый платеж;

- на оплату услуг по договору № 110 от 20.06.2026. Без НДС;

- авансовый платеж за оргтехнику по договору № 120 от 26.06.2026. НДС не облагается;

- дополнительная оплата по договору поставки № 100 от 17.07.2026. В т. ч. НДС (20 %) 2100-00.

Если НДС указывается по смешанным ставкам, то вы можете не конкретизировать ставку налога.

Может пригодиться:

Посмотрим на строку с полями 104–110. Их заполняют только в случае уплаты налогов, сборов, прочих обязательных платежей в бюджетную систему.

Поле 104 предназначено для КБК (кода бюджетной классификации) налога или взноса. Они часто меняются, поэтому надо следить за информацией из Минфина. Актуальные коды доступны в Приказе Минфина России № 75н от 17.05.2022.

При заполнении платежки на уплату ЕНП во многих полях ставят нули

Для сведения: что такое КБК в платежном поручении

Реквизит 105 сегодня не требует указания ОКТМО по адресу плательщика, достаточно поставить «0», поскольку средства перечисляют на единый налоговый счет. Но если вы заполняете платежное поручение на уплату налогов (взносов), которое заменяет уведомление об исчисленных суммах налогов и взносов, этот код понадобится. Уточнить его легко с помощью онлайн-сервиса на сайте Федеральной информационной адресной системы.

В поле 106 — основание платежа — вписывают «0». Действуют и другие значения, список которых представлен в актуальной редакции Приказа Минфина России № 107н от 12.11.2013.

Порядок заполнения поля 107 зависит от того, для каких целей готовят платежку. Если платежное поручение формируют для уплаты ЕНП, то ставят «0». Если готовят вместо уведомления, то следует уточнить период, за который совершается платеж, в формате XX.YY.ГГГГ. Первые два знака — всегда буквы:

- «МС» — месяц;

- «КВ» — квартал;

- «ПЛ» — полугодие;

- «ГД» — год.

Следующие два символа — всегда цифры, которые указывают период отчетности: месяц (от 1 до 12), полугодие (01/02) или год (00). Вместо сочетания «ГГГГ» всегда ставят год.

Примеры правильных записей:

- МС.01.2026 — при внесении ежемесячных платежей по НДФЛ;

- КВ.01.2026 — при уплате НДС за I квартал 2026 года;

- ГД.00.2026 — если ИП оплачивает взносы на пенсионное страхование.

Обратите внимание на заполнение платежного поручения, которое заменяет уведомление об исчисленном НДФЛ.

К примеру, за период с 23 января по 22 февраля 2023 г. показатель налогового периода разрешено заполнить так: «МС.02.2023». Но ФНС России указала, что поле допустимо заполнить и так: «28.02.2023» (см. п. 5 письма от 27.02.2023 № КЧ-4-8/2202@).

Ошибка в поле 107 платежного поручения, заменяющего уведомление, иногда приводит к задвоению начислений налоговым органом, предупреждает ФНС России.

Подробнее: как заполнить поле 107 в платежном поручении

Реквизит 108 заполняется при наличии документа-основания платежа: например, исполнительного листа. По правилам в поле 108 в платежном поручении по исполнительному листу просто указывается номер. Если хозяйствующий субъект вносит текущую сумму налога, сбора или взноса, то он указывает «0».

В поле 109 платежного поручения в 2026 году указывается и дата из документа-основания платежа: акта проверки, требования, исполнительных документов. Дата документа-основания платежа состоит из 10 знаков: первые два обозначают календарный день (значения от 01 до 31), 4 и 5-й знаки — месяц (значения от 1 до 12), знаки с 7 по 10-й обозначают год, в 3 и 6-м знаках в качестве разделительных знаков проставляется точка. При заполнении платежного поручения для уплаты ЕНП в этом поле ставят «0».

Обратите внимание на строку 110 (тип платежа в платежном поручении в 2026 году) и сразу пропустите. С 2015 года ее не заполняют, поскольку необходимая информация уже включена в указании КБК в поле 104.

Последний блок — это поля 43–45. Они предназначены для тех плательщиков, кто заполняет документ на бумаге. Здесь ставят печать (при ее наличии) и подпись. Расписываться плательщику надо так, как в образце на карточке при регистрации счета.

Наличие реквизита 45 позволяет проставить отметки о приеме банковским работникам. На бумажной платежке поставят штампы и подписи кредитных учреждений отправителя и получателя, а в электронном — дату исполнения распоряжения.

Мы подробно разобрали образец заполнения платежного поручения по налогам в 2026 году (после 15 мая) на уплату ЕНП — каждое поле. Полностью бланк выглядит так:

Поскольку страховые взносы входят в состав ЕНП, этот образец можно использовать для любого другого аналогичного платежа на единый счет

Подробнее: как заполнить платежное поручение для уплаты ЕНП

Не ищите актуальный образец заполнения платежного поручения на оплату по требованию ИФНС в 2026 году, поскольку такие требования налоговики сейчас не выставляют. Все мероприятия по взысканию задолженностей и пени они проводят в рамках ЕНС и ЕНП.

Как правильно заполнять платежное поручение за третье лицо

В ноябре 2016 года появилась возможность платить налоги и сборы за другое лицо. Но для этого важно правильно заполнить платежку. Фактический плательщик обязан указать сведения о себе только в следующих полях:

- наименование плательщика (реквизит 8);

- назначение платежа (реквизит 24) — сначала ИНН и КПП через две наклонные черты (//), затем сведения о том, кому необходимо фактически заплатить и за что. Запись выглядит, например, так: «7727098760 // 772701001 // ООО «Ppt.ru» // Единый налоговый платеж».

Все остальные данные необходимо получить и вписать за плательщика, за которого вносится необходимая сумма налога, сбора или взноса.

В тему статьи прочитайте: как составить письмо в банк о розыске платежа

Ошибки, из-за которых придется платить дважды

Все неточности, допущенные при составлении платежки, делятся на два типа:

- Ошибки не повлияли на обязанность плательщика уплатить налог или сбор.

- Ошибки, из-за которых деньги в бюджет не поступили. По пп. 4 п. 4 статьи 45 НК РФ к неуплате приводят неправильное наименование банка-получателя и неверный счет Федерального казначейства, на который переводятся средства. Все остальные неточности не считаются критичными.

Вам в помощь образцы, бланки для скачивания

Скачать бланк платежного поручения в 2026 годуСкачать таблицу с номерами и наименованиями полей ППСкачать образец заполнения платежного поручения с 2023 года на уплату ЕНПСкачать образец заполненного платежного поручения, которое подают вместо уведомленияСкачать пример заполнения платежки при расчетах между контрагентамиПриказ Минфина России от 12.11.2013 N 107н

<Письмо> ФНС России от 11.07.2016 N ГД-4-8/12408

Письмо ФНС России от 08.10.2020 N КЧ-4-8/16504@

Положение Банка России от 29.06.2021 N 762-П

Приказ Минфина России от 17.05.2022 N 75н

Приказ Минфина России от 30.12.2022 N 199н

<Письмо> ФНС России от 27.02.2023 N КЧ-4-8/2202@

<Письмо> ФНС России N ЕД-26-8/8@, Казначейства России N 07-04-05/05-12658 от 15.05.2023

Статья 855 ГК РФ. Очередность списания денежных средств со счета

Статья 45 НК РФ. Исполнение обязанности по уплате налога, сбора, страховых взносов

Важно

Утверждена новая форма РСВ

Важно

Утверждена новая форма РСВ