Приобретение квартиры само по себе событие радостное. А тот факт, что государство готово вернуть некоторую часть потраченных денег, делает покупку еще более приятной. Подробно расскажем, что надо сделать для того, чтобы готовность стала реальностью.

Навигация

Коротко о главном: 5 пунктов

- Вернуть часть налога при покупке квартиры могут резиденты России.

- Максимальная сумма, с которой можно получить налоговый вычет, составляет 2 миллиона рублей.

- Вы можете получать вычет в течение нескольких лет, если ваша доходная база меньше двух миллионов.

- Для получения вычета необходимо подать документы в налоговую инспекцию или к работодателю.

- При ипотеке можно вернуть налог с процентов, но не с материнского капитала или других бюджетных средств.

Кто может получить вычет по НДФЛ при покупке квартиры

С 2025 года возврат НДФЛ получают налоговые резиденты РФ, которые уплачивают в бюджет НДФЛ с доходов, учитываемых в целях предоставления имущественного вычета. Это доходы (ст. 210, 220, 224 НК РФ):

- с основной налоговой базы (к примеру, с зарплаты), которые облагаются по прогрессивной шкале — по ставкам от 13 до 22 % в зависимости от уровня доходов;

- с определенных категорий физлиц — денежное довольствие участников СВО, районные коэффициенты и процентные надбавки за работу в районах Крайнего Севера и приравненных местностях облагаются по ставкам 13 % (до 5 млн рублей) и 15 % (свыше 5 млн рублей);

- от продажи имущества или долей в нем в виде стоимости подаренного имущества (кроме ценных бумаг и цифровой валюты) облагаются по ставкам 13 % (до 5 млн рублей) и 15 % (свыше 5 млн рублей).

Каждая последующая из этих налоговых баз применяется, если оказалось недостаточно доходов из предыдущих налоговых баз (п. 6, 6.1, 6.2 ст. 210 НК РФ).

До 2025 года (за 2024, 2023, 2022 гг. и т.д.) на имущественные вычеты уменьшали доходы таких налоговых баз:

- основной базы;

- по доходам от продажи имущества или долей в нем в виде стоимости подаренного имущества (кроме ценных бумаг), в виде страховых выплат по договорам страхования и по пенсионному обеспечению — их использовали, если для применения НДФЛ-вычетов не хватало основной базы.

Имущественный вычет предоставляют при покупке или строительстве жилой недвижимости на территории России. Кроме того, вы сможете вернуть НДФЛ и с суммы уплаченных процентов по кредитам, за счет которых профинансирована покупка указанной недвижимости. Но это будет другой вид имущественного вычета.

Эксперты КонсультантПлюс разобрались, можно ли получить вычет по НДФЛ при покупке жилья у родственников. Используйте эти инструкции бесплатно.

Сколько НДФЛ можно вернуть с покупки квартиры

Законодатель назначил предельный размер налогового вычета, применяемого к стоимости жилья, — 2 миллиона рублей.

Чтобы полностью использовать льготу при покупке квартиры за один отчетный период, налогооблагаемый доход заявителя должен составлять не менее этой суммы, т.е. 166 666 руб. 67 коп. в месяц.

Если доход до этой цифры не дотягивает, то отчаиваться не надо — возврат налога допустимо заявить и в следующих налоговых периодах.

Кстати, затягивать с возвратом налога при покупке жилья, надеясь на увеличение размера вычета, — неэффективная стратегия. Дело состоит в том, что, согласно пп. 1 п. 3 ст. 220 НК РФ, предельный размер вычета всегда равен лимиту, установленному на момент возникновения у налогоплательщика права на возврат налога. То есть на дату государственной регистрации права собственности на приобретенную квартиру.

Перейдем к жизненным ситуациям.

Пример 1

В 2023 году приобретена и оформлена в собственность квартира стоимостью 5 млн руб. Счастливый владелец квадратных метров в 2024 году заявил имущественный налоговый вычет. Его налогооблагаемый доход за 2022 год составил 1 200 000 руб., удержан подоходный налог в сумме 156 000 рублей. В этой сумме ФНС и произвела возврат налога. Неизрасходованный остаток вычета:

2 000 000 — 1 200 000 = 800 000 руб.

В следующем, 2025 году возврат налога произведен в размере 104 000 : 800 000 × 13 %. Таким образом, льгота предоставлена полностью, на банковскую карту собственника квартиры ФНС вернула 260 000 (2 000 000 × 13 %). Пусть и за два года.

Еще одна возможность полностью реализовать право на вычет от стоимости покупки квартиры — использовать его на несколько приобретаемых объектов.

Пример 2

Некто приобрел долю в квартире. Стоимость доли — 1,5 млн руб. В этой сумме подтвержден имущественный вычет, возврат НДФЛ составил 195 000.

Затем последовало приобретение еще одной доли стоимостью 2,5 млн. И вновь заявлен вычет. Его остаток равен 500 000 руб., вот от этой суммы и рассчитала налоговая инспекция возврат налога:

500 000 × 13 % = 65 000.

Между этими событиями могло пройти 2 дня, или год, или 5 лет — не важно. Учитывается лишь факт использования льготы. Как только вычет достигает предельного размера, его предоставление при покупке жилой недвижимости прекращается.

К сумме уплаченных процентов по ипотечным кредитам, выданным на покупку квартиры, применяется вычет в размере 3 миллионов рублей.

Вычет допустимо «размазать» на несколько отчетных периодов, а вот на несколько объектов (в отличие от вычета по пп. 3 п. 1 ст. 220) нельзя.

Вам пригодится онлайн-калькулятор НДФЛ:

Как вернуть НДФЛ с процентов от покупки квартиры: пошаговая инструкция

Возврат налога при покупке квартиры осуществляется территориальной ИФНС или работодателем — на выбор налогоплательщика. Вот перечень документов, необходимых в любом случае:

- договор о приобретении квартиры, комнаты, долей в них или договор участия в долевом строительстве;

- свидетельство о рождении (усыновлении, установлении опеки) при покупке родителями (усыновителями, опекунами) квартиры в собственность несовершеннолетних детей (подопечных);

- заключение органов опеки при покупке квартиры в собственность несовершеннолетних детей (подопечных);

- документы, подтверждающие произведенные расходы на покупку квартиры;

- заявление супругов о распределении расходов при приобретении жилья в долевую собственность.

Подробнее: какие документы подготовить для получения имущественного вычета

Варианты возврата налога при покупке квартиры имеют некоторые различия, но есть и объединяющий момент — без налоговой службы никак не обойтись.

Вариант 2. Как вернуть переплату НДФЛ через налоговую инспекцию

Шаг 1

Дожидаемся окончания года, в котором зарегистрирована собственность на приобретенную квартиру (комнату, долю).

Шаг 2

Заполняем декларацию по форме 3-НДФЛ.

Налогоплательщикам, предпочитающим бумажный вариант, следует обратиться в ближайший МФЦ. Там актуальный бланк 3-НДФЛ выдадут совершенно бесплатно!

Остальным имеет смысл воспользоваться программой «Декларация 20ХХ», размещенной на сайте ФНС. Она доступна для скачивания без регистрации.

Владельцам личных кабинетов налогоплательщиков — физических лиц достаточно просто зайти в ЛК.

В декларации обязательно заполняются титульный лист и листы, содержащие сведения. Пустые странички сдавать в налоговую не нужно.

Подробнее: как заполнить декларацию 3-НДФЛ, чтобы получить налоговый вычет

Шаг 3

Сдаем декларацию.

В бумажном варианте — лично дойдем до территориальной ИФНС. С собой необходимо иметь:

- 2 экземпляра декларации (1 — сдается инспектору, 2 — остается у налогоплательщика с отметкой ИФНС);

- копии подтверждающих документов о покупке квартиры (сдаются инспектору вместе с декларацией);

- оригиналы подтверждающих документов (предъявляются инспектору для ознакомления).

Отправить декларацию и копии документов можно и по почте с описью вложения. Но это совсем уж на крайний случай: подлинники или нотариально заверенные копии отправлять небезопасно, а простыми копиями ФНС не удовлетворится. Хотите подать пакет документов на возврат налога в бумажном варианте — топайте в налоговую, не ленитесь.

В электронном виде декларация с приложенными сканами документов направляется через сайт Госуслуги или личный кабинет на сайте ФНС.

Шаг 4

Ждем окончания камеральной проверки. На нее налоговикам отводится 3 месяца. Отслеживать этапы налогового контроля удобно через ЛК. Если с документами на вычет все в порядке, то переходим к следующему шагу.

Шаг 5

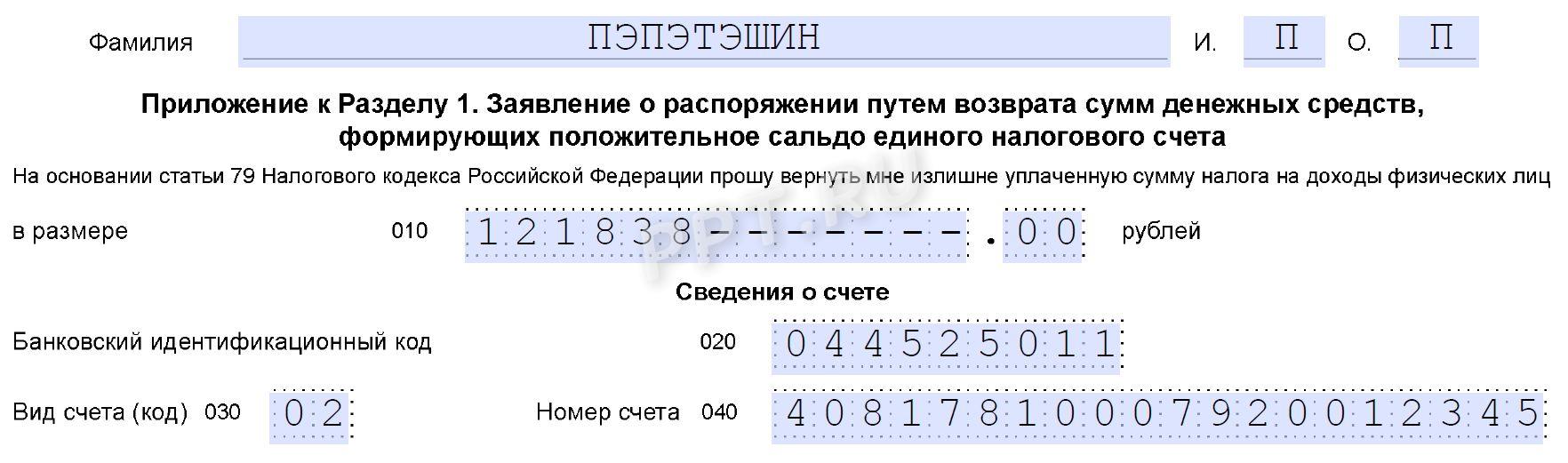

Радуемся возврату налога на счет, указанный в приложении к разделу 1 формы 3-НДФЛ.

Приложение к разделу 1 декларации 3-НДФЛ

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Вариант 2. Как вернуть переплату НДФЛ через работодателя

Шаг 1

Не дожидаясь окончания года и не заполняя налоговую декларацию, собираем необходимый пакет документов.

Шаг 2

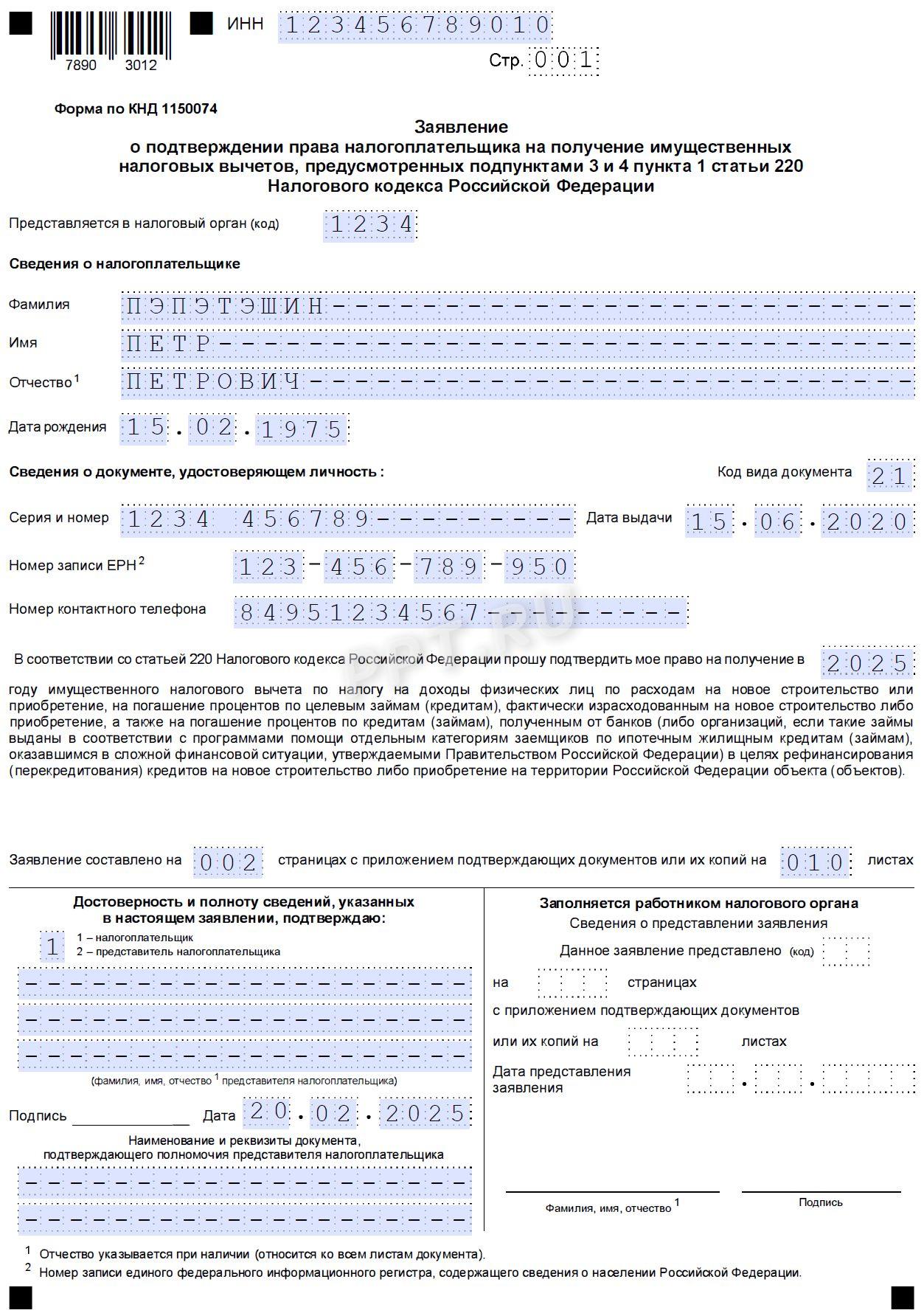

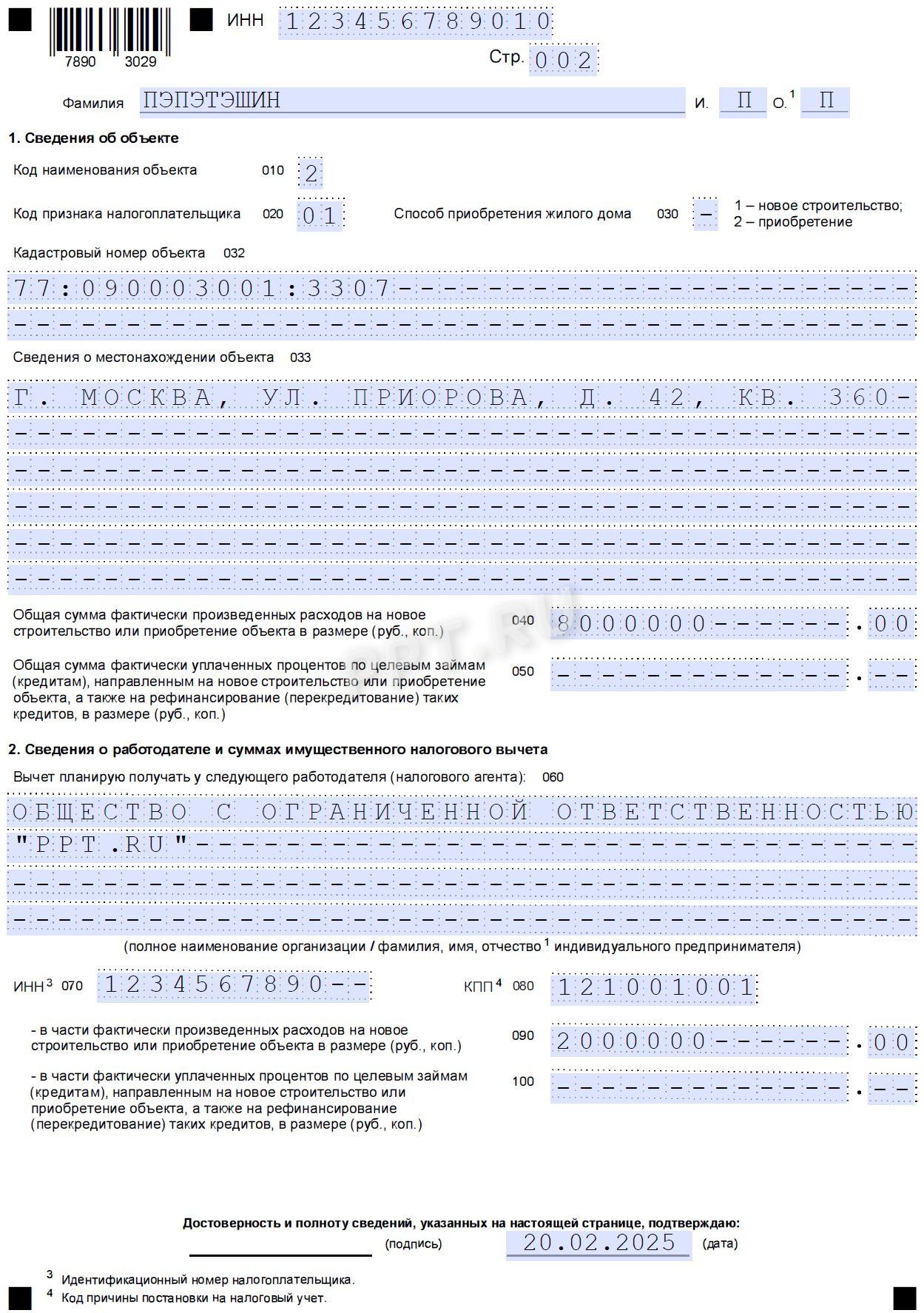

Направляем их в ИФНС вместе с заявлением о подтверждении права на применение вычета.

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Шаг 3

Ждем примерно месяц. За это время ФНС проверит документы и вынесет вердикт. Надеемся, что все пройдет гладко и налоговики подтвердят право на возврат налога при покупке жилья.

Шаг 4

Тогда в личном кабинете заявителя появится информация о результатах рассмотрения заявления о возврате налога, а работодатель получит от ФНС уведомление о праве его сотрудника на применение имущественного налогового вычета при покупке квартиры.

Шаг 5

Пишем работодателю заявление. Со следующего месяца после получения заявления от сотрудника и уведомления от ФНС работодатель перестает удерживать НДФЛ, пока не будет достигнута сумма вычета, указанная в документе ФНС. Налог, уже удержанный с начала года, также подлежит возврату.

Ответы на частые вопросы

-

В каком случае возвращают подоходный налог с покупки квартиры?

НДФЛ-вычет положен при приобретении квартиры или долей в ней. Но только при условии, что покупатель — налоговый резидент РФ. Кроме того, для возврата НДФЛ нужны доходы по налоговым базам, облагаемым НДФЛ: зарплата, доходы участников СВО, районные коэффициенты работников Крайнего Севера и приравненных местностей, поступления от продажи имущества или долей в нем.

-

Сколько вернут за покупку квартиры?

НДФЛ возвращают в размере фактически произведенных расходов на приобретение жилья. Но есть лимит в 2 000 000 рублей. Фактически налогоплательщику вернут 13 % от этой суммы, то есть максимум 260 000 рублей.

-

Как получить вычет по НДФЛ за покупку квартиры?

Покупатель сможет оформить вычет в ИФНС или через работодателя. В обоих случаях надо подтвердить право на вычет в инспекции, а затем подать заявление на возврат, а если обращаетесь в ИФНС, то нужна еще и декларация 3-НДФЛ. Но некоторые смогут оформить упрощенный вычет — проверить и отправить через ЛК заявление, которое за них уже предзаполнили налоговики.

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Если декларация заполняется только в части вычетов, то этот срок соблюдать не нужно.