Платежные поручения на уплату НДФЛ в 2022 году — это документы с распоряжением банку перечислить в бюджет налог на доход. Ошибки в них приведут к признанию платежа невыясненным, начислению пени и штрафов.

С 2023 года правила по оплате налогов и заполнению документов поменялись. Теперь налоги платим через единый налоговый счет (ЕНС).

Подробнее:

Чтобы деньги попали по назначению, необходимо правильно заполнить платежное поручение на перечисление обязательного платежа. Актуальная форма платежного поручения утверждена Положением Банка России № 762-П от 29.06.2021 "О правилах осуществления перевода денежных средств".

Порядок заполнения платежек на уплату налогов установлен Приказом Минфина России от 12.11.2013 № 107н "Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации". В 2020 году Минфин опубликовал ряд нормативных актов, в которых сообщил, что платежки по НДФЛ надо заполнять по-новому. В письме ведомства № 21-08-11/42596 от 11.06.2019 даны новые инструкции, касающиеся заполнения поля 107. Так, если раньше разрешалось указать точную дату платежа, то теперь Минфин требует указывать лишь месяц. И это не все изменения в правилах перечисления в бюджет.

Второй документ — Приказ Минфина № 199н от 14.09.2020 касается заполнения полей 101, 106 и 108 платежек на перечисление денежных средств в бюджет.

Оформление платежных документов

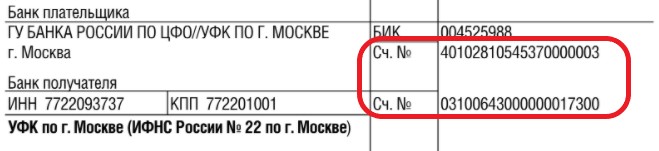

Важно знать, как с 01.05.2021 следует заполнять два реквизита получателя средств (органа Федерального казначейства) в платежных поручениях по перечислению в бюджет:

- в поле 15 — номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета — ЕКС). До 01.01.2021 это поле оставляли пустым;

- в поле 17 — новый номер счета территориального органа Федерального казначейства (ТОФК), с 01.01.2021 рекомендовано, с 01.05.2021 — обязательно.

Приказом Минфина от 14.09.2020 № 199н с 01.01.2021 изменен порядок внесения сведений о физлице-налогоплательщике. При отсутствии ИНН и УИН достаточно внести серию и номер паспорта или СНИЛС. Это относится к физлицам без статуса ИП. Порядок, как заполнить платежное требование по НДФЛ ИП, не изменился — предприниматель указывает присвоенный ему ИНН.

Кроме того, с 01.10.2021 применяется обновленный перечень оснований платежа при погашении задолженности за прошедшие периоды (поля 106 и 108). Кроме того, изменения коснулись правил заполнения поля 101.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно рассчитать и оплатить НДФЛ.

Основные положения

Уплата налога производится налогоплательщиком самостоятельно либо иным лицом за него в валюте Российской Федерации (п. 5 ст. 45 НК РФ).

В случае неуплаты или неполной уплаты налога в установленный срок производится взыскание налога в установленном Налоговым кодексом порядке.

Правила заполнения

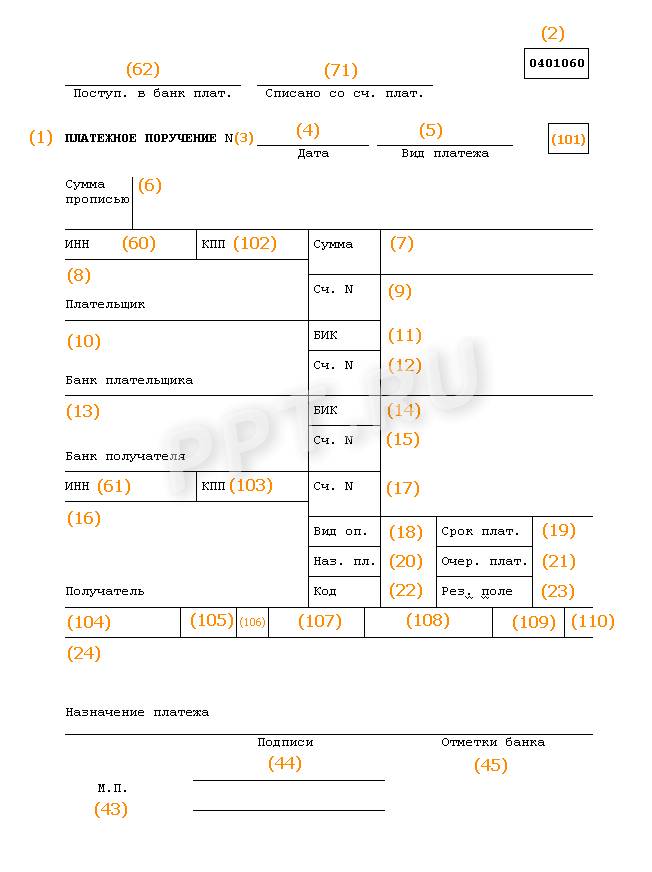

Платежное поручение разбито на поля, каждое из которых имеет номер. Уникальные номера закреплены в положении 762-П. Рассмотрим бланк платежки по НДФЛ в 2022 и правила заполнения значений основных полей этого документа, которые чаще всего вызывают вопросы.

По полям:

- поле № 16. Ставится наименование получателя. Когда платеж предназначен для ФНС, то, помимо названия филиала или отделения контролирующего органа, следует указать сокращенное название органа Федерального казначейства;

- поле № 18. Указывается вид операции — в случае с платежками под операцией понимается перечисление денег на основании поручения, и всегда ставится код «01»;

- поля № 19, № 20 и № 23. Значение реквизита не указывается, если у банка нет особых требований к заполнению;

- поле № 21. Здесь следует указать очередность платежа в соответствии с нормами ст. 855 ГК РФ. При уплате НДФЛ проставляется код 5 «Иные платежи, не указанные в пунктах выше»;

- поле № 22. Предназначено для указания кода УИП. Практически всегда ставится «0». Заполнить конкретным цифровым значением придется только в случае, если ФНС укажет УИП в своем требовании о перечислении налогов;

- поле № 24 — назначение платежа, при задолженности по НДФЛ в нем пишут период, за который возникла задолженность;

- поле № 101. Характеризует статус плательщика. При уплате НДФЛ используются: «02» — если налог уплачивает организация в качестве налогового агента; «13» — если ИП платит налог за себя;

- поле № 102. КПП плательщика. Организации, у которых есть обособленные подразделения, перечисляют исчисленные и удержанные суммы налога на доходы физических лиц как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения (п. 7 ст. 226 НК РФ). Специалисты ФНС (письмо от 14.10.2016 № БС-4-11/19528@) отмечают, что если каждому обособленному подразделению организации присвоен отдельный КПП, платежное поручение на уплату НДФЛ с указанием данного кода оформляют на каждое такое обособленное подразделение. Причем этот порядок действует и в том случае, когда постановка на учет нескольких обособленных подразделений осуществляется, в соответствии с п. 4 ст. 83 НК РФ, по месту нахождения одного из них;

- поле № 104. Указывается КБК. К этому полю подходите с особым вниманием, т. к. если допустить ошибку в коде, налоги (пени и штрафы) зачислят совершенно на другой вид платежа. Вам понадобится код КБК 18210102010 011000110 — основной реквизит НДФЛ за сотрудников в 2022. Он единый для уплаты налога с доходов, не превышающих 5 миллионов рублей;

- поле № 105. Указывается значение кода, присвоенного территории муниципального образования (межселенной территории) в соответствии с Общероссийским классификатором территорий муниципальных образований (ОКТМО). Если платеж производится на основании декларации, взять код можно непосредственно из нее;

- поле № 106. Основание платежа. Полный перечень возможных обозначений прописан в п. 7 приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н с изменениями, вступившими в силу с 01.10.2021;

- поле № 107. Как требуют правила заполнения платежек по НДФЛ, сформулированные Минфином в письме от 11.06.2019, в этом поле компания указывает период, за который платятся налоги, проставляется текущий месяц. Полный перечень возможных обозначений прописан в п. 8 приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н. При невозможности определить период ставится «0». Налогоплательщику придется формировать несколько отдельных расчетных документов с разными показателями налогового периода, в ситуации когда законодательством о налогах и сборах предусматривается более одного срока уплаты налогового платежа и установлены конкретные даты уплаты налога для каждого срока. Например, в соответствии с п. 6 ст. 226 НК РФ, для НДФЛ установлены следующие сроки уплаты:

- не позднее последнего числа месяца, в котором производились выплаты, при выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде выплаты отпускных сотруднику;

- не позднее дня, следующего за днем выплаты налогоплательщику дохода, — при выплате всех остальных доходов, в том числе заработной платы работникам, доходов в натуральной форме. ООО перечисляет платеж не позднее дня, следующего за днем перечисления дивидендов;

- поле № 108. В этом поле укажите номер требования ФНС, по которому необходимо платить налог или штраф. Если платеж делается добровольно или в связи со сроком уплаты, ставится «0»;

- поле 109 в платежном поручении при уплате налогов в 2022 содержит дату подписания документа, на основании которого делается платеж (п. 10 приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Значение здесь тоже может быть равно нулю.

Образец платежного документа на перечисление НДФЛ:

Подписывает платежку при отсутствии главного бухгалтера в организации только руководитель.

Заполнение платежки при оплате пеней

Рассмотрим заполнение платежки на пеню по НДФЛ с КБК в 2022 году при получении требования налогового органа. Порядок оформления документа отличается. Указываем в поле 104 КБК 182 1 01 02010 01 2100 110 для налога, облагаемого по ставке 13%. Для пени, начисленного по налогу, облагаемому по ставке 15%, используется КБК 182 1 02080 01 2100 110.

В поле 106 по новым правилам указывается код ЗД, что означает погашение задолженности, а определить тип этой задолженность можно по полю 108, где перед номером документа ставится буквенный код:

- «ТР0000000000000» — номер требования ИФНС об уплате налога, сбора, страховых взносов;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АП0000000000000» — номер решения о привлечении к ответственности за налоговое правонарушение или об отказе в привлечении к ответственности;

- «АР0000000000000» — номер исполнительного документа или исполнительного производства.

В поле 107 прописываем период, за который образовалась задолженность.

В поле 109 ставится дата соответствующего документа. Если дата неизвестна, ставим 0.

В поле № 22 проставьте значение УИН, которое указано в требовании. Если кода УИН нет, в поле поставьте 0. В поле 24 напишите подробное назначение платежа с указанием реквизитов требования ФНС или укажите, что погашение задолженности добровольное.

| Пени по НДФЛ на основании требования налогового органа от ______ № ___. |

Коды бюджетной классификации (КБК)

Введен новый КБК для перечисления налога с доходов работника или учредителя, если они в течение года превысили 5 млн рублей.

|

Наименование платежа |

КБК |

|---|---|

|

НДФЛ с доходов, источником которых является налоговый агент |

182 1 01 02010 01 1000 110 |

|

Налог на доходы ИП «за себя» |

182 1 01 02020 01 1000 110 |

|

Платеж физлица (не ИП) |

182 1 01 02030 01 1000 110 |

|

Пени по НДФЛ с доходов, источником которых является налоговый агент |

182 1 01 02010 01 2100 110 |

|

Пени, которые платит ИП «за себя» |

182 1 01 02020 01 2100 110 |

|

Пени, которые платит физлицо (не ИП) |

182 1 01 02030 01 2100 110 |

|

Штрафы за неуплату НДФЛ налоговым агентом |

182 1 01 02010 01 3000 110 |

|

Штраф по НДФЛ (ИП «за себя») |

182 1 01 02020 01 3000 110 |

|

Штраф по НДФЛ физлица (не ИП) |

182 1 01 02030 01 3000 110 |

Приказом Минфина № 236н от 12.10.2020 от 12.10.2020 с 01.01.2021 введены новые коды бюджетной классификации. Они применяются для НДФЛ, рассчитанного по повышенной ставке 15%, с доходов, превышающих 5 млн рублей в год. Такой налог следует перечислять отдельно.

| Платеж | КБК |

|---|---|

| Налог на доходы физлиц по повышенной ставке 15% | 182 1 01 02080 01 1000 110 |

| Пени по налогу по повышенной ставке 15% | 182 1 01 02080 01 2100 110 |

| Штрафы по налогу по повышенной ставке 15% | 182 1 01 02080 01 3000 110 |

Отдельные КБК предусмотрены для уплаты НДФЛ с дивидендов.

| Кто перечисляет налог в бюджет | КБК |

|---|---|

| Налоговый агент | 182 1 01 02010 01 1000 110 |

| Физлицо, получатель дивидендов | 182 1 01 02030 01 1000 110 |

В назначении платежа необходимо указать, что налог перечисляется с дохода в виде дивидендов.

Ошибки в платежном поручении по НДФЛ

Реквизиты платежного поручения заполняйте очень внимательно. Если вы допустите в них ошибку, ваш налог признают неуплаченным. Возможно, придется заново перечислить сумму налога в бюджет и оплатить пени по НДФЛ (если ошибку вы обнаружите уже после окончания установленного срока уплаты).

Но это не значит, что уплаченные суммы пропадут. Хотя иногда юридическим лицам и ИП с персоналом в качестве подстраховки приходится заново перечислять требуемую сумму, чтобы избежать разбора с ИФНС.

К наиболее важным реквизитам относятся (пп. 4 п. 4 ст. 45 НК РФ):

- номер счета Федерального казначейства;

- наименование банка получателя.

Ошибки в других реквизитах некритичны, т. к. деньги все равно поступят в бюджет. Ошибку исправляют уточнением платежа (п. 7 ст. 45 НК РФ).

Вам в помощь образцы, бланки для скачивания

Скачать образец заполнения платежки по НДФЛ в 2022 году

Скачать образец платежного поручения на пени по НДФЛ с КБК в 2022 году

Скачать образец платежки НДФЛ с дивидендов с КБК в 2022 году

-

666666

2021-10-21 06:34:13п/п по ндфл в назначении 2021г, в табличной части 06.2019?

-

Соловьева Валентина

2022-02-08 13:45:10Сотрудники вправе оформить налоговый вычет (имущественный или социальный) через работодателя. Для этого необходимо предоставить уведомление из ФНС на право получения вычета и заявление. В этом случае бухгалтер не только не будет удерживать налог из дохода, но и вернет перечисленный налог с начала года. Для этого оформляется платежное поручение для налогового вычета.