Налоговая не принимает отчетность — это распространенная ситуация среди российских налогоплательщиков. Очередной сбой в программном обеспечении контролирующего ведомства спровоцировал сотни вопросов у подотчетных предпринимателей и компаний. Декларации сданы, а протокол от принимающей стороны отрицательный. Разберемся в сути проблемы и дадим алгоритм, как поступить в непростой ситуации.

Ответственность налогоплательщика

Фискальное законодательство обязывает всех налогоплательщиков своевременно предоставлять отчетную информацию в ИФНС. Сведения необходимы контролерам для проверки правильности исчисления и уплаты налоговых обязательств в бюджет. За несданные декларации и расчеты предусмотрены штрафные санкции.

К примеру, за несданную декларацию по НДС компанию оштрафуют на 5% от суммы налога в отчете за каждый полный или неполный месяц просрочки. Сумма штрафа не может быть меньше 1000 рублей. Но и не может превышать 30% от суммы налога в декларации. Отметим, что аналогичные меры ответственности предусмотрены практически по всем налогам и сборам, но есть исключения. Причем за несданную «нулевку» тоже выпишут штраф. Даже если у налогоплательщика отсутствует информация для отражения в отчетности, придется отправить в ИФНС пустую декларацию.

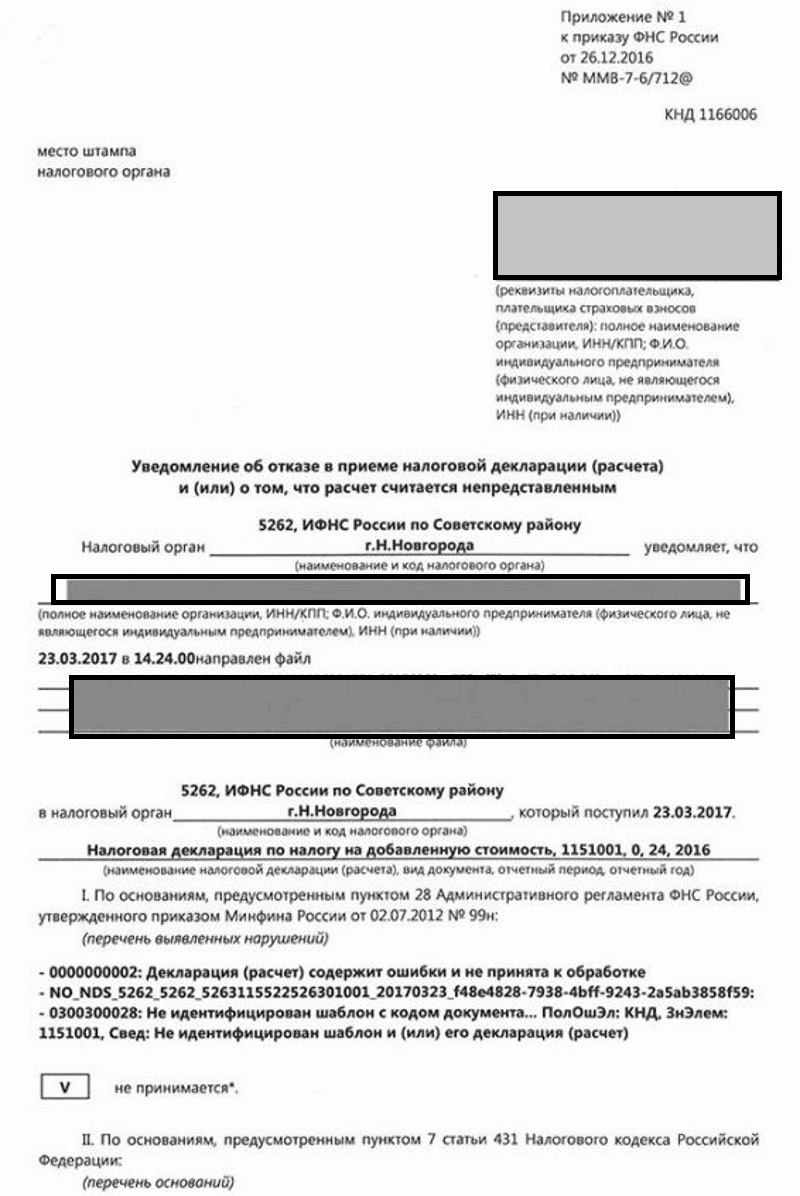

А что в итоге? Если налоговая не принимает декларацию по НДС, то у налогоплательщика проблемы. Необходимо определить, в чем причина отказа, устранить загвоздку и оперативно отправить верный отчет. Обычно категория ошибки указывается в протоколе ФНС, что существенно упрощает работу бухгалтеров.

Но не все так просто. В некоторых случаях встречается неизвестная ошибка при отправке декларации. То есть непонятно, что именно не устроило принимающую сторону в отчете. Разбираем ситуацию подробно.

ФНС вправе отказать в приемке отчетов

Но отказ должен быть мотивирован. То есть просто так, без объяснения причин, инспекция не сможет прислать отрицательный протокол к декларации по НДС и другим налогам.

Контролирующее ведомство работает по административному регламенту (Приказ Минфина № 99н от 02.07.2012). Именно регламент определяет все обстоятельства и ситуации, в которых налоговая не принимает отчеты. К таковым отнесены следующие:

- Налогоплательщик не предоставил в ИФНС документы, подтверждающие личность и полномочия по предоставлению отчетности.

- Если отчетный формуляр подается по защищенным каналам связи, то основанием для отказа является просроченная доверенность или неактуальные паспортные данные отчитывающегося лица.

- Декларации и расчеты не соответствуют установленным требованиям, форматам и структуре. Либо бланки заполнены не по утвержденным правилам.

- Предоставленные сведения не заверены руководителем либо иным уполномоченным представителем.

- При электронной отправке отчетной информации требуется усиленная цифровая подпись. Если электронная подпись не соответствует требованиям криптозащиты, то ФНС вправе не принять отчет.

- Информация предоставлена в территориальное отделение инспекции, которое не имеет полномочий по приемке такой отчетности. Например, отчет подан в налоговую не по месту регистрации, нахождения налогоплательщика.

В остальных случаях отказ ФНС от приемки отчетов считается неправомерным.

По теме:

Извечный вопрос: что делать

Практически каждый бухгалтер в своей работе задавался вопросом: что делать, если налоговая не принимает отчетность. Алгоритм действий прост и состоит из 4 шагов.

Шаг № 1. Выявляем причину отказа.

Ошибка, по которой налоговики не приняли декларацию и расчет, будет прописана в протоколе. Если сведений из отрицательного протокола недостаточно, то необходимо незамедлительно обратиться в ИФНС за консультацией.

Шаг № 2. Устраняем проблему.

После получения разъяснения от ФНС необходимо оперативно решить все проблемы и устранить сбои, спровоцировавшие отказ в приемке декларации по НДС. Например, если в налоговой отсутствуют сведения о руководителе, подайте заверенные копии паспорта и доверенности. Если устарела доверенность или электронная подпись при отправке по защищенным каналам связи, необходимо получить новые ключи и оформить доверенность.

Неверно составленный отчет исправьте. Проверьте актуальность формы. Проведите проверку арифметических подсчетов в декларации. Не лишним будет сверить показатели формы с другой отчетностью. Например, за предшествующий квартал или с сопряженными налогами (декларации по НДС и прибыли, расчеты 6-НДФЛ и РСВ и так далее).

Шаг № 3. Отправляем отчет повторно.

Исправленный вариант отчетности отправляем в нужную ИФНС. То есть направляем сведения в территориальное отделение инспекции по месту регистрации или месту нахождения организации, ИП или обособленного подразделения.

Важно соблюсти сроки предоставления отчетных фом. Иначе штрафа за просрочку не избежать. Отметим, что если ФНС приняла первый отчет, но позже сообщила об ошибках, то компании требуется подать корректировки и пояснить ситуацию. Штрафа за просрочку сдачи не будет.

Шаг № 4. Ожидаем ответа инспекции.

По идее, устранив все недочеты, компания получит положительный протокол о приемке отчетности. Но и здесь свои тонкости. Например, когда ИФНС не принимает НДС у налогоплательщика из-за отсутствия отчетности контрагента. Почему, разберем детально.

Отчетность контрагента по НДС

Ситуации, когда налоговая не принимает отчеты, в 2020 году повторяются с завидной частотой. Очередная проблема в базе данных ФНС — обновленный алгоритм сверки отчетности контрагентов.

Специальный программный сервис «АСК НДС» контролирует поданные декларации на соответствие показателей контрагентов.

Например, компания «Весна» заявила НДС к вычету. Причем в декларации указана фирма «Зима» как основной контрагент. А вот компания «Зима» подала нулевые расчеты или не отправила их вовсе. А в фирме, скажем, уволился бухгалтер. Получается, что компания «Весна» заявила вычет, а фирма «Зима» его не подтвердила.

При автоматической сверке ФНС программа выдает ошибку: расхождение в отчетности контрагентов.

Но на практике дела обстоят иначе: декларация сдана, но не принята. Представители ФНС еще и требуют предоставить корректирующие нулевки: привести отчетность в соответствие с отчетностью контрагента, чтобы при сверке не было разногласий.

Данная позиция контролеров неправомерна! Но как поступить в такой ситуации?

ФНС все равно отказала, что делать теперь

В первую очередь налогоплательщику следует выяснить причину отказа. Возможно, декларация не принята на законных основаниях. Тогда устраните проблему и отправьте отчет повторно. Но если декларацию по НДС не приняли из-за отчетности контрагента, то действуйте так:

- Обратитесь в налоговую официально. Подготовьте письменный запрос о предоставлении разъяснений причин отказа в принятии отчетности.

- Дождитесь ответа. Вероятнее всего, контролеры пересмотрят свою позицию и примут расчет.

- Если ответа не поступило, то обратитесь в вышестоящее отделение ФНС. Подготовьте официальную жалобу. В ней изложите свои права и обозначьте нарушения контролеров.

При составлении жалобы руководствуйтесь решением Арбитражного суда Ростовской области от 13.03.2017 № А53-31426/16, Постановлением Пятнадцатого Арбитражного апелляционного суда от 13.02.2017 № 15АП-20848/2016.

Как аргументировать свою правоту:

- у покупателя возникает право на получение вычета по НДС независимо от выполнения контрагентом своих налоговых обязательств;

- все доставки, отгрузки и поставки товаров, работ, услуг подтверждены соответствующими документами (актами, накладными, договорами) и показаниями свидетелей;

- преступная взаимосвязь контрагентов не доказана, у налоговиков нет такой информации.

Жалоба будет рассмотрена в общем порядке. Руководителя компании могут пригласить для беседы в ИФНС. Обязательно возьмите паспорт и учредительные документы. Возможно, именно ваша компания попала в список подозрительных субъектов, похожих на фирмы-однодневки. Но и это не основание для отказа в приемке отчетов.